Les « fintechs » ne seraient plus à la fête ? Vive les nouvelles solutions de paiement ! Jusqu’alors « enfants chéris » des investisseurs, il semblerait, d’après une étude produite par la banque d’affaires Avolta et relayée par le quotidien, Les Echos, que, désormais l’euphorie se soit calmée côté VC. Pénalisées par l’attentisme ambiant, elles verraient aujourd’hui leur multiple de valorisation dégringoler au profit notamment de la proptech.

En décalant légèrement l’angle de vue, on pourrait aussi se demander si nos « chères fintechs » n’auraient pas tout simplement atteint un seuil dans leur maturité ? Laissant en arrière-plan l’euphorie de la start-up nation, elles regardent désormais du côté de la rentabilité et de la longévité, s’ancrant dans leurs paysages respectifs au travers d’agréments réglementaires et autres partenariats.

Côté utilisateurs, les usages sont entrés dans les mœurs. On ne se fait plus un virement entre amis, on se fait un "Lydia" ou un "Paylib". L’immédiateté et l’accessibilité des comptes, des virements sont devenues la règle. Quant à la concurrence entre les services, elle ne se joue plus à l’échelle d’un incubateur mais bien à celle de l’Europe voire, de la planète pour la partie transferts cross-border.

Et c’est peut-être pour ancrer ou incarner sa place dans ce nouveau paysage que la première banque d’Europe s’est adonnée à la démonstration qui s’est jouée ce mardi 3 octobre au siège de sa filiale, Fortis.

Indice numéro 1, cette session sous forme d’Ateliers à visiter en petits groupes, ne s’est pas déroulée boulevard des Italiens mais à Bruxelles, siège de la plupart des institutions de l’Union Européenne.

Indice numéro n°2, et comme l’a indiqué Thierry Laborde, Directeur Général Délégué de BNP Paribas lors de l’introduction de la journée, « la banque est en train d’implémenter le futur des paiements (…) Quant à Bruxelles, c’est le cœur des paiements pour BNP et c’est aussi le siège d’EPI. » EPI pour l’European Payment Initiative, la solution de paiement qui se voudrait paneuropéenne et dont la version pilote devrait voir le jour en France et en Allemagne d’ici l’année prochaine.

Mais pour l’heure, place aux ateliers découvertes en se mettant dans la peau du client final puisque les besoins et l’usage prennent désormais le pas sur les déploiements technologiques.

Première découverte, Axepta, filiale maison proposant des solutions embarquées et unifiées pour les retailers. Déployée auprès de 250 000 marchands dans 22 pays et disponible dans 11 devises différentes, elle permet de proposer le tap and pay depuis son téléphone ou sa tablette, fluidifiant les files d’attente en magasin par exemple.

Atelier 2, les transferts d’argent cross-border. « Aujourd’hui, 90 % des paiements peuvent être suivis en temps réel dans le monde et l’un des sujets principaux réside dans l’on-boarding des clients ». Le fameux KYC (Know your costumer) qui nécessite de s’adapter à chaque législation partout dans le monde. Et pour accompagner les clients, la banque a mis en place un Currency guide.

En décalant légèrement l’angle de vue, on pourrait aussi se demander si nos « chères fintechs » n’auraient pas tout simplement atteint un seuil dans leur maturité ? Laissant en arrière-plan l’euphorie de la start-up nation, elles regardent désormais du côté de la rentabilité et de la longévité, s’ancrant dans leurs paysages respectifs au travers d’agréments réglementaires et autres partenariats.

Côté utilisateurs, les usages sont entrés dans les mœurs. On ne se fait plus un virement entre amis, on se fait un "Lydia" ou un "Paylib". L’immédiateté et l’accessibilité des comptes, des virements sont devenues la règle. Quant à la concurrence entre les services, elle ne se joue plus à l’échelle d’un incubateur mais bien à celle de l’Europe voire, de la planète pour la partie transferts cross-border.

Et c’est peut-être pour ancrer ou incarner sa place dans ce nouveau paysage que la première banque d’Europe s’est adonnée à la démonstration qui s’est jouée ce mardi 3 octobre au siège de sa filiale, Fortis.

Indice numéro 1, cette session sous forme d’Ateliers à visiter en petits groupes, ne s’est pas déroulée boulevard des Italiens mais à Bruxelles, siège de la plupart des institutions de l’Union Européenne.

Indice numéro n°2, et comme l’a indiqué Thierry Laborde, Directeur Général Délégué de BNP Paribas lors de l’introduction de la journée, « la banque est en train d’implémenter le futur des paiements (…) Quant à Bruxelles, c’est le cœur des paiements pour BNP et c’est aussi le siège d’EPI. » EPI pour l’European Payment Initiative, la solution de paiement qui se voudrait paneuropéenne et dont la version pilote devrait voir le jour en France et en Allemagne d’ici l’année prochaine.

Mais pour l’heure, place aux ateliers découvertes en se mettant dans la peau du client final puisque les besoins et l’usage prennent désormais le pas sur les déploiements technologiques.

Première découverte, Axepta, filiale maison proposant des solutions embarquées et unifiées pour les retailers. Déployée auprès de 250 000 marchands dans 22 pays et disponible dans 11 devises différentes, elle permet de proposer le tap and pay depuis son téléphone ou sa tablette, fluidifiant les files d’attente en magasin par exemple.

Atelier 2, les transferts d’argent cross-border. « Aujourd’hui, 90 % des paiements peuvent être suivis en temps réel dans le monde et l’un des sujets principaux réside dans l’on-boarding des clients ». Le fameux KYC (Know your costumer) qui nécessite de s’adapter à chaque législation partout dans le monde. Et pour accompagner les clients, la banque a mis en place un Currency guide.

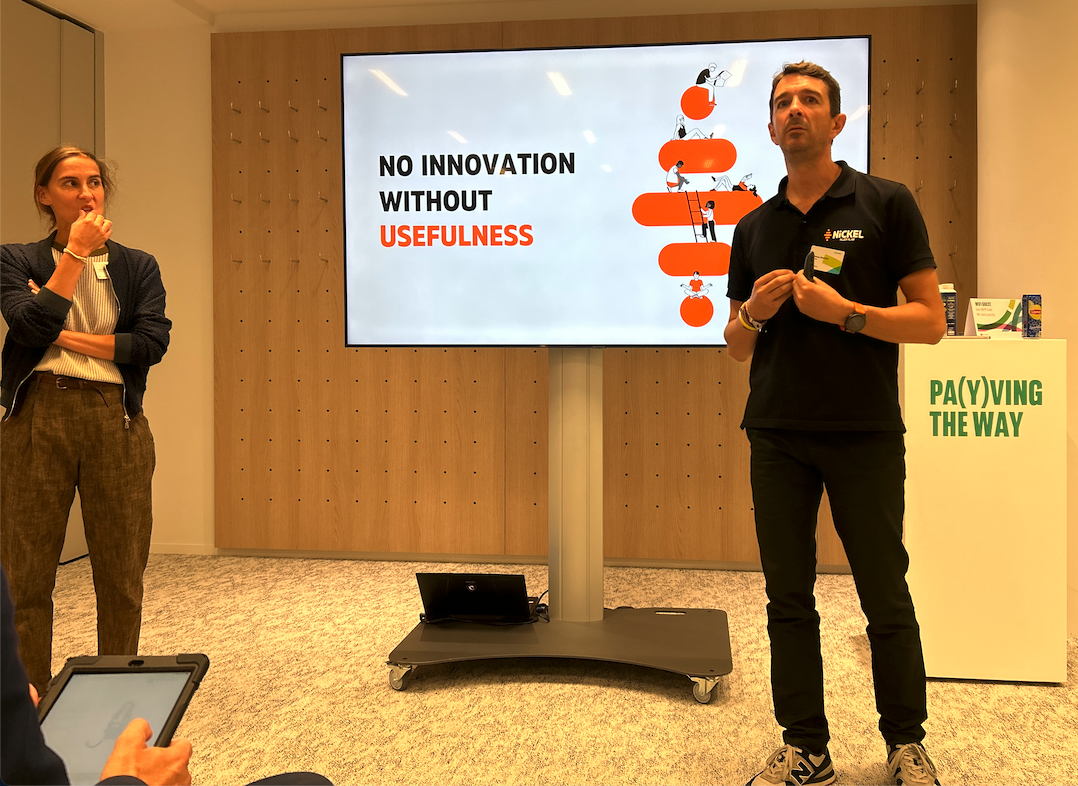

Au cœur de l’Atelier 3, la BNP a tenu à mettre en lumière l’une de ses acquisitions Fintechs qui a fait la une des médias business en 2017, le compte Nickel. Ce fameux compte bancaire accessible à tous lancée en 2014, et disponible en 5 minutes dans des points de vente ou via des bornes positionnées par exemple dans les bureaux de tabac. Rentable depuis 2018, Nickel compte aujourd’hui 3,5 millions de clients et joue désormais son aventure en Europe et sur une cible toujours plus large : en France, Belgique, Espagne, Portugal et désormais en Allemagne. Objectifs à venir : devenir un champion européen et proposer, grâce à son ancrage au cœur du groupe, des palettes de services toujours plus larges allant du crédit, à l’épargne ou aux assurances.

Dans l’atelier 4, c’est une autre acquisition de la BNP qui s’exprime : FLOA. Le spécialiste du paiement fractionné embarqué. Et c’est, entre autres, son nouveau directeur général, José Saloio qui s’adonne à la démonstration de l’acteur du « buy now pay later ». Il révèle, entre autres, avec l’appui de son directeur technique comment s’opère la détection de la fraude au sein de Floa. Et, en profite pour expliquer son nouveau service : le « buy now, pay whenever ». Comprendre, la possibilité pour les clients « Floa » de différer le paiement d’une échéance via un simple « clic » depuis l’application.

Quant au dernier atelier proposé, il fait la part belle aux paiements instantanés. Carte à l’appui, la banque a fait la démonstration de son empreinte en Europe sur le sujet. Une démonstration qui se termine forcément par un focus sur EPI. Ce « Wallet » voulu par une quinzaine d’institutions financières implantées en Europe (dont BNP mais aussi Société Générale, groupe BPCE, Deutsche Bank…) qui souhaite couvrir tous les usages de paiement quotidien sous une marque unique : des paiements de personne à personne (P2P) et de personne à professionnel (P2Pro aux achats en ligne et les paiements en point de vente. Une marque qui se dévoilerait visiblement sous le nom de WERO.

Selon Martina Weimert, la CEO d’EPI Solutions et grande initiatrice du projet, le Wallet made in EPI (Wero donc) pourrait tout à fait contenir tout ou partie de l’Identity Wallet actuellement en cours d’élaboration au sein de l’union européenne. Quant à la concurrence avec le futur euro numérique, la CEO a un instinct très net sur le sujet. « La BCE frappe monnaie et c’est totalement son rôle. La digitalisation des paiements se généralise, l’Europe y répond. Mais le consommateur ne veut pas payer : il veut acheter. L’instantanéité des paiements via le digital est le « new normal », pour justifier un prix , il faut justifier un niveau de services autour qui seront connectés. La BCE travaille donc sur une solution de paiement mais seront-ils fournisseurs de services : c’est la question. »

Dans ce paysage bancaire en pleine évolution, BNP Paribas tient donc à sa place. Et alors que jusque-là les services liés aux paiements étaient considérés comme des centres de coûts, ils sont aujourd’hui envisagés sous l’angle de centre de profits. «C’est rentable et c’est même très rentable souligne Thierry Laborde, les paiements sont liés aux dépôts que ce soit du côté des entreprises ou du côté des particuliers. »

On comprend mieux alors ce qui se joue dans cette volonté de présenter un ensemble de services presque exhaustif et d’insister sur le fait de n’avoir négligé ou laissé tomber aucun des aspects de son métiers au cours de la bataille qui s’est jouée dans la digitalisation des banques. A ce propos, BNP Paribas devrait bientôt proposer une solution de paiement intégrée dans Microsoft Teams et dévoiler aussi, au Q2 2024 une solution de paiement pour les marketplaces sous le nom de Panto. On ne l’arrête plus.

Au deuxième trimestre 2023, la banque a présenté un excellent résultat net de 2,81 milliards d’euros en baisse par rapport au record de l’an dernier. Sur sa partie « retail » tout en restant solidement ancrée, elle subit la remontée des taux qui entraine forcément la chute des demandes de crédits. Être un acteur « all in one » assurant une certaine fidélité.

Anne-Laure Allain

En Savoir plus sur EPI

Dans l’atelier 4, c’est une autre acquisition de la BNP qui s’exprime : FLOA. Le spécialiste du paiement fractionné embarqué. Et c’est, entre autres, son nouveau directeur général, José Saloio qui s’adonne à la démonstration de l’acteur du « buy now pay later ». Il révèle, entre autres, avec l’appui de son directeur technique comment s’opère la détection de la fraude au sein de Floa. Et, en profite pour expliquer son nouveau service : le « buy now, pay whenever ». Comprendre, la possibilité pour les clients « Floa » de différer le paiement d’une échéance via un simple « clic » depuis l’application.

Quant au dernier atelier proposé, il fait la part belle aux paiements instantanés. Carte à l’appui, la banque a fait la démonstration de son empreinte en Europe sur le sujet. Une démonstration qui se termine forcément par un focus sur EPI. Ce « Wallet » voulu par une quinzaine d’institutions financières implantées en Europe (dont BNP mais aussi Société Générale, groupe BPCE, Deutsche Bank…) qui souhaite couvrir tous les usages de paiement quotidien sous une marque unique : des paiements de personne à personne (P2P) et de personne à professionnel (P2Pro aux achats en ligne et les paiements en point de vente. Une marque qui se dévoilerait visiblement sous le nom de WERO.

Selon Martina Weimert, la CEO d’EPI Solutions et grande initiatrice du projet, le Wallet made in EPI (Wero donc) pourrait tout à fait contenir tout ou partie de l’Identity Wallet actuellement en cours d’élaboration au sein de l’union européenne. Quant à la concurrence avec le futur euro numérique, la CEO a un instinct très net sur le sujet. « La BCE frappe monnaie et c’est totalement son rôle. La digitalisation des paiements se généralise, l’Europe y répond. Mais le consommateur ne veut pas payer : il veut acheter. L’instantanéité des paiements via le digital est le « new normal », pour justifier un prix , il faut justifier un niveau de services autour qui seront connectés. La BCE travaille donc sur une solution de paiement mais seront-ils fournisseurs de services : c’est la question. »

Dans ce paysage bancaire en pleine évolution, BNP Paribas tient donc à sa place. Et alors que jusque-là les services liés aux paiements étaient considérés comme des centres de coûts, ils sont aujourd’hui envisagés sous l’angle de centre de profits. «C’est rentable et c’est même très rentable souligne Thierry Laborde, les paiements sont liés aux dépôts que ce soit du côté des entreprises ou du côté des particuliers. »

On comprend mieux alors ce qui se joue dans cette volonté de présenter un ensemble de services presque exhaustif et d’insister sur le fait de n’avoir négligé ou laissé tomber aucun des aspects de son métiers au cours de la bataille qui s’est jouée dans la digitalisation des banques. A ce propos, BNP Paribas devrait bientôt proposer une solution de paiement intégrée dans Microsoft Teams et dévoiler aussi, au Q2 2024 une solution de paiement pour les marketplaces sous le nom de Panto. On ne l’arrête plus.

Au deuxième trimestre 2023, la banque a présenté un excellent résultat net de 2,81 milliards d’euros en baisse par rapport au record de l’an dernier. Sur sa partie « retail » tout en restant solidement ancrée, elle subit la remontée des taux qui entraine forcément la chute des demandes de crédits. Être un acteur « all in one » assurant une certaine fidélité.

Anne-Laure Allain

En Savoir plus sur EPI