La réunion de la BCE qui se tiendra cette semaine ouvrira la voie à une hausse des taux d'intérêt en juillet, pour la première fois depuis 2011. La BCE devrait annoncer la fin de son programme d’achats obligataires et la fin de ses achats nets d’actifs à la fin du mois. C’est une étape nécessaire avant de pouvoir relever les taux d'intérêt. L’attention se concentrera sur les nouvelles prévisions des membres de la BCE. Elles n’auront rien de réjouissant : il y a fort à parier que la BCE révisera fortement à la baisse ses prévisions de croissance du PIB et que l’inflation sous-jacente restera supérieure au taux cible. Toutefois, la zone euro devrait éviter la récession en 2022 (quand bien même certains pays sont d’ores et déjà entrés en récession technique, à l’instar de la France). La BCE abaissera sûrement ses prévisions de croissance une fois de plus d’ici la fin de l’année. Il faudra donc se garder de surinterpréter les nouvelles prévisions. La BCE à l’habitude de pêcher par excès d’optimisme concernant la croissance et sa capacité à gérer l’inflation, qu’elle soit trop faible ou trop forte.

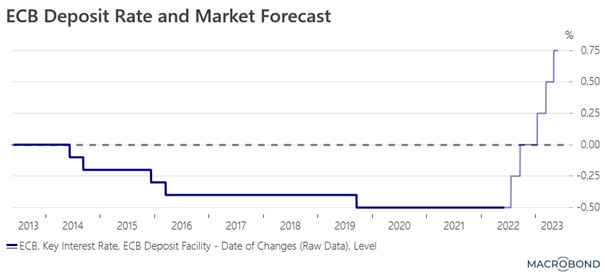

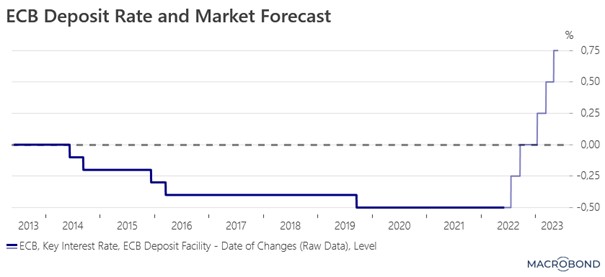

Il faudra prêter une attention toute particulière à la conférence de presse de Christine Lagarde. L’indice des prix à la consommation (IPC) a augmenté de +8% en rythme annuel en mai, un record. Parallèlement, l’indice des prix à la consommation harmonisé (IPCH), que la BCE surveille de près, a enregistré une hausse record de +3,8% en mai (+4,2% pour les biens essentiels et +3,5% pour les services. C’est beaucoup. Beaucoup trop. Dans ces conditions, Christine Lagarde n’aura pas d’autre choix que d’adopter une rhétorique moins conciliante qui ouvrira la voie à une hausse des taux et à un euro plus fort. L’IPCH du mois de juin pour la zone euro, qui sera publié le 1er juillet, sera la prochaine statistique à surveiller de près. Les membres de la BCE militant pour un resserrement de la politique monétaire pourraient vouloir accélérer les choses. La pression se fait de plus en plus forte pour une hausse de 50 points de base en juillet, mais la BCE ne lancera probablement pas son cycle de hausses de taux avec une hausse aussi brutale. Cela serait très surprenant et cela ne cadrerait pas avec les déclarations prospectives de Christine Lagarde (elle a récemment déclaré que les premières interventions de la BCE se feraient de manière progressive). Une statistique supplémentaire, aussi mauvaise soit-elle, ne suffira pas à convaincre la BCE d’agir de manière plus agressive en juillet. Nous pensons qu’une hausse de 25 points de base des taux d'intérêt est une option sûre et raisonnable. Le marché l’a déjà anticipée. Cela explique en partie pourquoi la pression baissière sur le taux de change de l’euro s’est atténuée depuis la mi-mai. À partir de septembre, la BCE commencera probablement rehausser progressivement le taux de dépôt (voir les prévisions de marché ci-dessous). Pour rappel, les deux dernières fois que la BCE a relevé ses taux d'intérêt en juillet, c’était juste avant une récession. Toutefois, nous pensons que la zone euro évitera la récession, au moins en 2022.

Cette semaine devrait également être marquée par des discussions sur la fragmentation financière. D’après le Financial Times, il y un grand consensus au sein du Conseil des gouverneurs en faveur d’une facilité permettant de gérer les écarts de taux souverains, sous la forme d’opérations monétaires sur titres 2.0 avec une faible conditionnalité. L’Italie est le principal motif d’inquiétude. Les investisseurs étrangers essaient de sortir du marché de la dette italienne depuis janvier (ce n’était le cas dans aucun autre pays d’Europe du Sud). Cette tendance devrait s’accélérer dans les prochains mois, ce qui devrait renforcer la pression sur les taux souverains italiens. Même les partisans d’un resserrement de la politique monétaire de la BCE soutiennent l’idée d’une facilité car ils savent pertinemment qu’il s’agit d'une condition nécessaire à une remontée plus brutale des taux d’intérêt. Cette nouvelle facilité s’ajouterait aux 200 milliards d’euros provenant des réinvestissements du Programme d’achat d’urgence face à la pandémie (lancé au début de la pandémie en mars 2020) avec un an d’avance sur le calendrier initial. Il s’agit d’un montant important mais qui constitue uniquement une première ligne de défense. Il ne suffirait pas à éviter une fragmentation financière au sein de la zone euro. Nous ne pensons pas que la BCE annoncera la facilité officiellement cette semaine. Le débat ne fait que commencer et il reste des points techniques à régler. Une annonce officielle sera probablement faite après l’été. Cela aura bien plus de répercussions sur la zone euro que le cycle de resserrement. Cela permettra de créer le matelas de sécurité dans l’Union a besoin pour faire face à cette nouvelle période de l’histoire économique, qui se caractérise par des taux nominaux plus élevés, une croissance plus faible une inflation forte et tenace.

Il faudra prêter une attention toute particulière à la conférence de presse de Christine Lagarde. L’indice des prix à la consommation (IPC) a augmenté de +8% en rythme annuel en mai, un record. Parallèlement, l’indice des prix à la consommation harmonisé (IPCH), que la BCE surveille de près, a enregistré une hausse record de +3,8% en mai (+4,2% pour les biens essentiels et +3,5% pour les services. C’est beaucoup. Beaucoup trop. Dans ces conditions, Christine Lagarde n’aura pas d’autre choix que d’adopter une rhétorique moins conciliante qui ouvrira la voie à une hausse des taux et à un euro plus fort. L’IPCH du mois de juin pour la zone euro, qui sera publié le 1er juillet, sera la prochaine statistique à surveiller de près. Les membres de la BCE militant pour un resserrement de la politique monétaire pourraient vouloir accélérer les choses. La pression se fait de plus en plus forte pour une hausse de 50 points de base en juillet, mais la BCE ne lancera probablement pas son cycle de hausses de taux avec une hausse aussi brutale. Cela serait très surprenant et cela ne cadrerait pas avec les déclarations prospectives de Christine Lagarde (elle a récemment déclaré que les premières interventions de la BCE se feraient de manière progressive). Une statistique supplémentaire, aussi mauvaise soit-elle, ne suffira pas à convaincre la BCE d’agir de manière plus agressive en juillet. Nous pensons qu’une hausse de 25 points de base des taux d'intérêt est une option sûre et raisonnable. Le marché l’a déjà anticipée. Cela explique en partie pourquoi la pression baissière sur le taux de change de l’euro s’est atténuée depuis la mi-mai. À partir de septembre, la BCE commencera probablement rehausser progressivement le taux de dépôt (voir les prévisions de marché ci-dessous). Pour rappel, les deux dernières fois que la BCE a relevé ses taux d'intérêt en juillet, c’était juste avant une récession. Toutefois, nous pensons que la zone euro évitera la récession, au moins en 2022.

Cette semaine devrait également être marquée par des discussions sur la fragmentation financière. D’après le Financial Times, il y un grand consensus au sein du Conseil des gouverneurs en faveur d’une facilité permettant de gérer les écarts de taux souverains, sous la forme d’opérations monétaires sur titres 2.0 avec une faible conditionnalité. L’Italie est le principal motif d’inquiétude. Les investisseurs étrangers essaient de sortir du marché de la dette italienne depuis janvier (ce n’était le cas dans aucun autre pays d’Europe du Sud). Cette tendance devrait s’accélérer dans les prochains mois, ce qui devrait renforcer la pression sur les taux souverains italiens. Même les partisans d’un resserrement de la politique monétaire de la BCE soutiennent l’idée d’une facilité car ils savent pertinemment qu’il s’agit d'une condition nécessaire à une remontée plus brutale des taux d’intérêt. Cette nouvelle facilité s’ajouterait aux 200 milliards d’euros provenant des réinvestissements du Programme d’achat d’urgence face à la pandémie (lancé au début de la pandémie en mars 2020) avec un an d’avance sur le calendrier initial. Il s’agit d’un montant important mais qui constitue uniquement une première ligne de défense. Il ne suffirait pas à éviter une fragmentation financière au sein de la zone euro. Nous ne pensons pas que la BCE annoncera la facilité officiellement cette semaine. Le débat ne fait que commencer et il reste des points techniques à régler. Une annonce officielle sera probablement faite après l’été. Cela aura bien plus de répercussions sur la zone euro que le cycle de resserrement. Cela permettra de créer le matelas de sécurité dans l’Union a besoin pour faire face à cette nouvelle période de l’histoire économique, qui se caractérise par des taux nominaux plus élevés, une croissance plus faible une inflation forte et tenace.

A propos de Saxo Bank

Le groupe Saxo Bank est un spécialiste des technologies de premier plan qui relie les potentiels investisseurs aux opportunités d’investissements des marchés mondiaux de capitaux. En tant que leader mondial du trading et de l'investissement multi-actifs, la vision de Saxo est de permettre à ces potentiels investisseurs de remplir leurs aspirations d’investissements et d’avoir un impact.

Créé à Copenhague en 1992, Saxo est l’une des premières institutions financières à développer des plateformes de trading en ligne qui offrent aux investisseurs amateurs les mêmes outils et accès aux marchés que les tradeurs professionnels, les institutions et les gestionnaires de fonds. Elle offre un large accès aux marchés mondiaux de capitaux grâce à différentes catégories d’actifs, où ils peuvent échanger plus de 40 000 instruments financiers dans près de 20 langues à partir d’un seul et unique compte. En tant que partenaire, le groupe Saxo Bank fournit plus de 120 institutions financières, en renforçant l'expérience d'investissement qu'elles peuvent offrir à leurs clients via sa technologie d'open banking. Que ce soit par leurs investissements ou le résultat de leurs investissements, Saxo donne à ses clients et partenaires les outils, les plateformes et connaissances pour avoir un impact sur le monde.

Saxo Bank détient quatre licences bancaires et est réglementée à l’échelle mondiale. Avec des actifs clients qui s’élèvent à plus de 45 milliards d’euros, Saxo est une entreprise internationale présente également sur le plan local avec plus de 2 100 collaborateurs dans les centres financiers mondiaux, dont Londres, Singapour, Amsterdam, Zurich, Dubaï, Shanghaï, Hong-Kong et Tokyo.

http://www.home.saxo.

Le groupe Saxo Bank est un spécialiste des technologies de premier plan qui relie les potentiels investisseurs aux opportunités d’investissements des marchés mondiaux de capitaux. En tant que leader mondial du trading et de l'investissement multi-actifs, la vision de Saxo est de permettre à ces potentiels investisseurs de remplir leurs aspirations d’investissements et d’avoir un impact.

Créé à Copenhague en 1992, Saxo est l’une des premières institutions financières à développer des plateformes de trading en ligne qui offrent aux investisseurs amateurs les mêmes outils et accès aux marchés que les tradeurs professionnels, les institutions et les gestionnaires de fonds. Elle offre un large accès aux marchés mondiaux de capitaux grâce à différentes catégories d’actifs, où ils peuvent échanger plus de 40 000 instruments financiers dans près de 20 langues à partir d’un seul et unique compte. En tant que partenaire, le groupe Saxo Bank fournit plus de 120 institutions financières, en renforçant l'expérience d'investissement qu'elles peuvent offrir à leurs clients via sa technologie d'open banking. Que ce soit par leurs investissements ou le résultat de leurs investissements, Saxo donne à ses clients et partenaires les outils, les plateformes et connaissances pour avoir un impact sur le monde.

Saxo Bank détient quatre licences bancaires et est réglementée à l’échelle mondiale. Avec des actifs clients qui s’élèvent à plus de 45 milliards d’euros, Saxo est une entreprise internationale présente également sur le plan local avec plus de 2 100 collaborateurs dans les centres financiers mondiaux, dont Londres, Singapour, Amsterdam, Zurich, Dubaï, Shanghaï, Hong-Kong et Tokyo.

http://www.home.saxo.

------------------------------------------------------------------------

Disclaimer: The text above is a press release that was not written by Finyear.com.

The issuer is solely responsible for the content of this announcement.

Avertissement : Le texte ci-dessus est un communiqué de presse qui n'a pas été rédigé par Finyear.com.

L'émetteur est seul responsable du contenu de cette annonce.

Disclaimer: The text above is a press release that was not written by Finyear.com.

The issuer is solely responsible for the content of this announcement.

Avertissement : Le texte ci-dessus est un communiqué de presse qui n'a pas été rédigé par Finyear.com.

L'émetteur est seul responsable du contenu de cette annonce.

Autres articles

-

Frogs VS. Dogs - Dogizen offre des rendements 10 fois supérieurs à ceux de Pepe Coin ?

-

Spendesk complète son offre en devenant établissement de paiement

-

Nomination | Swan structure sa direction avec l'arrivée de Camille Tyan au poste de Directeur Général

-

Dogizen, la première ICO sur Telegram, séduit les experts avec une augmentation de 1,4 million de dollars.

-

Klarna affiche sa pleine forme, avant son IPO en 2025 ?