La CGPME a également jugé opportun d’évaluer leur connaissance des mécanismes CAP mis en place par le Gouvernement.

Deux données nous semblent significatives :

- Selon les chefs d’entreprise interrogés, les assureurs-crédits, dans les 6 mois précédant l’enquête, ont remis en cause leurs garanties dans plus de la moitié des cas (57%) allant jusqu’à la résiliation dans 20% des cas. Il est intéressant de souligner que dans 60% des cas, il s’agit de clients appartenant aux mêmes secteurs d’activité. Le secteur le plus concerné par le désengagement des assureurs-crédit est celui de l’industrie.

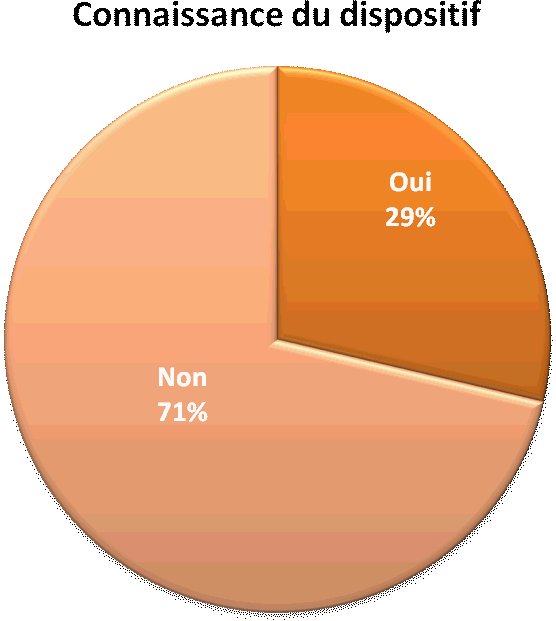

- Concernant la perception des dispositifs gouvernementaux, l’enquête CGPME tend à démontrer que ces mécanismes sont encore mal connus. Seules 29% des entreprises indiquent les connaître.

Conditions de l’enquête

En période de difficultés conjoncturelles, l’assurance-crédit apparaît pour beaucoup de chefs d’entreprise comme un moyen de sécuriser leur poste client. En effet, c’est lorsque les risques de défauts de paiement augmentent que les besoins de couverture des créances clients sont les plus prégnants.

Or, en réaction à la dégradation de la conjoncture, les assureurs-crédit ont tendance à limiter leurs engagements en diminuant leurs volumes de garanties.

Il existe donc un réel risque de blocage pour le crédit interentreprises (qui est 4 fois supérieur au crédit bancaire).

C’est pourquoi la CGPME a souhaité lancer une enquête auprès de ses adhérents pour évaluer les difficultés rencontrées par les entreprises clientes des assureurs-crédits. Elle a également jugé opportun d’évaluer leur connaissance des mécanismes CAP mis en place par le Gouvernement.

L’enquête a été réalisée sur la période du 30 mars au 15 avril 2009.

Panel des entreprises ayant répondu au questionnaire

Les résultats de cette enquête ont été traités sur la base de 910 réponses.

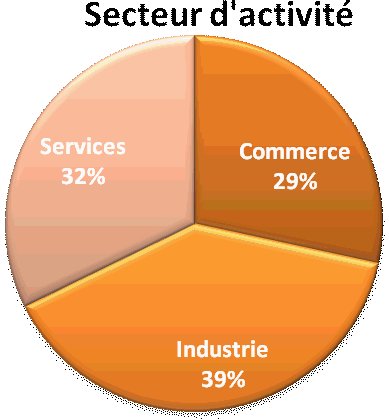

Les trois grands secteurs d’activité que sont le commerce, l’industrie et les services sont représentés avec une prépondérance pour l‘industrie (39 %).

Près de 50% des entreprises qui ont répondu sont des micro-entreprises (-de 10 salariés) et 39% emploient entre 11 et 50 salariés. Seulement 2% ont plus de 250 salariés.

Deux données nous semblent significatives :

- Selon les chefs d’entreprise interrogés, les assureurs-crédits, dans les 6 mois précédant l’enquête, ont remis en cause leurs garanties dans plus de la moitié des cas (57%) allant jusqu’à la résiliation dans 20% des cas. Il est intéressant de souligner que dans 60% des cas, il s’agit de clients appartenant aux mêmes secteurs d’activité. Le secteur le plus concerné par le désengagement des assureurs-crédit est celui de l’industrie.

- Concernant la perception des dispositifs gouvernementaux, l’enquête CGPME tend à démontrer que ces mécanismes sont encore mal connus. Seules 29% des entreprises indiquent les connaître.

Conditions de l’enquête

En période de difficultés conjoncturelles, l’assurance-crédit apparaît pour beaucoup de chefs d’entreprise comme un moyen de sécuriser leur poste client. En effet, c’est lorsque les risques de défauts de paiement augmentent que les besoins de couverture des créances clients sont les plus prégnants.

Or, en réaction à la dégradation de la conjoncture, les assureurs-crédit ont tendance à limiter leurs engagements en diminuant leurs volumes de garanties.

Il existe donc un réel risque de blocage pour le crédit interentreprises (qui est 4 fois supérieur au crédit bancaire).

C’est pourquoi la CGPME a souhaité lancer une enquête auprès de ses adhérents pour évaluer les difficultés rencontrées par les entreprises clientes des assureurs-crédits. Elle a également jugé opportun d’évaluer leur connaissance des mécanismes CAP mis en place par le Gouvernement.

L’enquête a été réalisée sur la période du 30 mars au 15 avril 2009.

Panel des entreprises ayant répondu au questionnaire

Les résultats de cette enquête ont été traités sur la base de 910 réponses.

Les trois grands secteurs d’activité que sont le commerce, l’industrie et les services sont représentés avec une prépondérance pour l‘industrie (39 %).

Près de 50% des entreprises qui ont répondu sont des micro-entreprises (-de 10 salariés) et 39% emploient entre 11 et 50 salariés. Seulement 2% ont plus de 250 salariés.

Les entreprises et l’assurance-crédit

Les réponses prises en compte concernent les entreprises qui ont recours à l’assurance-crédit. Il s’agit pour elles de s’assurer contre le défaut de paiement ou la défaillance d’un de leurs partenaires.

Cette modalité de sécurisation des créances clients permet notamment d’éviter les faillites en chaîne.

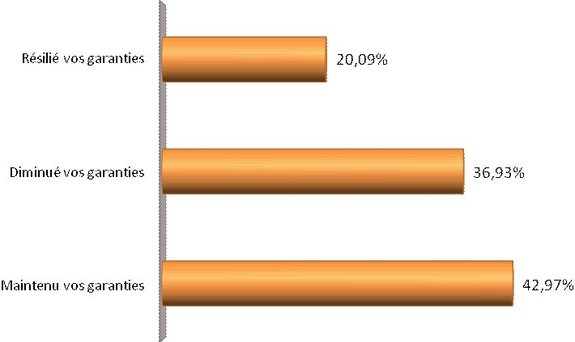

Selon les chefs d’entreprise interrogés, les assureurs-crédits, dans les 6 mois précédant l’enquête, ont remis en cause leurs garanties dans plus de la moitié des cas (57%) allant jusqu’à la résiliation dans 20% des cas.

Il est intéressant de souligner que dans 60% des cas, il s’agit de clients appartenant aux mêmes secteurs d’activité.

Les réponses prises en compte concernent les entreprises qui ont recours à l’assurance-crédit. Il s’agit pour elles de s’assurer contre le défaut de paiement ou la défaillance d’un de leurs partenaires.

Cette modalité de sécurisation des créances clients permet notamment d’éviter les faillites en chaîne.

Selon les chefs d’entreprise interrogés, les assureurs-crédits, dans les 6 mois précédant l’enquête, ont remis en cause leurs garanties dans plus de la moitié des cas (57%) allant jusqu’à la résiliation dans 20% des cas.

Il est intéressant de souligner que dans 60% des cas, il s’agit de clients appartenant aux mêmes secteurs d’activité.

Nombre de salariés.........0-10.......11-50....51-250...+ de 250

Nombre d’entreprises......435.........347........85.............21

Pourcentage..................48.99%....39.08%....9.57%.......2.36%

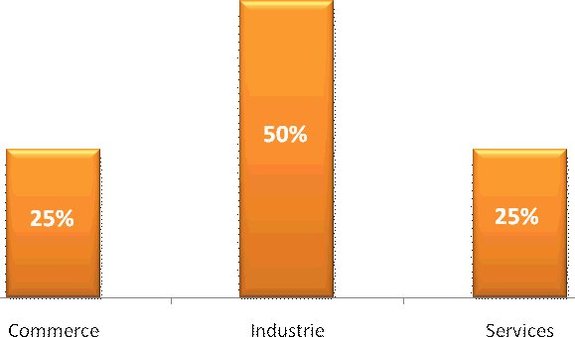

Proportion des secteurs concernés par les résiliations de garanties

Le secteur le plus concerné par le désengagement des assureurs-crédit est celui de l’industrie.

Certaines activités industrielles sont en effet particulièrement visées par la diminution ou la résiliation des garanties accordées par les assureurs-crédits. Il s’agit par exemple du secteur de l’automobile.

Par ailleurs, il semble que les assureurs-crédits soient réticents à garantir les débiteurs étrangers.

Nombre d’entreprises......435.........347........85.............21

Pourcentage..................48.99%....39.08%....9.57%.......2.36%

Proportion des secteurs concernés par les résiliations de garanties

Le secteur le plus concerné par le désengagement des assureurs-crédit est celui de l’industrie.

Certaines activités industrielles sont en effet particulièrement visées par la diminution ou la résiliation des garanties accordées par les assureurs-crédits. Il s’agit par exemple du secteur de l’automobile.

Par ailleurs, il semble que les assureurs-crédits soient réticents à garantir les débiteurs étrangers.

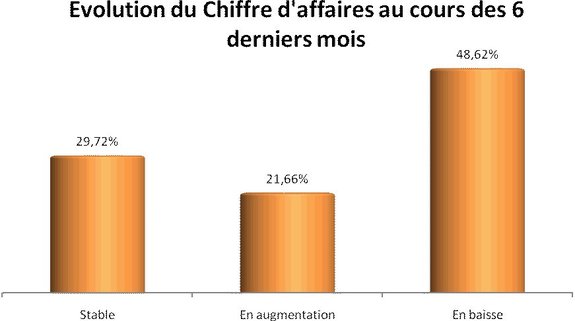

La CGPME a également cherché à déterminer l’évolution du chiffre d’affaires des entreprises interrogées. Il est en recul pour la majeure partie des PME (49%). La crise économique actuelle a eu de réels effets sur les entreprises. Seules 21% déclarent avoir un chiffre d’affaires en augmentation.

Or, la diminution du chiffre d’affaires des entreprises les rend plus sensibles à la défaillance de l’un de leurs clients. Il est donc impératif qu’elles puissent continuer à s’assurer contre ce risque.

Pour autant, ces données ne peuvent justifier les décisions des assureurs crédits de retirer leurs garanties. La diminution du chiffre d’affaires des assurés n’est qu’un des paramètres de la prise de décision de l’assureur. Le principal critère doit être la capacité du débiteur à régler ses créances.

Perception des dispositifs gouvernementaux

Afin de palier les difficultés des PME qui voient, du fait de la crise, un nombre significatif de leurs contrats d’assurance crédit s’interrompre brutalement, le Gouvernement a mis en place un dispositif permettant de garantir une partie des créances interentreprises par la Caisse centrale de réassurance.

Ce dispositif est un complément d’assurance crédit public (CAP). Il permettait, dans un premier temps, de prendre en charge 50% du montant des garanties que les assureurs-crédits considèreraient comme difficilement assurables.

En contrepartie, les assurés versent une prime légèrement supérieure à celle encaissée par les assureurs crédits.

Pour autant, ces données ne peuvent justifier les décisions des assureurs crédits de retirer leurs garanties. La diminution du chiffre d’affaires des assurés n’est qu’un des paramètres de la prise de décision de l’assureur. Le principal critère doit être la capacité du débiteur à régler ses créances.

Perception des dispositifs gouvernementaux

Afin de palier les difficultés des PME qui voient, du fait de la crise, un nombre significatif de leurs contrats d’assurance crédit s’interrompre brutalement, le Gouvernement a mis en place un dispositif permettant de garantir une partie des créances interentreprises par la Caisse centrale de réassurance.

Ce dispositif est un complément d’assurance crédit public (CAP). Il permettait, dans un premier temps, de prendre en charge 50% du montant des garanties que les assureurs-crédits considèreraient comme difficilement assurables.

En contrepartie, les assurés versent une prime légèrement supérieure à celle encaissée par les assureurs crédits.

Ce dispositif a ensuite été complété (CAP+). L’Etat peut désormais apporter une garantie aux entreprises qui perdent la totalité de leur couverture assurance-crédit.

Ces dispositifs, bien que plus coûteux que le recours à des assureurs conventionnels, permettent d’apporter une solution au désengagement de ces derniers.

Pour autant, l’enquête CGPME tend à démontrer que ces mécanismes sont encore mal connus. Seules 29% des entreprises indiquent les connaître.

Il est donc indispensable d’améliorer la communication sur ces instruments.

Conclusion

Cette étude démontre que sur les six derniers mois, les assureurs-crédits se sont désengagés en résiliant ou limitant leurs garanties sur de nombreuses PME (57%).

Cette tendance n’est pas sans conséquences. L’impact a été d’autant plus fort que ces diminutions de couverture d’impayés ont été, dans de très nombreux cas, brutales et non motivées.

De ce fait, certains fournisseurs, ne bénéficiant plus de la couverture de leurs risques, demandent à leurs clients de les régler au comptant. Les relations commerciales en sont alors bouleversées. Ce sont les plus petites entreprises qui en souffrent.

Il semble par ailleurs, que les entreprises connaissent peu ou hésitent à recourir aux mécanismes gouvernementaux CAP et CAP+.

On peut donc légitimement craindre que le crédit interentreprises soit altéré par cette situation.

Il est aujourd’hui indispensable que les relations entre les assureurs crédits et les entreprises s’apaisent. C’est pourquoi la CGPME a fait des propositions pour que les PME soient mieux prises en compte, notamment lors de la résiliation des garanties. Ces suggestions concernent entre autres, la motivation des décisions des assureurs crédits et la présence d’un délai de préavis pour toute résiliation de garanties. Les entreprises doivent en effet pouvoir justifier de leur situation pour éventuellement faire évoluer la décision de l’assureur.

Par ailleurs, la proposition de loi tendant à favoriser le financement des PME soutenue par la CGPME, apporte des solutions en matière d’assurance crédit. Il conviendrait donc qu’elle puisse être adoptée au plus tôt.

www.cgpme.fr

Ces dispositifs, bien que plus coûteux que le recours à des assureurs conventionnels, permettent d’apporter une solution au désengagement de ces derniers.

Pour autant, l’enquête CGPME tend à démontrer que ces mécanismes sont encore mal connus. Seules 29% des entreprises indiquent les connaître.

Il est donc indispensable d’améliorer la communication sur ces instruments.

Conclusion

Cette étude démontre que sur les six derniers mois, les assureurs-crédits se sont désengagés en résiliant ou limitant leurs garanties sur de nombreuses PME (57%).

Cette tendance n’est pas sans conséquences. L’impact a été d’autant plus fort que ces diminutions de couverture d’impayés ont été, dans de très nombreux cas, brutales et non motivées.

De ce fait, certains fournisseurs, ne bénéficiant plus de la couverture de leurs risques, demandent à leurs clients de les régler au comptant. Les relations commerciales en sont alors bouleversées. Ce sont les plus petites entreprises qui en souffrent.

Il semble par ailleurs, que les entreprises connaissent peu ou hésitent à recourir aux mécanismes gouvernementaux CAP et CAP+.

On peut donc légitimement craindre que le crédit interentreprises soit altéré par cette situation.

Il est aujourd’hui indispensable que les relations entre les assureurs crédits et les entreprises s’apaisent. C’est pourquoi la CGPME a fait des propositions pour que les PME soient mieux prises en compte, notamment lors de la résiliation des garanties. Ces suggestions concernent entre autres, la motivation des décisions des assureurs crédits et la présence d’un délai de préavis pour toute résiliation de garanties. Les entreprises doivent en effet pouvoir justifier de leur situation pour éventuellement faire évoluer la décision de l’assureur.

Par ailleurs, la proposition de loi tendant à favoriser le financement des PME soutenue par la CGPME, apporte des solutions en matière d’assurance crédit. Il conviendrait donc qu’elle puisse être adoptée au plus tôt.

www.cgpme.fr

Autres articles

-

Délais de paiement : le renvoi au 22 !

-

Après-Etebac, Sepa et systèmes de trésorerie dans les grands groupes

-

Services de paiement : enfin, la France a engagé la transposition de la directive CE 2007/64

-

Taxe carbone : l'euphorie écologiste ne doit pas occulter certains dangers

-

La Chine veut diversifier les monnaies