1° Le poids des GAFAM :

Les GAFAM représentent actuellement les plus fortes capitalisations boursières jamais atteintes jusqu’ici en raison d’une part, de leurs performances financières et de leurs trésors de guerre, et, d’autre part, de leurs actifs immatériels stratégiques (AIS).

Nous tenterons dans cet article de vérifier si leurs valorisations par la « main invisible du marché » sont fondées en analysant plus particulièrement les éléments constituant leurs Goodwill respectifs.

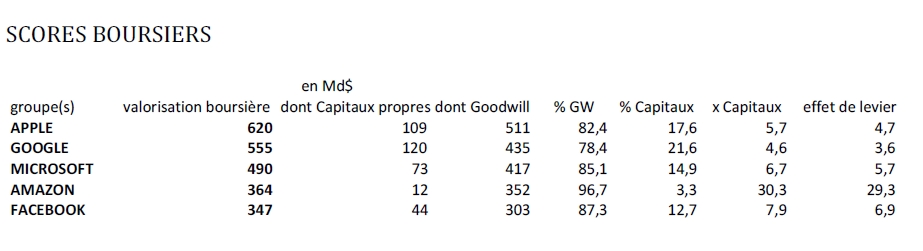

Les GAFAM sont constitués des groupes cotés nord-américains suivants, lesquels affichent ces scores boursiers (fin 2016) et financiers (fin 2015) :

Les GAFAM représentent actuellement les plus fortes capitalisations boursières jamais atteintes jusqu’ici en raison d’une part, de leurs performances financières et de leurs trésors de guerre, et, d’autre part, de leurs actifs immatériels stratégiques (AIS).

Nous tenterons dans cet article de vérifier si leurs valorisations par la « main invisible du marché » sont fondées en analysant plus particulièrement les éléments constituant leurs Goodwill respectifs.

Les GAFAM sont constitués des groupes cotés nord-américains suivants, lesquels affichent ces scores boursiers (fin 2016) et financiers (fin 2015) :

Notons d’emblée les points suivants :

- les AIS de ces 5 groupes pèsent en moyenne 86% de leur capitalisation. Amazon se hisse, à cet égard, en tête avec 96,7% alors que Alphabet Google arrive en queue de peloton (78,4%).

- A l’évidence, les AIS constituent un ressort manifeste en terme de capitalisation.

- Les capitaux propres bénéficient d’un coefficient multiplicateur (x Capitaux) moyen de 11. Amazon prend encore la tête avec 30,3 versus encore Google avec 4,6.

- En terme d’effet de levier (capitaux investis par rapport aux AIS générés en %), le même classement se reproduit.

- En analysant chaque groupe et son/ses Business Modèle(s), nous tenterons plus loin d’expliquer le pourquoi ces écarts

- les AIS de ces 5 groupes pèsent en moyenne 86% de leur capitalisation. Amazon se hisse, à cet égard, en tête avec 96,7% alors que Alphabet Google arrive en queue de peloton (78,4%).

- A l’évidence, les AIS constituent un ressort manifeste en terme de capitalisation.

- Les capitaux propres bénéficient d’un coefficient multiplicateur (x Capitaux) moyen de 11. Amazon prend encore la tête avec 30,3 versus encore Google avec 4,6.

- En terme d’effet de levier (capitaux investis par rapport aux AIS générés en %), le même classement se reproduit.

- En analysant chaque groupe et son/ses Business Modèle(s), nous tenterons plus loin d’expliquer le pourquoi ces écarts

On s’aperçoit qu’ici :

- Apple s’avère leader tant en terme de CA que de Résultat Net, et pourtant, son PER (multiple de RN) est le plus faible de l’échantillon, tout comme d’ailleurs son multiple de CA qui ne s’élève qu’à 2,9 contre 7,4 pour Google.

- Inversement Amazon dégage un RN très modeste et malgré tout son PER est le plus élevé (supérieur à 600) tout comme son suiveur Facebook avec un faible RN versus une capitalisation et un coefficient multiplicateur de CA assez significatifs, respectivement de 96,4 et de 19,3.

- Microsoft qui après avoir acheté Skype, Nokia, Inception… dispose alors d’un trésor de guerre de près de 90 Milliards $ entamé récemment d’un débours de 26,2 Md$ pour l’acquisition de Linkedin. Ces filiales justifient pleinement sa présence au sein des GAFA(M). On estime que Microsoft devrait être prochainement le premier groupe mondial de technologie à dépasser une valorisation de 1.000 milliards de dollars

2° Méthode de valorisation :

Comme indiqué ci-dessus, la valeur de marché (ou capitalisation boursière) est égale à la Book Value (ou valeur comptable des Capitaux propres) + ou – le Goodwill (ou Badwill).

Ce mode de valorisation est considéré comme le meilleur indicateur de la valeur d’une société cotée.

Notre propos sera de présenter les principales composantes du Goodwill et de vérifier si leur cumul valide ou infirme leur capitalisation boursière.

Pour ce faire, nous avons utilisé les données financières des rapports d’activité de chaque groupe coté et des informations spécifiques sur divers sites pour les éléments extra-financiers.

Ce travail sera ultérieurement prolongé par la présentation d’acteurs cotés, représentatifs de cette nouvelle économie dite des TUNA, tels Tesla et Netflix sachant qu’à ce jour Uber et Airbnb n’ont pas encore fait l’objet d’IPO (introduction en bourse).

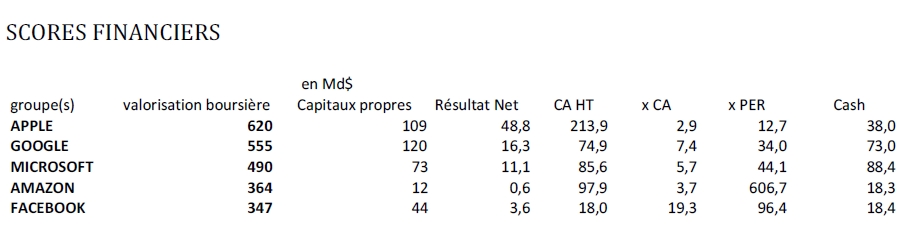

Présentation des principaux Actifs Immatériels Stratégiques composant le Goodwill :

- Apple s’avère leader tant en terme de CA que de Résultat Net, et pourtant, son PER (multiple de RN) est le plus faible de l’échantillon, tout comme d’ailleurs son multiple de CA qui ne s’élève qu’à 2,9 contre 7,4 pour Google.

- Inversement Amazon dégage un RN très modeste et malgré tout son PER est le plus élevé (supérieur à 600) tout comme son suiveur Facebook avec un faible RN versus une capitalisation et un coefficient multiplicateur de CA assez significatifs, respectivement de 96,4 et de 19,3.

- Microsoft qui après avoir acheté Skype, Nokia, Inception… dispose alors d’un trésor de guerre de près de 90 Milliards $ entamé récemment d’un débours de 26,2 Md$ pour l’acquisition de Linkedin. Ces filiales justifient pleinement sa présence au sein des GAFA(M). On estime que Microsoft devrait être prochainement le premier groupe mondial de technologie à dépasser une valorisation de 1.000 milliards de dollars

2° Méthode de valorisation :

Comme indiqué ci-dessus, la valeur de marché (ou capitalisation boursière) est égale à la Book Value (ou valeur comptable des Capitaux propres) + ou – le Goodwill (ou Badwill).

Ce mode de valorisation est considéré comme le meilleur indicateur de la valeur d’une société cotée.

Notre propos sera de présenter les principales composantes du Goodwill et de vérifier si leur cumul valide ou infirme leur capitalisation boursière.

Pour ce faire, nous avons utilisé les données financières des rapports d’activité de chaque groupe coté et des informations spécifiques sur divers sites pour les éléments extra-financiers.

Ce travail sera ultérieurement prolongé par la présentation d’acteurs cotés, représentatifs de cette nouvelle économie dite des TUNA, tels Tesla et Netflix sachant qu’à ce jour Uber et Airbnb n’ont pas encore fait l’objet d’IPO (introduction en bourse).

Présentation des principaux Actifs Immatériels Stratégiques composant le Goodwill :

Chacun des groupes membre du GAFAM sera donc analysé à partir de tout ou partie de ces AIS en fonction de leur pertinence.

Nous étudions, à l’issue du dernier exercice publié (2015), dans un « tableau de trésorerie des AIS », la composition des Ressources (CA & augmentation de capital) et des Emplois (Achats consommés, Salaires et effort d’innovation).

Certains AIS seront ou pas pris en considération et par conséquent, activés ou neutralisés.

Voici leurs modes de calcul :

La mesure de la valeur de propagation du Business Model résulte des travaux de Leontief et porte sur les AIS suivants :

K. Sourcing, K. organisationnel & K. Innovation.

La valeur des marques provient de Best Global Brands (2016).

La valeur du K. utilisateurs est liée au nombre de visiteurs déclarés étant précisé que la valorisation d’un utilisateur oscille entre 3,2$ pour Viber et 120$ pour Twitter .(versus 100$ pour Line) en passant par 42,2$ pour Whatsapp (versus 12,8$ pour FaceBook).

A l’issue de ces divers calculs, on justifie l’éventuel écart entre la valeur boursière généralement de 2016 liée aux perspectives et le montant résultant de notre méthode (Capitaux propres + AIS) sur 2015.

Enfin, nous ferons une comparaison du poids de chaque AIS activé au sein de chaque groupe mais surtout entre groupes.

Nous étudions, à l’issue du dernier exercice publié (2015), dans un « tableau de trésorerie des AIS », la composition des Ressources (CA & augmentation de capital) et des Emplois (Achats consommés, Salaires et effort d’innovation).

Certains AIS seront ou pas pris en considération et par conséquent, activés ou neutralisés.

Voici leurs modes de calcul :

La mesure de la valeur de propagation du Business Model résulte des travaux de Leontief et porte sur les AIS suivants :

K. Sourcing, K. organisationnel & K. Innovation.

La valeur des marques provient de Best Global Brands (2016).

La valeur du K. utilisateurs est liée au nombre de visiteurs déclarés étant précisé que la valorisation d’un utilisateur oscille entre 3,2$ pour Viber et 120$ pour Twitter .(versus 100$ pour Line) en passant par 42,2$ pour Whatsapp (versus 12,8$ pour FaceBook).

A l’issue de ces divers calculs, on justifie l’éventuel écart entre la valeur boursière généralement de 2016 liée aux perspectives et le montant résultant de notre méthode (Capitaux propres + AIS) sur 2015.

Enfin, nous ferons une comparaison du poids de chaque AIS activé au sein de chaque groupe mais surtout entre groupes.

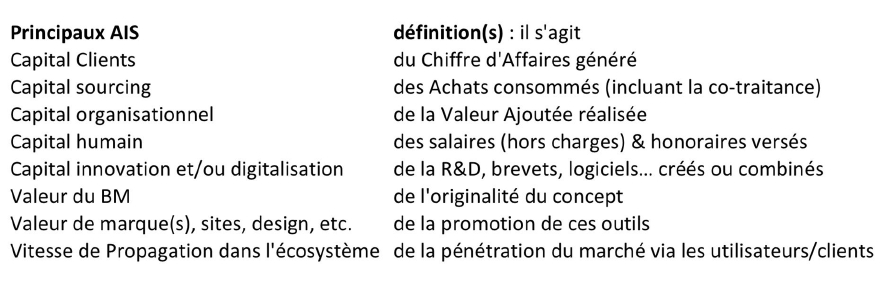

Chaque visiteur unique mensuel (particulier ou entreprise) a été estimé en moyenne à 100$ en terme de publicité générée (hors YouTube & Android).

Notre méthode de valorisation permet d’apprécier Google à fin 2015 à 513,3 Md$.

Sachant que ce groupe souhaite racheter ses propres actions pour 5,1 Md$, la valeur ressort donc à 508,2 Md$.

Selon nos calculs les AIS pèsent 76,6% (et non 78,4%) dans la capitalisation.

Le marché estime ce groupe à 555 Md$ à fin 2016, soit un écart de 46,7 Md$ sachant que le titre fait l’objet d’intenses spéculations en raison des progrès dans les paris futuristes du groupe (voitures sans chauffeur, drones de livraison, santé, maison connectée...). Rappelons que la valeur avait augmenté en un jour (le 17/07/15) de 65 Md$.

Notre méthode de valorisation permet d’apprécier Google à fin 2015 à 513,3 Md$.

Sachant que ce groupe souhaite racheter ses propres actions pour 5,1 Md$, la valeur ressort donc à 508,2 Md$.

Selon nos calculs les AIS pèsent 76,6% (et non 78,4%) dans la capitalisation.

Le marché estime ce groupe à 555 Md$ à fin 2016, soit un écart de 46,7 Md$ sachant que le titre fait l’objet d’intenses spéculations en raison des progrès dans les paris futuristes du groupe (voitures sans chauffeur, drones de livraison, santé, maison connectée...). Rappelons que la valeur avait augmenté en un jour (le 17/07/15) de 65 Md$.

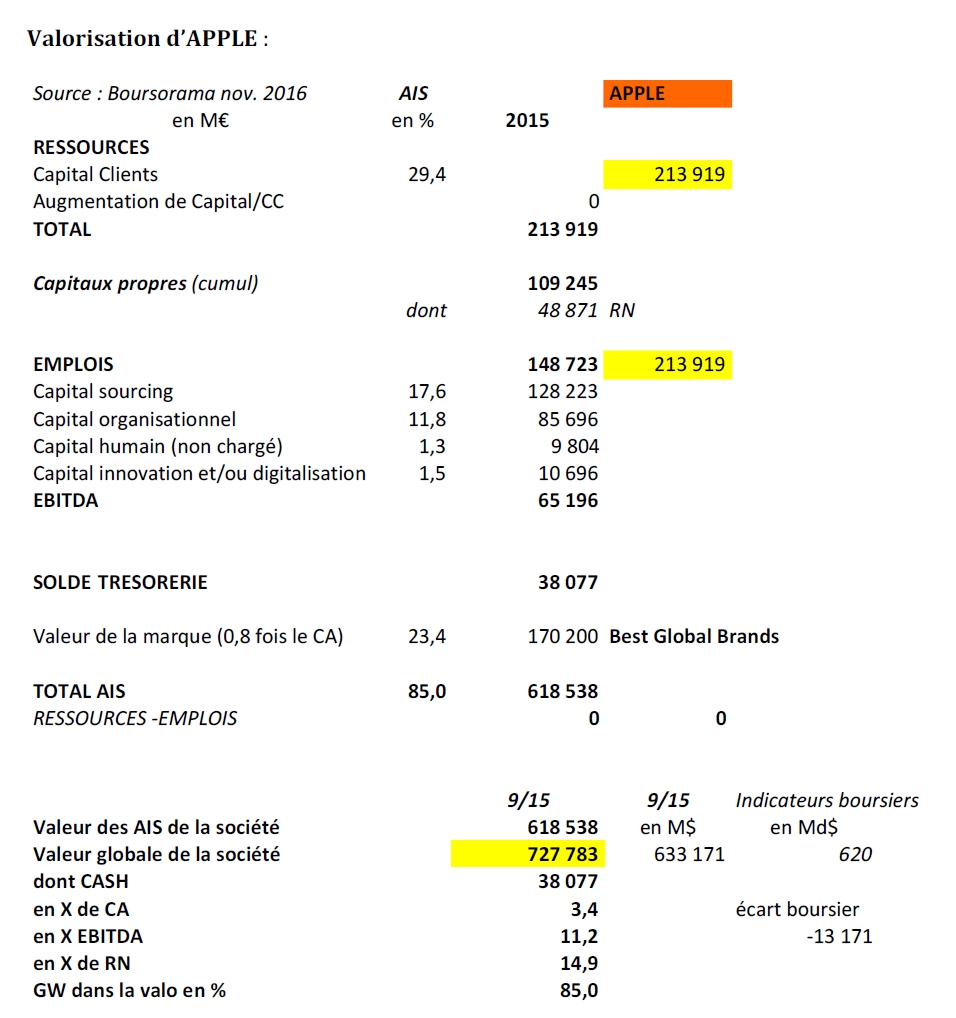

Entre notre valorisation et la valeur boursière 2015, on note un écart de 102 Md$ sachant que la valeur d'Apple a chuté en 3 semaines de plus de 20% (soit -100 Md$) en raison de sa baisse de CA lié à la concurrence chinoise et à la non adoption par la clientèle de certains de ses produits.

L’écart « réel » entre les 2 exercices se monte en fait à 2 Md$.

Les AIS représentent ici 85% (et non 82,4% dixit les analystes boursiers).

L’écart « réel » entre les 2 exercices se monte en fait à 2 Md$.

Les AIS représentent ici 85% (et non 82,4% dixit les analystes boursiers).

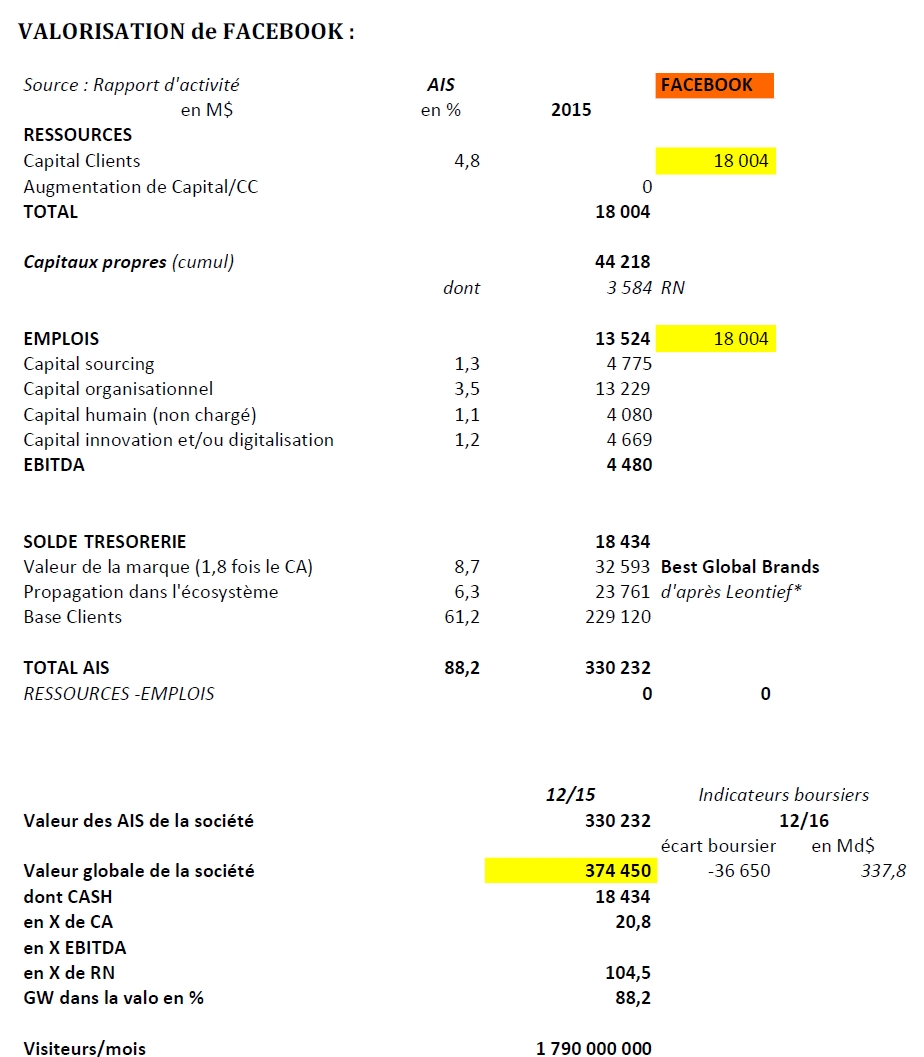

Chaque visiteur unique mensuel a été estimé à 12,8$ (selon ZDNet.fr.)

Notre méthode de valorisation permet d’estimer Facebook à fin 2015 à près de 375 Md$ alors que le marché apprécie ce groupe à 337,8 Md$ à fin 2016. Pourtant le potentiel de croissance s’avère important tant sur Facebook avec le lancement de Work Place destinée aux professionnels qu’avec sa filiale Whatsapp grâce à une meilleure monétisation de sa base.

Selon nos calculs, les AIS représentent ici 88,2% (et non 87,3%).

Notre méthode de valorisation permet d’estimer Facebook à fin 2015 à près de 375 Md$ alors que le marché apprécie ce groupe à 337,8 Md$ à fin 2016. Pourtant le potentiel de croissance s’avère important tant sur Facebook avec le lancement de Work Place destinée aux professionnels qu’avec sa filiale Whatsapp grâce à une meilleure monétisation de sa base.

Selon nos calculs, les AIS représentent ici 88,2% (et non 87,3%).

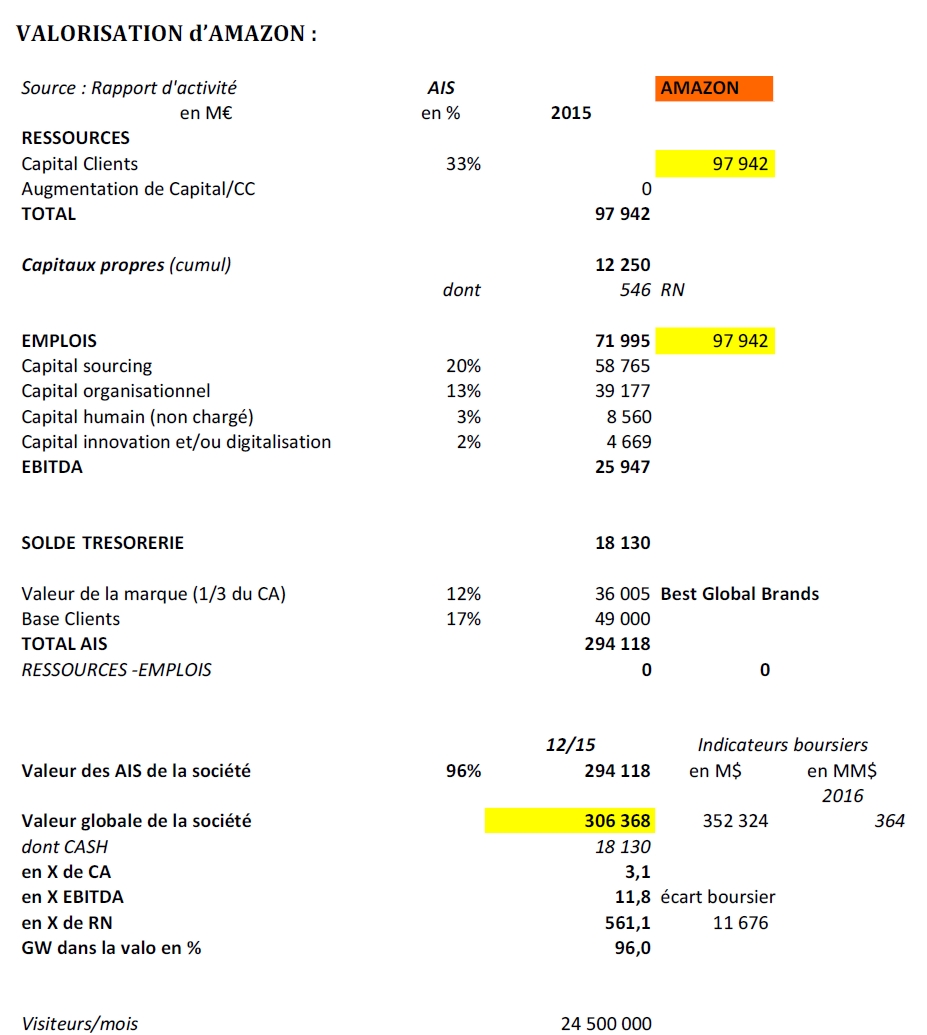

Chaque visiteur unique mensuel a été estimé à 10€. Il est délicat d’estimer ce poste tant la palette de produits, voire de services proposés, est vaste tant en choix qu’en gamme tarifaire.

Nous estimons Amazon à fin 2015 à plus de 350 Md$ alors que la capitalisation boursière du groupe se situe à 364 Md$ à fin 2016, soit une progression de 11,7 Md$ sur 1 an. En effet, le potentiel de croissance s’avère important pour Amazon avec le lancement d‘Amazon Fresh (produits frais) et de Mechanical Turk qui propose à sa clientèle des services, via une main d’œuvre temporaire bon marché, sans omettre potentiel de croissance en recherche vocale (Alexa).

Indiquons le fait que les actionnaires du groupe acceptent de ne pas recevoir de dividendes dès lors que leur sortie se matérialisera par une forte plus-value.

Nous estimons Amazon à fin 2015 à plus de 350 Md$ alors que la capitalisation boursière du groupe se situe à 364 Md$ à fin 2016, soit une progression de 11,7 Md$ sur 1 an. En effet, le potentiel de croissance s’avère important pour Amazon avec le lancement d‘Amazon Fresh (produits frais) et de Mechanical Turk qui propose à sa clientèle des services, via une main d’œuvre temporaire bon marché, sans omettre potentiel de croissance en recherche vocale (Alexa).

Indiquons le fait que les actionnaires du groupe acceptent de ne pas recevoir de dividendes dès lors que leur sortie se matérialisera par une forte plus-value.

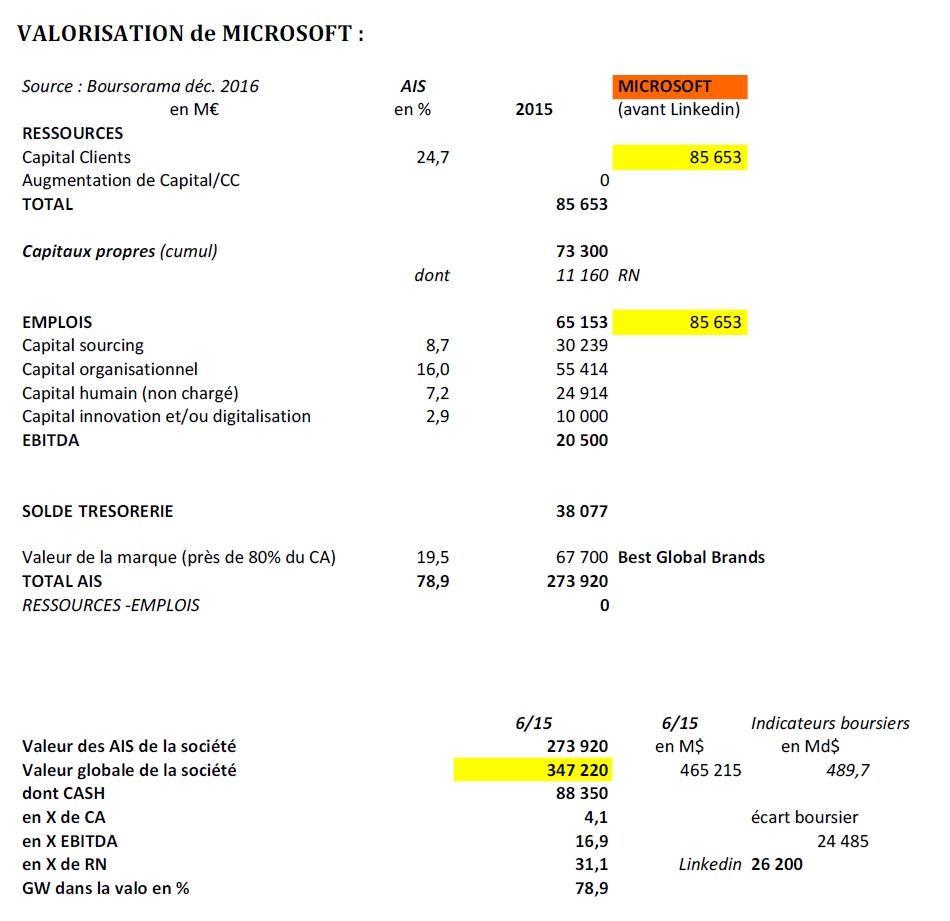

Notre méthode valorise Microsoft à 465 Md$ (lors du dernier exercice publié à fin 06/15).

Le marché quant à lui considère que le groupe vaudrait fin 2016 à près de 490 Md$, soit un écart inférieur à 25 Md$, montant qui correspond quasiment au débours lié à l’acquisition récente de Linkedin…

CLASSEMENT :

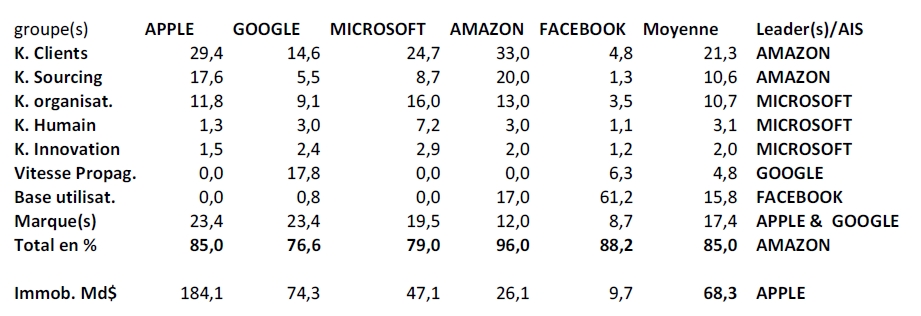

Au terme de cette étude, nous constatons que les AIS représentent désormais 85% de la capitalisation des grands groupes (versus 15% voici une vingtaine d’années).

Parmi les AIS, le capital Clients arrive en tête avec 21,3% de moyenne, suivi du capital Marque(s) pour 17,4%.

La base utilisateurs pèse près de 16% en général et jusqu’à 61,2% pour Facebook.

Le marché quant à lui considère que le groupe vaudrait fin 2016 à près de 490 Md$, soit un écart inférieur à 25 Md$, montant qui correspond quasiment au débours lié à l’acquisition récente de Linkedin…

CLASSEMENT :

Au terme de cette étude, nous constatons que les AIS représentent désormais 85% de la capitalisation des grands groupes (versus 15% voici une vingtaine d’années).

Parmi les AIS, le capital Clients arrive en tête avec 21,3% de moyenne, suivi du capital Marque(s) pour 17,4%.

La base utilisateurs pèse près de 16% en général et jusqu’à 61,2% pour Facebook.

Certains Business Modèles font partie du paysage, tels Apple et Microsoft et l’on n’a pas noté le besoin d’estimer leur base utilisateurs, ni leur vitesse de propagation alors que ce critère est essentiel pour d’autres acteurs plus récents, en l’occurrence Google et surtout Facebook.

Le Capital Sourcing est conséquent chez Amazon en raison de ses achats destinés à la revente, tout comme Apple qui sous-traite sa fabrication. En revanche, ce n’est pas le cas pour Facebook.

Le poids du Capital Innovation « stricto sensu » semble plus modeste qu’imaginé… Nous avons tenté de le comparer avec le montant des investissements engagés (immobilisations nettes sans avoir le split entre les actifs industriels & financiers) dans divers domaines, souvent communs, comme les intelligences artificielles, le cloud et l’énergie.

On notera qu’Apple s’avère le groupe présentant la plus forte intensité capitalistique par rapport à Facebook situé à l’autre extrémité.

www.sharingvalue.fr

Le Capital Sourcing est conséquent chez Amazon en raison de ses achats destinés à la revente, tout comme Apple qui sous-traite sa fabrication. En revanche, ce n’est pas le cas pour Facebook.

Le poids du Capital Innovation « stricto sensu » semble plus modeste qu’imaginé… Nous avons tenté de le comparer avec le montant des investissements engagés (immobilisations nettes sans avoir le split entre les actifs industriels & financiers) dans divers domaines, souvent communs, comme les intelligences artificielles, le cloud et l’énergie.

On notera qu’Apple s’avère le groupe présentant la plus forte intensité capitalistique par rapport à Facebook situé à l’autre extrémité.

www.sharingvalue.fr

Les médias du groupe Finyear

Lisez gratuitement :

FINYEAR

Le quotidien Finyear :

- Finyear Quotidien

Sa newsletter quotidienne :

- Finyear Newsletter

Recevez chaque matin par mail la newsletter Finyear, une sélection quotidienne des meilleures infos et expertises en Finance innovation & Digital transformation.

Ses 4 lettres mensuelles digitales :

- Le Directeur Financier

- Le Trésorier

- Le Credit Manager

- The Chief Digital Officer

Finyear magazine trimestriel digital :

- Finyear Magazine

Un seul formulaire d'abonnement pour choisir de recevoir un ou plusieurs médias Finyear

BLOCKCHAIN DAILY NEWS

Le quotidien Blockchain Daily News :

- Blockchain Daily News

Sa newsletter quotidienne :

- Blockchain Daily News Newsletter

Recevez chaque matin par mail la newsletter Blockchain daily News, une sélection quotidienne des meilleures infos et expertises en Blockchain révolution.

Sa lettre mensuelle digitale :

- The Chief Blockchain Officer

FINYEAR

Le quotidien Finyear :

- Finyear Quotidien

Sa newsletter quotidienne :

- Finyear Newsletter

Recevez chaque matin par mail la newsletter Finyear, une sélection quotidienne des meilleures infos et expertises en Finance innovation & Digital transformation.

Ses 4 lettres mensuelles digitales :

- Le Directeur Financier

- Le Trésorier

- Le Credit Manager

- The Chief Digital Officer

Finyear magazine trimestriel digital :

- Finyear Magazine

Un seul formulaire d'abonnement pour choisir de recevoir un ou plusieurs médias Finyear

BLOCKCHAIN DAILY NEWS

Le quotidien Blockchain Daily News :

- Blockchain Daily News

Sa newsletter quotidienne :

- Blockchain Daily News Newsletter

Recevez chaque matin par mail la newsletter Blockchain daily News, une sélection quotidienne des meilleures infos et expertises en Blockchain révolution.

Sa lettre mensuelle digitale :

- The Chief Blockchain Officer