La recherche s'effectue d'abord en remplissant le formulaire de la Security and Exchange Commission et en s'inscrivant auprès d'une société de courtage. Les sociétés qui émettent des IPO notifient les courtiers du marché qui informent directement le public et les investisseurs. Les sociétés de courtage exigent des investisseurs qu'ils respectent des conditions spécifiques avant de participer à des introductions en bourse. Les limitations peuvent être basées sur plusieurs transactions ou sur les montants d'argent dans leurs comptes de courtage. Ceux qui sont éligibles reçoivent des services de notification correspondant à leur profil d'investissement. En général, les courtiers fournissent aux investisseurs particuliers un accès aux marchés, avec la possibilité d'acheter et de vendre des titres en leur nom. Ils offrent également d'autres informations, outils, analyses et cotations de prix liés au commerce.

1. Mise à disposition de plateformes de négociation robustes

Un exemple de société de courtage est Freedom24, qui permet aux clients nationaux et internationaux d'accéder aux marchés boursiers et de répondre à de nombreux besoins financiers. Ils sont dynamiques et fiables et disposent d'une expérience et d'une expertise sur le marché boursier des États-Unis. Ils fournissent des plateformes de négociation robustes et des technologies performantes sur le marché. Par l'intermédiaire de leurs courtiers, les investisseurs accèdent directement aux marchés boursiers et ont la garantie de pouvoir participer aux introductions en bourse.

2. Familiariser le public avec les principes informatifs

Les courtiers offrent des moyens de dépôts et de retraits rapides par virement bancaire.

Bien que ces courtiers ne proposent pas le trading d'options, ils ont de grands types d'investissements. L'entreprise fonctionne selon des principes très informatifs. L'accent mis sur les clients permet à l'entreprise de générer des revenus stables supérieurs aux commodités offertes par les courtiers aux investisseurs particuliers et offre des recommandations détaillées pour obtenir les meilleurs résultats dans les introductions en bourse.

3. Définir les besoins en fonds initiaux

Pour plus de clarté, les courtiers demandent aux investisseurs la preuve de l'origine des fonds dans leur fonds d'investissement initial. Pour protéger les comptes des clients, l'équipe de sécurité du cabinet bloque toutes les demandes personnelles des membres. Ils facturent des commissions de marge minimale aux membres qui souhaitent participer aux introductions en bourse et aux marchés boursiers. Le nombre réel d'actions sur le marché boursier lors des introductions en bourse dépend de l'offre et de la demande (Binay et al., 2007). Elles sont vastes et reconnues pour offrir les actions d'une société privée aux investisseurs particuliers et au public dans le cadre d'une nouvelle émission d'actions.

4. Fournir des stratégies de sortie

Pour inciter le public à participer davantage aux introductions en bourse, les courtiers doivent proposer aux investisseurs des stratégies de sortie si ces derniers ne réalisent pas pleinement leurs objectifs personnels d'investissement. Dans ce contexte, il est essentiel de concevoir des rapports basés sur la valeur de l'acquisition d'actions cotées en bourse. L'objectif est de montrer la transparence publique à un crédit favorable et à des fonds supplémentaires futurs pour les investisseurs par le biais d'offres secondaires. Les courtiers doivent en outre faciliter l'acquisition des transactions et des taux de conversion des actions. Cela permet aux investisseurs et au public des IPO d'être attirés et de conserver leur confiance dans le marché boursier.

5. Adopter des bases pour vendre et acheter des titres

Les courtiers peuvent également proposer des bureaux de négociation pour permettre au public d'acheter et de vendre des titres et d'intégrer des stratégies boursières sophistiquées. Leur activité est lucrative et ils doivent donc enregistrer les émissions de titres sur les marchés boursiers primaires et secondaires (Verma & Tiwari, 2009). L'aspect vital est de vendre de toutes nouvelles valeurs sur le marché primaire. Les courtiers des marchés boursiers actuels opèrent sur les marchés primaire et secondaire pour offrir un soutien et aider les investisseurs à éviter les risques des marchés boursiers.

6. Comprendre les risques et les changements sur le marché

Le traitement approprié de l'émission initiale et de la distribution de titres par les courtiers sous la forme d'actions ordinaires ou privilégiées est une fonction importante que les courtiers pourraient remplir pour permettre une grande participation du public aux introductions en bourse. Cela implique de comprendre les risques liés aux titres du nouveau marché, de déterminer les prix de l'offre initiale, le calendrier et d'autres questions de commercialisation qui pourraient gêner les investisseurs. Pour attirer les investisseurs, les courtiers doivent se préoccuper des variations de prix des titres afin d'éviter les pertes. Il s'agit donc de donner une idée de la nature du marché sur lequel les titres sont proposés. Les investisseurs bénéficient d'un avantage supplémentaire si les courtiers proposent la négociation pour compte propre, c'est-à- dire pour le compte des investisseurs (Verma & Tiwari, 2009).

7. Facteur de référencement direct

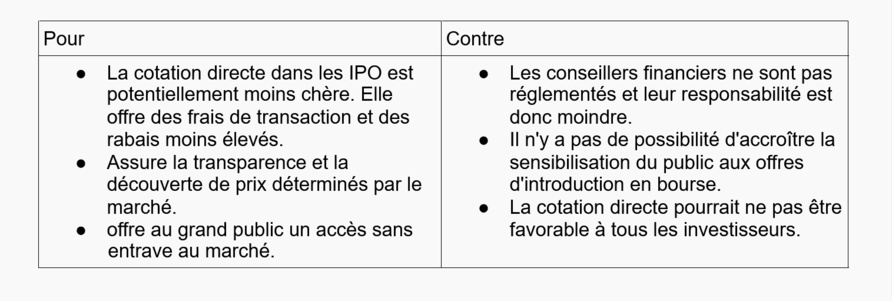

Le tableau ci-dessous présente les avantages et les inconvénients pour les courtiers, d'initier ou de ne pas anticiper le facteur d'inscription directe.

1. Mise à disposition de plateformes de négociation robustes

Un exemple de société de courtage est Freedom24, qui permet aux clients nationaux et internationaux d'accéder aux marchés boursiers et de répondre à de nombreux besoins financiers. Ils sont dynamiques et fiables et disposent d'une expérience et d'une expertise sur le marché boursier des États-Unis. Ils fournissent des plateformes de négociation robustes et des technologies performantes sur le marché. Par l'intermédiaire de leurs courtiers, les investisseurs accèdent directement aux marchés boursiers et ont la garantie de pouvoir participer aux introductions en bourse.

2. Familiariser le public avec les principes informatifs

Les courtiers offrent des moyens de dépôts et de retraits rapides par virement bancaire.

Bien que ces courtiers ne proposent pas le trading d'options, ils ont de grands types d'investissements. L'entreprise fonctionne selon des principes très informatifs. L'accent mis sur les clients permet à l'entreprise de générer des revenus stables supérieurs aux commodités offertes par les courtiers aux investisseurs particuliers et offre des recommandations détaillées pour obtenir les meilleurs résultats dans les introductions en bourse.

3. Définir les besoins en fonds initiaux

Pour plus de clarté, les courtiers demandent aux investisseurs la preuve de l'origine des fonds dans leur fonds d'investissement initial. Pour protéger les comptes des clients, l'équipe de sécurité du cabinet bloque toutes les demandes personnelles des membres. Ils facturent des commissions de marge minimale aux membres qui souhaitent participer aux introductions en bourse et aux marchés boursiers. Le nombre réel d'actions sur le marché boursier lors des introductions en bourse dépend de l'offre et de la demande (Binay et al., 2007). Elles sont vastes et reconnues pour offrir les actions d'une société privée aux investisseurs particuliers et au public dans le cadre d'une nouvelle émission d'actions.

4. Fournir des stratégies de sortie

Pour inciter le public à participer davantage aux introductions en bourse, les courtiers doivent proposer aux investisseurs des stratégies de sortie si ces derniers ne réalisent pas pleinement leurs objectifs personnels d'investissement. Dans ce contexte, il est essentiel de concevoir des rapports basés sur la valeur de l'acquisition d'actions cotées en bourse. L'objectif est de montrer la transparence publique à un crédit favorable et à des fonds supplémentaires futurs pour les investisseurs par le biais d'offres secondaires. Les courtiers doivent en outre faciliter l'acquisition des transactions et des taux de conversion des actions. Cela permet aux investisseurs et au public des IPO d'être attirés et de conserver leur confiance dans le marché boursier.

5. Adopter des bases pour vendre et acheter des titres

Les courtiers peuvent également proposer des bureaux de négociation pour permettre au public d'acheter et de vendre des titres et d'intégrer des stratégies boursières sophistiquées. Leur activité est lucrative et ils doivent donc enregistrer les émissions de titres sur les marchés boursiers primaires et secondaires (Verma & Tiwari, 2009). L'aspect vital est de vendre de toutes nouvelles valeurs sur le marché primaire. Les courtiers des marchés boursiers actuels opèrent sur les marchés primaire et secondaire pour offrir un soutien et aider les investisseurs à éviter les risques des marchés boursiers.

6. Comprendre les risques et les changements sur le marché

Le traitement approprié de l'émission initiale et de la distribution de titres par les courtiers sous la forme d'actions ordinaires ou privilégiées est une fonction importante que les courtiers pourraient remplir pour permettre une grande participation du public aux introductions en bourse. Cela implique de comprendre les risques liés aux titres du nouveau marché, de déterminer les prix de l'offre initiale, le calendrier et d'autres questions de commercialisation qui pourraient gêner les investisseurs. Pour attirer les investisseurs, les courtiers doivent se préoccuper des variations de prix des titres afin d'éviter les pertes. Il s'agit donc de donner une idée de la nature du marché sur lequel les titres sont proposés. Les investisseurs bénéficient d'un avantage supplémentaire si les courtiers proposent la négociation pour compte propre, c'est-à- dire pour le compte des investisseurs (Verma & Tiwari, 2009).

7. Facteur de référencement direct

Le tableau ci-dessous présente les avantages et les inconvénients pour les courtiers, d'initier ou de ne pas anticiper le facteur d'inscription directe.

Avertissement : Le texte ci-dessus est un communiqué de presse qui n'a pas été rédigé par Finyear.com.

Disclaimer: The text above is a press release that was not written by Finyear.com.

Disclaimer: The text above is a press release that was not written by Finyear.com.

Autres articles

-

Bleap, le nouveau projet de compte bancaire blockchain, lève 2,3 millions de dollars

-

Reach Capital - Internship - Product Specialist Private Wealth Solutions - Paris

-

Reach Capital - Internship - Project Management Fundraising - Paris

-

Robinhood Crypto chouchoute un peu plus ses clients européens

-

Société Générale fait confiance à CLS pour ses transactions "Cross Currency Swap"