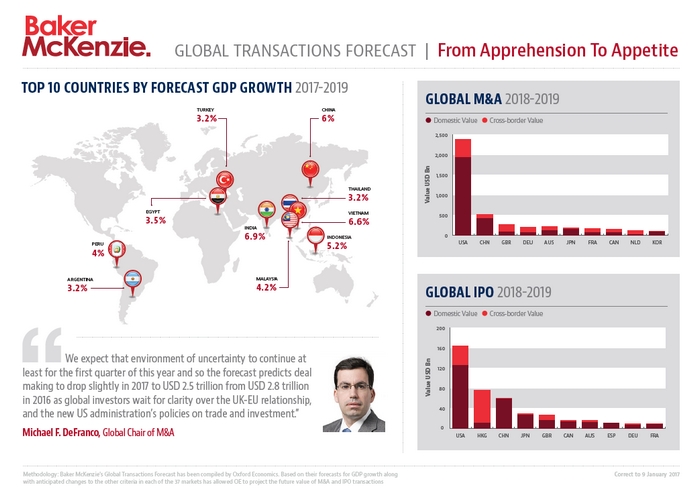

L’étude prévoit, en 2018, un pic de l’activité M&A à 3000 milliards de dollars et de l’activité IPO à 275 milliards de dollars dans le monde. L’activité M&A en France progresserait, elle, fortement dès 2017 pour atteindre 92 milliards de dollars en 2018 ; l’activité IPO dans l’hexagone devrait représenter 5,8 milliards de dollars en 2018.

UNE ACTIVITÉ M&A FLUCTUANTE AU NIVEAU MONDIAL SUR LA PÉRIODE 2017-2020

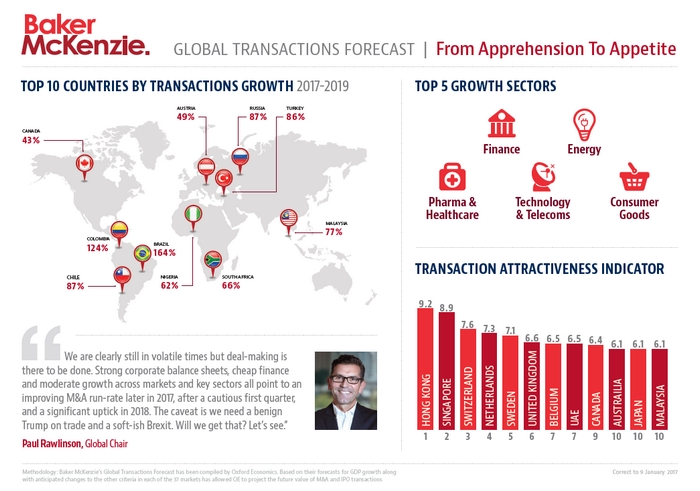

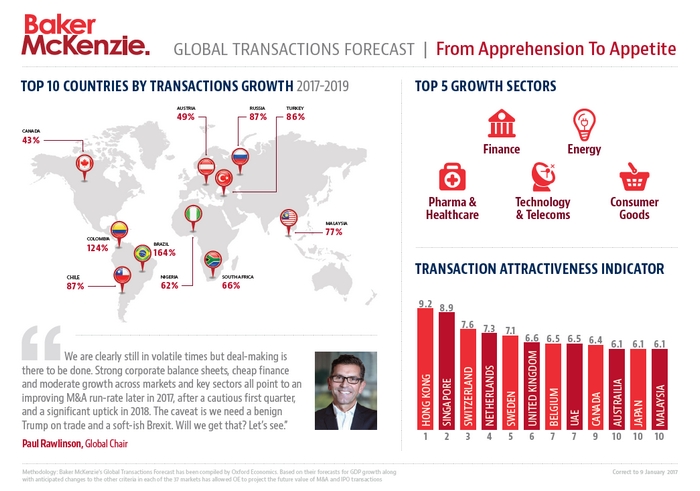

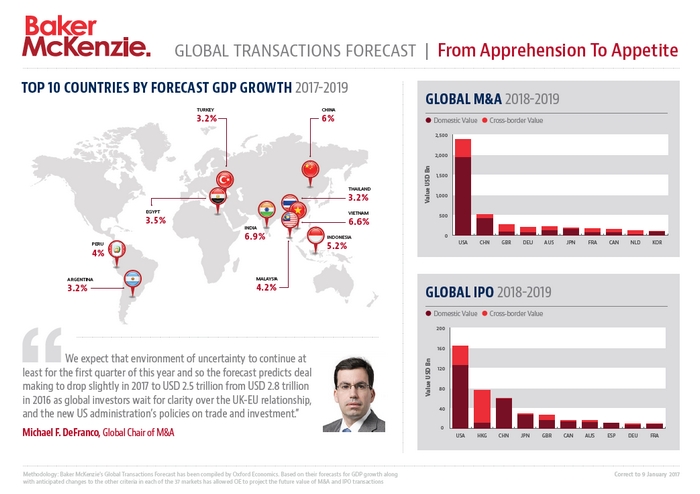

Après une très belle année 2015, l’activité M&A a connu une baisse dans le monde en 2016 (2800 milliards de dollars) du fait d’incertitudes économiques et politiques importantes. Cette activité baisserait de nouveau en 2017 à 2500 milliards de dollars ; en effet, l’incertitude politique se poursuivrait au moins jusqu’à la fin du premier trimestre de cette année, compte tenu du manque de visibilité sur le déroulement du Brexit et sur la politique de l’administration américaine en matière de commerce et d’investissement. La volatilité des marchés aux Etats-Unis, les inquiétudes relatives au ralentissement économique chinois et la baisse des prix du pétrole et des matières premières renforceraient encore la prudence des investisseurs en 2017.

Toutefois, les baisses successives de ces deux années seraient enrayées en 2018 : l’activité M&A atteindrait alors 3000 milliards de dollars dans la mesure où les conditions économiques et financières se stabiliseraient, les bénéfices des entreprises se renforceraient et les incertitudes politiques faibliraient. Une fois ce sommet atteint, l’activité M&A décroîtrait alors dans le monde en 2019, à 2800 milliards de dollars, et en 2020, à 2300 milliards de dollars, notamment du fait de la hausse des taux d’intérêt.

L’activité IPO au niveau mondial connaîtrait, elle, une trajectoire quelque peu différente : elle augmenterait modestement en 2017 (167 milliards de dollars) après une faible année 2016 (131 milliards) et accélérerait sa progression en 2018 et 2019 (275 milliards pour chaque année). C’est à ce moment-là que les entreprises qui ont reporté leurs cotations s’introduiraient en Bourse. Cette tendance serait renforcée dans un certain nombre de pays d’Europe centrale et de l’Est, ainsi que du Moyen-Orient et d’Afrique, dans lesquels des entreprises publiques seraient introduites en Bourse.

« Même si la volatilité n’a pas disparu, le bilan sain des entreprises, le financement à bas coût et une croissance sur des marchés et des secteurs clés devraient impacter positivement l’activité M&A en 2018. Il reste à savoir quelles seront les positions économiques de l’administration américaine et si un ‘soft’ Brexit aura lieu », déclare Paul Rawlinson, Président de Baker McKenzie.

L’UE ET LE ROYAUME-UNI, DEUX DYNAMIQUES DIFFÉRENTES

L’activité M&A a connu une forte baisse au sein de l’UE (hors Royaume-Uni) en 2016 par rapport à 2015, passant ainsi de 736 milliards de dollars à 319 milliards, notamment à cause du vote du Brexit. Cependant, l’activité M&A augmenterait de manière conséquente en 2017 à 459 milliards de dollars (hors Royaume-Uni) grâce, notamment, aux taux d’intérêt bas de la BCE et à l’affaiblissement de l’euro par rapport au dollar susceptible de stimuler la compétitivité de l’industrie.

Le pic d’activité M&A au sein de l’UE serait atteint en 2018 à 613 milliards de dollars (hors Royaume-Uni). Ce montant resterait toutefois très inférieur à celui de l’activité M&A en Amérique du Nord (1394,9 milliards). En 2019 et 2020, l’activité M&A dans l’UE baisserait modérément.

A la différence de l’UE, le Royaume-Uni serait touché par une très forte baisse de l’activité M&A en 2017 (-63,5 %) à 124,9 milliards de dollars contre 340,3 milliards en 2016. L’activité M&A au Royaume-Uni augmenterait modérément à compter de 2017, à 135,4 milliards en 2018, puis 144,8 milliards en 2019 pour atteindre finalement 150,3 milliards en 2020, très loin cependant du montant de 2016. Cette forte baisse en 2017, suivie de hausses modérées sur les 3 années suivantes, serait liée à l’attentisme des investisseurs qui voudront connaître les détails des nouvelles relations commerciales et financières avec l’UE avant de réinvestir massivement au Royaume-Uni.

L’ACTIVITÉ M&A ET IPO EN FRANCE EN TRÈS FORTE PROGRESSION MALGRÉ LE RÉEL MANQUE D’ATTRACTIVITÉ DU PAYS

L’activité M&A en France progresserait fortement en 2017 par rapport à 2016 : en effet, elle atteindrait 70,1 milliards de dollars pour l’année en cours, contre 46,9 milliards pour l’année écoulée, soit une progression de 52 %. « Si les négociations du Brexit se passent en douceur, la France devrait voir son activité M&A augmenter fortement en 2017 et 2018 dans un contexte de croissance économique de la zone euro et de politique monétaire expansionniste de la BCE » explique Stéphane Davin, Responsable EMEA du groupe M&A et Associé en charge du département M&A de Baker McKenzie à Paris. Cette forte progression se poursuivrait en 2018 pour atteindre 92 milliards de dollars soit une augmentation de 31 % par rapport à 2017. L’activité baisserait ensuite en 2019 pour atteindre, en 2020, 67,2 milliards de dollars.

Malgré la forte hausse de l’activité M&A en 2018 en France, cette dernière n’égalerait pas la valeur de 2015, à savoir 98,4 milliards de dollars. De plus, le montant qui serait atteint en 2018 serait inférieur à celui de l’Allemagne, estimé à 106,5 milliards de dollars, et surtout à celui du Royaume-Uni, estimé à 135,4 milliards.

L’activité IPO en France progresserait, elle aussi, fortement en 2017 (2,71 milliards de dollars) et en 2018 (5,8 milliards de dollars) par rapport à 2016 (987 millions). Cette augmentation serait essentiellement due aux opérations domestiques qui évolueraient de 525 millions en 2016 à 2,19 milliards en 2017 et surtout à 4,99 milliards en 2018. A compter de 2019, l’activité IPO baisserait dans son ensemble pour atteindre, en 2020, 2,36 milliards de dollars.

En dépit des progressions prévues pour la France, le pays souffre toujours d’un manque d’attractivité : l’indice d’attractivité transactionnelle de l’hexagone s’élève à 5,5 (sur 10), ce qui classe la France au 16ème rang, derrière des pays tels que le Royaume-Uni (6,6), le Canada (6,4) ou encore l’Allemagne et les Etats-Unis (5,7) mais devant des pays du Sud de l’Europe comme l’Espagne (4,5) ou l’Italie (4,1). Sur les 10 facteurs qui composent cet indice, la France dispose d’atouts non négligeables tels que l’absence de risque souverain et l’efficacité gouvernementale, facteurs pour lesquels le pays obtient une note supérieure à 8. A l’inverse, l’hexagone a plusieurs faiblesses comme la taille de son marché boursier, la réglementation qui touche les entreprises ou encore la masse monétaire, pour lesquelles sa note se situe en dessous de 4.

Méthodologie

Oxford Economics a utilisé des techniques statistiques pour estimer le lien entre l’activité M&A et IPO passée et des facteurs structurels et conjoncturels clés tels que la croissance du PIB, les flux commerciaux ou encore la masse monétaire. Ces prévisions ont aussi bénéficié du regard des différents associés de Baker McKenzie à travers le monde qui ont analysé les dernières tendances du marché et l’évolution des transactions au sein de leur pays. Pour l’estimation de l’activité transactionnelle mondiale, les données utilisées se basent sur les opérations réalisées plutôt que sur les opérations annoncées.

L’indice d’attractivité transactionnelle est construit grâce aux transactions effectuées dans chaque pays et une moyenne pondérée de 10 facteurs économiques, financiers et de régulation qui déterminent l’activité M&A et IPO.

Pour aller plus loin téléchargez ci-dessous l’étude dans son intégralité (PDF 52 pages en anglais)

Après une très belle année 2015, l’activité M&A a connu une baisse dans le monde en 2016 (2800 milliards de dollars) du fait d’incertitudes économiques et politiques importantes. Cette activité baisserait de nouveau en 2017 à 2500 milliards de dollars ; en effet, l’incertitude politique se poursuivrait au moins jusqu’à la fin du premier trimestre de cette année, compte tenu du manque de visibilité sur le déroulement du Brexit et sur la politique de l’administration américaine en matière de commerce et d’investissement. La volatilité des marchés aux Etats-Unis, les inquiétudes relatives au ralentissement économique chinois et la baisse des prix du pétrole et des matières premières renforceraient encore la prudence des investisseurs en 2017.

Toutefois, les baisses successives de ces deux années seraient enrayées en 2018 : l’activité M&A atteindrait alors 3000 milliards de dollars dans la mesure où les conditions économiques et financières se stabiliseraient, les bénéfices des entreprises se renforceraient et les incertitudes politiques faibliraient. Une fois ce sommet atteint, l’activité M&A décroîtrait alors dans le monde en 2019, à 2800 milliards de dollars, et en 2020, à 2300 milliards de dollars, notamment du fait de la hausse des taux d’intérêt.

L’activité IPO au niveau mondial connaîtrait, elle, une trajectoire quelque peu différente : elle augmenterait modestement en 2017 (167 milliards de dollars) après une faible année 2016 (131 milliards) et accélérerait sa progression en 2018 et 2019 (275 milliards pour chaque année). C’est à ce moment-là que les entreprises qui ont reporté leurs cotations s’introduiraient en Bourse. Cette tendance serait renforcée dans un certain nombre de pays d’Europe centrale et de l’Est, ainsi que du Moyen-Orient et d’Afrique, dans lesquels des entreprises publiques seraient introduites en Bourse.

« Même si la volatilité n’a pas disparu, le bilan sain des entreprises, le financement à bas coût et une croissance sur des marchés et des secteurs clés devraient impacter positivement l’activité M&A en 2018. Il reste à savoir quelles seront les positions économiques de l’administration américaine et si un ‘soft’ Brexit aura lieu », déclare Paul Rawlinson, Président de Baker McKenzie.

L’UE ET LE ROYAUME-UNI, DEUX DYNAMIQUES DIFFÉRENTES

L’activité M&A a connu une forte baisse au sein de l’UE (hors Royaume-Uni) en 2016 par rapport à 2015, passant ainsi de 736 milliards de dollars à 319 milliards, notamment à cause du vote du Brexit. Cependant, l’activité M&A augmenterait de manière conséquente en 2017 à 459 milliards de dollars (hors Royaume-Uni) grâce, notamment, aux taux d’intérêt bas de la BCE et à l’affaiblissement de l’euro par rapport au dollar susceptible de stimuler la compétitivité de l’industrie.

Le pic d’activité M&A au sein de l’UE serait atteint en 2018 à 613 milliards de dollars (hors Royaume-Uni). Ce montant resterait toutefois très inférieur à celui de l’activité M&A en Amérique du Nord (1394,9 milliards). En 2019 et 2020, l’activité M&A dans l’UE baisserait modérément.

A la différence de l’UE, le Royaume-Uni serait touché par une très forte baisse de l’activité M&A en 2017 (-63,5 %) à 124,9 milliards de dollars contre 340,3 milliards en 2016. L’activité M&A au Royaume-Uni augmenterait modérément à compter de 2017, à 135,4 milliards en 2018, puis 144,8 milliards en 2019 pour atteindre finalement 150,3 milliards en 2020, très loin cependant du montant de 2016. Cette forte baisse en 2017, suivie de hausses modérées sur les 3 années suivantes, serait liée à l’attentisme des investisseurs qui voudront connaître les détails des nouvelles relations commerciales et financières avec l’UE avant de réinvestir massivement au Royaume-Uni.

L’ACTIVITÉ M&A ET IPO EN FRANCE EN TRÈS FORTE PROGRESSION MALGRÉ LE RÉEL MANQUE D’ATTRACTIVITÉ DU PAYS

L’activité M&A en France progresserait fortement en 2017 par rapport à 2016 : en effet, elle atteindrait 70,1 milliards de dollars pour l’année en cours, contre 46,9 milliards pour l’année écoulée, soit une progression de 52 %. « Si les négociations du Brexit se passent en douceur, la France devrait voir son activité M&A augmenter fortement en 2017 et 2018 dans un contexte de croissance économique de la zone euro et de politique monétaire expansionniste de la BCE » explique Stéphane Davin, Responsable EMEA du groupe M&A et Associé en charge du département M&A de Baker McKenzie à Paris. Cette forte progression se poursuivrait en 2018 pour atteindre 92 milliards de dollars soit une augmentation de 31 % par rapport à 2017. L’activité baisserait ensuite en 2019 pour atteindre, en 2020, 67,2 milliards de dollars.

Malgré la forte hausse de l’activité M&A en 2018 en France, cette dernière n’égalerait pas la valeur de 2015, à savoir 98,4 milliards de dollars. De plus, le montant qui serait atteint en 2018 serait inférieur à celui de l’Allemagne, estimé à 106,5 milliards de dollars, et surtout à celui du Royaume-Uni, estimé à 135,4 milliards.

L’activité IPO en France progresserait, elle aussi, fortement en 2017 (2,71 milliards de dollars) et en 2018 (5,8 milliards de dollars) par rapport à 2016 (987 millions). Cette augmentation serait essentiellement due aux opérations domestiques qui évolueraient de 525 millions en 2016 à 2,19 milliards en 2017 et surtout à 4,99 milliards en 2018. A compter de 2019, l’activité IPO baisserait dans son ensemble pour atteindre, en 2020, 2,36 milliards de dollars.

En dépit des progressions prévues pour la France, le pays souffre toujours d’un manque d’attractivité : l’indice d’attractivité transactionnelle de l’hexagone s’élève à 5,5 (sur 10), ce qui classe la France au 16ème rang, derrière des pays tels que le Royaume-Uni (6,6), le Canada (6,4) ou encore l’Allemagne et les Etats-Unis (5,7) mais devant des pays du Sud de l’Europe comme l’Espagne (4,5) ou l’Italie (4,1). Sur les 10 facteurs qui composent cet indice, la France dispose d’atouts non négligeables tels que l’absence de risque souverain et l’efficacité gouvernementale, facteurs pour lesquels le pays obtient une note supérieure à 8. A l’inverse, l’hexagone a plusieurs faiblesses comme la taille de son marché boursier, la réglementation qui touche les entreprises ou encore la masse monétaire, pour lesquelles sa note se situe en dessous de 4.

Méthodologie

Oxford Economics a utilisé des techniques statistiques pour estimer le lien entre l’activité M&A et IPO passée et des facteurs structurels et conjoncturels clés tels que la croissance du PIB, les flux commerciaux ou encore la masse monétaire. Ces prévisions ont aussi bénéficié du regard des différents associés de Baker McKenzie à travers le monde qui ont analysé les dernières tendances du marché et l’évolution des transactions au sein de leur pays. Pour l’estimation de l’activité transactionnelle mondiale, les données utilisées se basent sur les opérations réalisées plutôt que sur les opérations annoncées.

L’indice d’attractivité transactionnelle est construit grâce aux transactions effectuées dans chaque pays et une moyenne pondérée de 10 facteurs économiques, financiers et de régulation qui déterminent l’activité M&A et IPO.

Pour aller plus loin téléchargez ci-dessous l’étude dans son intégralité (PDF 52 pages en anglais)

Les médias du groupe Finyear

Lisez gratuitement :

FINYEAR

Le quotidien Finyear :

- Finyear Quotidien

Sa newsletter quotidienne :

- Finyear Newsletter

Recevez chaque matin par mail la newsletter Finyear, une sélection quotidienne des meilleures infos et expertises en Finance innovation & Digital transformation.

Ses 4 lettres mensuelles digitales :

- Le Directeur Financier

- Le Trésorier

- Le Credit Manager

- The Chief Digital Officer

Finyear magazine trimestriel digital :

- Finyear Magazine

Un seul formulaire d'abonnement pour choisir de recevoir un ou plusieurs médias Finyear

BLOCKCHAIN DAILY NEWS

Le quotidien Blockchain Daily News :

- Blockchain Daily News

Sa newsletter quotidienne :

- Blockchain Daily News Newsletter

Recevez chaque matin par mail la newsletter Blockchain daily News, une sélection quotidienne des meilleures infos et expertises en Blockchain révolution.

Sa lettre mensuelle digitale :

- The Chief Blockchain Officer

FINYEAR

Le quotidien Finyear :

- Finyear Quotidien

Sa newsletter quotidienne :

- Finyear Newsletter

Recevez chaque matin par mail la newsletter Finyear, une sélection quotidienne des meilleures infos et expertises en Finance innovation & Digital transformation.

Ses 4 lettres mensuelles digitales :

- Le Directeur Financier

- Le Trésorier

- Le Credit Manager

- The Chief Digital Officer

Finyear magazine trimestriel digital :

- Finyear Magazine

Un seul formulaire d'abonnement pour choisir de recevoir un ou plusieurs médias Finyear

BLOCKCHAIN DAILY NEWS

Le quotidien Blockchain Daily News :

- Blockchain Daily News

Sa newsletter quotidienne :

- Blockchain Daily News Newsletter

Recevez chaque matin par mail la newsletter Blockchain daily News, une sélection quotidienne des meilleures infos et expertises en Blockchain révolution.

Sa lettre mensuelle digitale :

- The Chief Blockchain Officer

Autres articles

-

Bangk, une ICO pour un projet de néobanque éthique et décentralisée

-

Crypto : Les grands magasins Printemps en partenariat avec Binance Pay et Lyzi pour accepter les paiements en cryptomonnaie

-

Quelles sont les règles concernant le rachat d'un PER ?

-

Freqens : 3 millions pour la fintech afin de peaufiner sa plateforme de benchmarking des prix B2B

-

Wero, le portefeuille de paiement numérique d'EPI, arrive en Belgique