Ces évolutions réglementaires sont accompagnées des demandes accrues tant en termes de reporting que sur la granularité des informations présentées. La nouvelle norme IFRS 9 correspond à une volonté de convergence entre la notion du risque porté par le business model retenu par chaque banque et de nouvelles méthodes de calcul de provision associés à cette déclinaison.

L’application du principe de la « Fair Value » aux positions de trading est souvent considérée comme l’une des causes principales de l’amplification de la crise financière. En obligeant les banques à évaluer tout leur portefeuille de trading sur la base de prix de marché cotés sur des marchés devenus illiquides et donc établis sur un volume de transactions devenues non significatif, les normes IFRS auraient entrainé une dégradation probablement artificielle des résultats et conséquemment des fonds propres. Un mécanisme pro-cyclique aux conséquences majeures se serait alors mis en place, les normes prudentielles Bâle 2 obligeant les banques, d’une part, à céder une partie de leur portefeuille de risque, accélérant la chute des prix, et, d’autre part, à se recapitaliser, le plus souvent avec l’aide de l’État.

La crise de confiance qui s’est emparée des marchés financiers et s’est étendue aux entreprises industrielles et commerciales, dont les spreads de crédit ont atteint des niveaux jamais atteints dans l’histoire, porterait ainsi une responsabilité importante dans l’atonie de l’économie réelle. Il convient donc de recommander la suppression du mot « Fair value » du référentiel de la valorisation comptable. Assimilé de manière abusive au prix de marché, son usage laisse penser que toute évaluation non établie sur un prix d’échange serait « wrong » ou « unfair ». Dès lors, dans le souci de transparence si chère aux instances de normalisation, parlons désormais de prix de marché, de prix de modèle, de valeur amortie, de valeur d’entrée, etc. Or, toutes ces estimations de la valeur sont des « fair value » dans leur propre contexte.

La mise en place de la norme IFRS 9 s’inscrit dans cette démarche. Elle cherche à classifier l’ensemble des actifs et des passifs d’une banque via le Business Model établi par sa Direction Générale. Elle exige également d’identifier chaque dépréciation, portée par créance, par un calcul désormais statistique et non plus empirique. À travers la nouvelle échéance calendaire de la norme, soit le 1er janvier 2018, les attentes du superviseur structurent ainsi de plus en plus le SI des banques. Celles-ci doivent se préparer aux enjeux de la gestion des données à travers la Gouvernance, les outils, l’agrégation des données et le reporting afin d’améliorer l’image sincère et fidèle des comptes à travers une meilleure lecture des risques, mais aussi d’améliorer la rapidité de disponibilité des informations pour le reporting.

La comptabilisation des actifs soumise à l’évaluation préalable des flux financiers

En premier lieu, lors de la comptabilisation initiale du titre, IFRS 9 propose une classification des actifs financiers sensiblement différente de celle d’IAS 39 Au lieu de classer les instruments financiers dans une catégorie définie en fonction de leur nature, IFRS 9 requiert désormais d’appliquer un test d’identification des flux de trésorerie qu’ils génèrent. En particulier, ce test vise à évaluer si l’instrument produit des intérêts calculés à partir de la méthode du taux d’intérêt effectif. Dans le cas d’un titre de dette par exemple, la réponse positive à ce test déclenche un autre test visant à déterminer le modèle économique appliqué au portefeuille dans lequel le titre de dette est détenu : détention jusqu’à l’échéance ou collecte des intérêts avant revente de l’instrument.

Ce modèle économique détermine au final le mode de comptabilisation qui sera appliqué à l’instrument. Avec l’application de l’ « option juste valeur », en cas d’écart comptable significatif dans l’application de la norme, l’entité pourra comptabiliser le titre de dette au coût amorti s’il est détenu jusqu’à l’échéance, ou à la juste valeur par les autres éléments du résultat (FVTOCI), si l’objectif est de collecter les intérêts pour ensuite revendre le titre.

A contrario, une réponse négative au test d’identification déclenche la comptabilisation de l’instrument à la juste valeur par le résultat (FVTPL) sauf si l’entité décide de le désigner comme une opération de trading. Dans ce cas, l’entité aura le choix, soit de le comptabiliser directement en juste valeur par le résultat (FVTPL) soit de lui appliquer l’option juste valeur par les autres éléments du résultat (Option FVOCI).

Bâle 3 : une introduction lente et progressive

La crise financière de 2007 et les faillites de plusieurs établissements ont démontré l'insuffisance de l’approche de Bâle 2 centrée sur les risques pondérés. Bâle 3 vise à renforcer le capital prudentiel cumulé par les banques, en leur permettant d’affronter des situations de crise et de garantir leur liquidité en cas de chocs consécutifs à des tensions financières ou économiques, et de réduire ainsi le risque de propagation à l’économie réelle. Les nouvelles règles prudentielles entreront progressivement en vigueur entre 2013 et 2019.

De Bâle 2 à Bâle 3 - renforcement « en quantité et en qualité » du capital prudentiel.

Parmi les changements à venir, citons les points suivants :

- Instauration de ratios de liquidité : Bâle 3 introduit un ensemble de dispositions permettant aux banques de bénéficier de suffisamment de liquidités ou de quasi liquidités, pour résister à un choc financier très sévère à court terme et moins sévère à moyen et long termes.

- Mise en place d’un ratio de levier(11) maximal qui agira comme un filet de sécurité, et « non comme un substitut, à une réglementation pondérée des risques».

- Modification du calcul du ratio de solvabilité qui permettra d’augmenter les exigences minimales en fonds propres (passage progressif du ratio Tiers 1 de 4 à 6 %, du ratio de fonds propres durs de 2 à 4,5 %), d’améliorer la qualité des fonds propres, et de réduire les effets procycliques (Bâle 3 introduit un coussin de fonds propres de précaution dit « contra-cyclique », variant de 0 à 2,5 %, destiné à absorber les pertes dans une situation de stress économique intense).

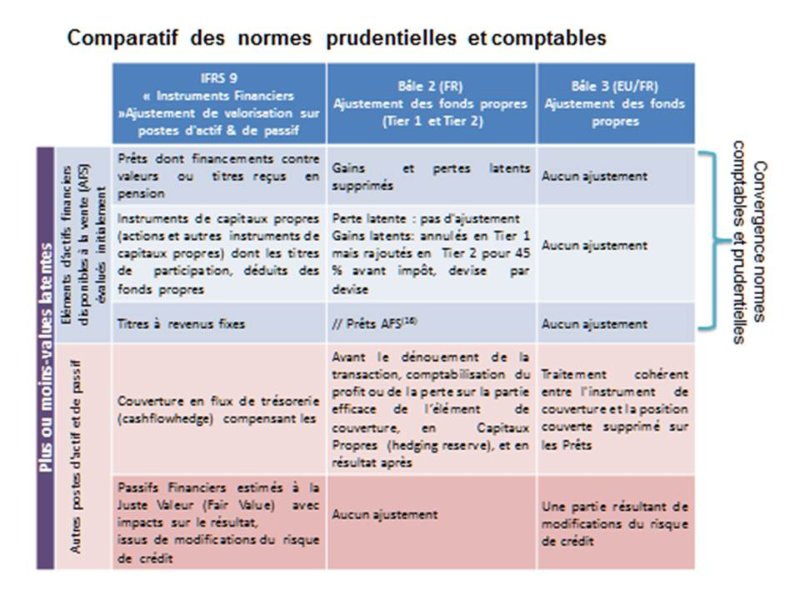

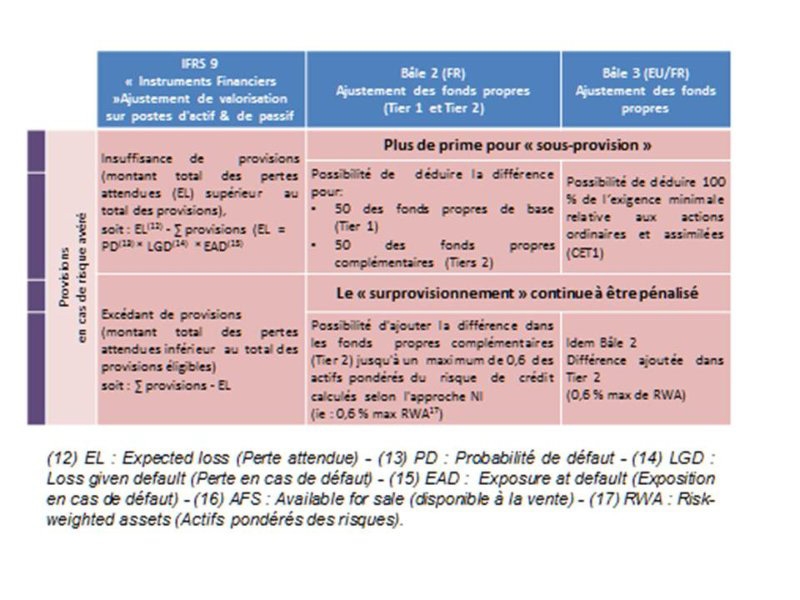

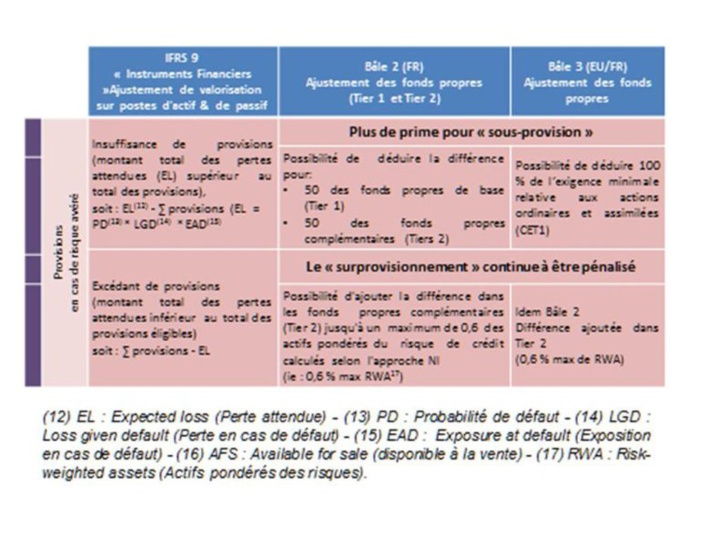

Au travers des exemples du tableau ci-dessous, nous constatons que les deux jeux de normes, qui définissent conjointement les comportements des banques, ont été considérés de façon combinée par l’lASB et le Comité de Bâle.

Ainsi, tirant les conséquences de la crise financière qui a révélé le caractère procyclique du système financier dans son ensemble, les normalisateurs ont conclu que celui-ci résultait, parmi d’autres raisons, de la combinaison des normes comptables et des règles prudentielles qui, prises ensemble semblent avoir eu des effets procycliques. Ils se sont donc penchés sur les causes possibles :

- Utilisation du ratio de solvabilité (« Capital Adequacy Ratio »), pour les normes prudentielles,

- Obligation des banques à comptabiliser leurs actifs à la Juste Valeur, avec les conséquences déjà évoquées en termes de volatilité financière et d’amplification des cycles, pour les normes comptables.

La crise de confiance qui s’est emparée des marchés financiers et s’est étendue aux entreprises industrielles et commerciales, dont les spreads de crédit ont atteint des niveaux jamais atteints dans l’histoire, porterait ainsi une responsabilité importante dans l’atonie de l’économie réelle. Il convient donc de recommander la suppression du mot « Fair value » du référentiel de la valorisation comptable. Assimilé de manière abusive au prix de marché, son usage laisse penser que toute évaluation non établie sur un prix d’échange serait « wrong » ou « unfair ». Dès lors, dans le souci de transparence si chère aux instances de normalisation, parlons désormais de prix de marché, de prix de modèle, de valeur amortie, de valeur d’entrée, etc. Or, toutes ces estimations de la valeur sont des « fair value » dans leur propre contexte.

La mise en place de la norme IFRS 9 s’inscrit dans cette démarche. Elle cherche à classifier l’ensemble des actifs et des passifs d’une banque via le Business Model établi par sa Direction Générale. Elle exige également d’identifier chaque dépréciation, portée par créance, par un calcul désormais statistique et non plus empirique. À travers la nouvelle échéance calendaire de la norme, soit le 1er janvier 2018, les attentes du superviseur structurent ainsi de plus en plus le SI des banques. Celles-ci doivent se préparer aux enjeux de la gestion des données à travers la Gouvernance, les outils, l’agrégation des données et le reporting afin d’améliorer l’image sincère et fidèle des comptes à travers une meilleure lecture des risques, mais aussi d’améliorer la rapidité de disponibilité des informations pour le reporting.

La comptabilisation des actifs soumise à l’évaluation préalable des flux financiers

En premier lieu, lors de la comptabilisation initiale du titre, IFRS 9 propose une classification des actifs financiers sensiblement différente de celle d’IAS 39 Au lieu de classer les instruments financiers dans une catégorie définie en fonction de leur nature, IFRS 9 requiert désormais d’appliquer un test d’identification des flux de trésorerie qu’ils génèrent. En particulier, ce test vise à évaluer si l’instrument produit des intérêts calculés à partir de la méthode du taux d’intérêt effectif. Dans le cas d’un titre de dette par exemple, la réponse positive à ce test déclenche un autre test visant à déterminer le modèle économique appliqué au portefeuille dans lequel le titre de dette est détenu : détention jusqu’à l’échéance ou collecte des intérêts avant revente de l’instrument.

Ce modèle économique détermine au final le mode de comptabilisation qui sera appliqué à l’instrument. Avec l’application de l’ « option juste valeur », en cas d’écart comptable significatif dans l’application de la norme, l’entité pourra comptabiliser le titre de dette au coût amorti s’il est détenu jusqu’à l’échéance, ou à la juste valeur par les autres éléments du résultat (FVTOCI), si l’objectif est de collecter les intérêts pour ensuite revendre le titre.

A contrario, une réponse négative au test d’identification déclenche la comptabilisation de l’instrument à la juste valeur par le résultat (FVTPL) sauf si l’entité décide de le désigner comme une opération de trading. Dans ce cas, l’entité aura le choix, soit de le comptabiliser directement en juste valeur par le résultat (FVTPL) soit de lui appliquer l’option juste valeur par les autres éléments du résultat (Option FVOCI).

Bâle 3 : une introduction lente et progressive

La crise financière de 2007 et les faillites de plusieurs établissements ont démontré l'insuffisance de l’approche de Bâle 2 centrée sur les risques pondérés. Bâle 3 vise à renforcer le capital prudentiel cumulé par les banques, en leur permettant d’affronter des situations de crise et de garantir leur liquidité en cas de chocs consécutifs à des tensions financières ou économiques, et de réduire ainsi le risque de propagation à l’économie réelle. Les nouvelles règles prudentielles entreront progressivement en vigueur entre 2013 et 2019.

De Bâle 2 à Bâle 3 - renforcement « en quantité et en qualité » du capital prudentiel.

Parmi les changements à venir, citons les points suivants :

- Instauration de ratios de liquidité : Bâle 3 introduit un ensemble de dispositions permettant aux banques de bénéficier de suffisamment de liquidités ou de quasi liquidités, pour résister à un choc financier très sévère à court terme et moins sévère à moyen et long termes.

- Mise en place d’un ratio de levier(11) maximal qui agira comme un filet de sécurité, et « non comme un substitut, à une réglementation pondérée des risques».

- Modification du calcul du ratio de solvabilité qui permettra d’augmenter les exigences minimales en fonds propres (passage progressif du ratio Tiers 1 de 4 à 6 %, du ratio de fonds propres durs de 2 à 4,5 %), d’améliorer la qualité des fonds propres, et de réduire les effets procycliques (Bâle 3 introduit un coussin de fonds propres de précaution dit « contra-cyclique », variant de 0 à 2,5 %, destiné à absorber les pertes dans une situation de stress économique intense).

Au travers des exemples du tableau ci-dessous, nous constatons que les deux jeux de normes, qui définissent conjointement les comportements des banques, ont été considérés de façon combinée par l’lASB et le Comité de Bâle.

Ainsi, tirant les conséquences de la crise financière qui a révélé le caractère procyclique du système financier dans son ensemble, les normalisateurs ont conclu que celui-ci résultait, parmi d’autres raisons, de la combinaison des normes comptables et des règles prudentielles qui, prises ensemble semblent avoir eu des effets procycliques. Ils se sont donc penchés sur les causes possibles :

- Utilisation du ratio de solvabilité (« Capital Adequacy Ratio »), pour les normes prudentielles,

- Obligation des banques à comptabiliser leurs actifs à la Juste Valeur, avec les conséquences déjà évoquées en termes de volatilité financière et d’amplification des cycles, pour les normes comptables.

L’auteur Driss Tissoudal :

Expert-comptable diplômé de l’Etat Canadien, ancien Manager dans un grand cabinet conseil management international et ancien vérificateur de Revenu Québec. Il a développé des compétences avérées en audit et conseil auprès de grands groupes opérant dans différents secteurs d’activité,

Il dispose d’une expertise significative dans plusieurs domaines, à savoir :

- Risk Management & Contrôle Interne : accompagnement de plusieurs institutions dans la refonte de leur dispositif de contrôle interne et de risk management

- Normes USGAAP/IFRS : accompagnement de plusieurs groupes pour l’implémentation de ces normes et pour leur mise à jour suite aux évolutions réglementaires

- Réglementation Bâloises : Revue des ratios prudentiels conformément à la réglementation Bâle II et Bâle III auprès de plusieurs banques de la place

- Élaboration et formalisation de la cartographie des processus et risques opérationnels;

- Déclinaison opérationnelle des nouvelles normes prudentielles.

- Passage aux normes IFRS 9

- Règlementation prudentielle BAM

- Mise en conformité réglementaire Sarbanes-Oxley (SOX).

M. Tissoudal assure l’animation de séminaires de formation dans différentes disciplines pour le compte des entreprises et auprès de grandes écoles de commerce.

Expert-comptable diplômé de l’Etat Canadien, ancien Manager dans un grand cabinet conseil management international et ancien vérificateur de Revenu Québec. Il a développé des compétences avérées en audit et conseil auprès de grands groupes opérant dans différents secteurs d’activité,

Il dispose d’une expertise significative dans plusieurs domaines, à savoir :

- Risk Management & Contrôle Interne : accompagnement de plusieurs institutions dans la refonte de leur dispositif de contrôle interne et de risk management

- Normes USGAAP/IFRS : accompagnement de plusieurs groupes pour l’implémentation de ces normes et pour leur mise à jour suite aux évolutions réglementaires

- Réglementation Bâloises : Revue des ratios prudentiels conformément à la réglementation Bâle II et Bâle III auprès de plusieurs banques de la place

- Élaboration et formalisation de la cartographie des processus et risques opérationnels;

- Déclinaison opérationnelle des nouvelles normes prudentielles.

- Passage aux normes IFRS 9

- Règlementation prudentielle BAM

- Mise en conformité réglementaire Sarbanes-Oxley (SOX).

M. Tissoudal assure l’animation de séminaires de formation dans différentes disciplines pour le compte des entreprises et auprès de grandes écoles de commerce.

Les médias du groupe Finyear

Lisez gratuitement :

FINYEAR

Le quotidien Finyear :

- Finyear Quotidien

Sa newsletter quotidienne :

- Finyear Newsletter

Recevez chaque matin par mail la newsletter Finyear, une sélection quotidienne des meilleures infos et expertises en Finance innovation & Digital transformation.

Ses 5 lettres mensuelles digitales :

- Le Directeur Financier

- Le Trésorier

- Le Credit Manager

- The Chief FinTech Officer

- The Chief Digital Officer

Finyear magazine trimestriel digital :

- Finyear Magazine

Un seul formulaire d'abonnement pour choisir de recevoir un ou plusieurs médias Finyear

BLOCKCHAIN DAILY NEWS

Le quotidien Blockchain Daily News :

- Blockchain Daily News

Sa newsletter quotidienne :

- Blockchain Daily News Newsletter

Recevez chaque matin par mail la newsletter Blockchain daily News, une sélection quotidienne des meilleures infos et expertises en Blockchain révolution.

Sa lettre mensuelle digitale :

- The Chief Blockchain Officer

FINYEAR

Le quotidien Finyear :

- Finyear Quotidien

Sa newsletter quotidienne :

- Finyear Newsletter

Recevez chaque matin par mail la newsletter Finyear, une sélection quotidienne des meilleures infos et expertises en Finance innovation & Digital transformation.

Ses 5 lettres mensuelles digitales :

- Le Directeur Financier

- Le Trésorier

- Le Credit Manager

- The Chief FinTech Officer

- The Chief Digital Officer

Finyear magazine trimestriel digital :

- Finyear Magazine

Un seul formulaire d'abonnement pour choisir de recevoir un ou plusieurs médias Finyear

BLOCKCHAIN DAILY NEWS

Le quotidien Blockchain Daily News :

- Blockchain Daily News

Sa newsletter quotidienne :

- Blockchain Daily News Newsletter

Recevez chaque matin par mail la newsletter Blockchain daily News, une sélection quotidienne des meilleures infos et expertises en Blockchain révolution.

Sa lettre mensuelle digitale :

- The Chief Blockchain Officer

Autres articles

-

Bangk, une ICO pour un projet de néobanque éthique et décentralisée

-

Crypto : Les grands magasins Printemps en partenariat avec Binance Pay et Lyzi pour accepter les paiements en cryptomonnaie

-

Quelles sont les règles concernant le rachat d'un PER ?

-

Freqens : 3 millions pour la fintech afin de peaufiner sa plateforme de benchmarking des prix B2B

-

Wero, le portefeuille de paiement numérique d'EPI, arrive en Belgique