Il fait valoir que, bien que l'Internet ait perturbé de nombreuses industries à travers le monde, d'autres perturbations attendent les services bancaires et les autres services financiers.

Cette perturbation va créer des gagnants et des perdants parmi les Fintechs, les banques et les autres acteurs.

Une récente analyse du Financial Times montre que près de 100.000 emplois bancaires ont été supprimés cette année, ce qui équivaut à 10% de l'effectif combiné de 11 grandes banques européennes et américaines dont HSBC, Morgan Stanley, Standard Chartered, Royal Bank of Scotland, et le Credit Suisse. Barclays et BNP Paribas sont attendus pour des ajustements sur le début 2016.

Cette analyse arrive quelques semaines après l'intervention d'Antony Jenkins, qui était jusqu'en Juillet PDG de Barclays. Il avait averti dans un discours que jusqu'à la moitié des emplois bancaires pourrait être remplacé par des applications et des algorithmes au cours des 10 prochaines années.

L'argument de Jenkins repose sur la montée en puissance des FinTechs, ces startups de la technologie financière qui travaillent dans les paiements, les prêts, les investissements.

Cette perturbation va créer des gagnants et des perdants parmi les Fintechs, les banques et les autres acteurs.

Une récente analyse du Financial Times montre que près de 100.000 emplois bancaires ont été supprimés cette année, ce qui équivaut à 10% de l'effectif combiné de 11 grandes banques européennes et américaines dont HSBC, Morgan Stanley, Standard Chartered, Royal Bank of Scotland, et le Credit Suisse. Barclays et BNP Paribas sont attendus pour des ajustements sur le début 2016.

Cette analyse arrive quelques semaines après l'intervention d'Antony Jenkins, qui était jusqu'en Juillet PDG de Barclays. Il avait averti dans un discours que jusqu'à la moitié des emplois bancaires pourrait être remplacé par des applications et des algorithmes au cours des 10 prochaines années.

L'argument de Jenkins repose sur la montée en puissance des FinTechs, ces startups de la technologie financière qui travaillent dans les paiements, les prêts, les investissements.

Anthony Jenkins croit que les startups FINTECH vont très fortement perturber les services financiers de la même manière qu'Uber a perturbé l'industrie du taxi. Ceci va réduire les marges bénéficiaires, obligeant les banques à réduire leur personnel, et aussi à investir dans les technologies, un autre axe qui les obligera à réduire les effectifs.

Il déclare : "Nous allons assister à une pression massive sur les banques en place, qui auront du mal à mettre en œuvre les nouvelles technologies au même rythme que leurs nouveaux rivaux. Cela sera de plus en plus difficile pour elles de proposer les rendements et la rentabilité que leurs actionnaires leur demandent."...

..."En fin de compte, ces forces vont contraindre les grandes banques à automatiser de manière significative leur entreprise. Je prédis que le nombre de succursales et de personnes employées dans le secteur des services financiers pourrait diminuer de près de 50% au cours des 10 prochaines années, et même dans un scénario moins sévère que je m'attends à une baisse d'au moins 20%."

Jon Peace, analyste du monde bancaire basé à Londres chez Nomura, a reconnu cette pression sur les banques : "La transformation numérique pourrait également être un facteur de réduction des effectifs à plus long terme, avec des banques de détail qui devront couper des branches en faveur de services en ligne et des banques d'investissement qui devront couper dans ls back-offices en faveur de technologies en ligne telles que la blockchain."

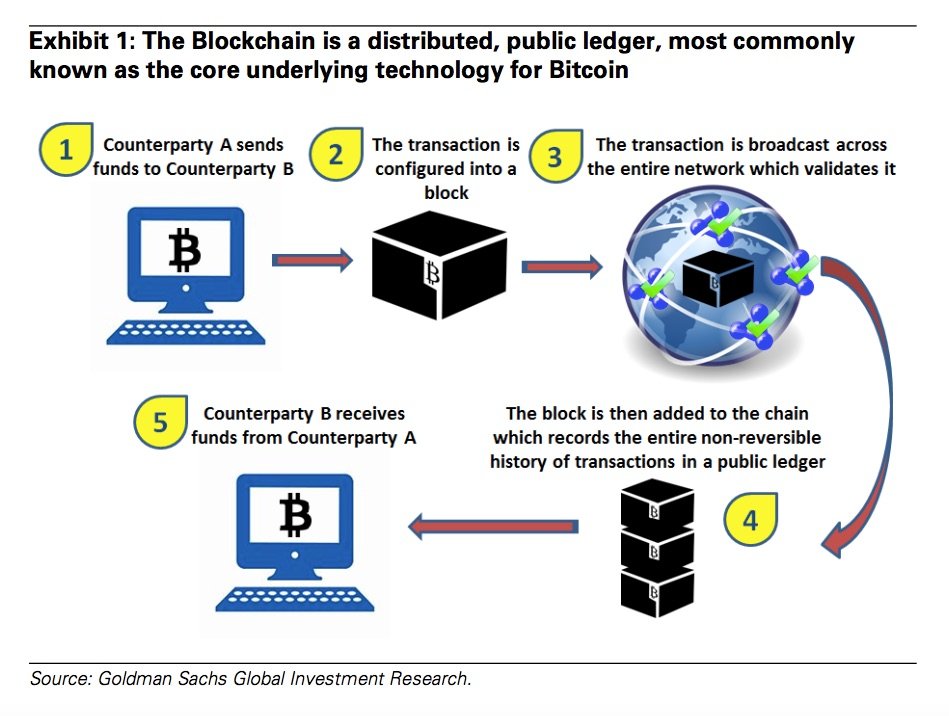

Pour conclure voici une note récente de Goldman Sachs :

Goldman Sachs, dans une note «Emerging Theme Radar" envoyées à ses clients le 2 décembre, déclare : "Tandis que le "hype cycle" Bitcoin semble se calmer, la Silicon Valley et Wall Street parient que la technologie sous-jacente, la Blockchain, peut tout changer..."

Voici un schéma Goldman Sachs qui explique le fonctionnement de la blockchain :

Il déclare : "Nous allons assister à une pression massive sur les banques en place, qui auront du mal à mettre en œuvre les nouvelles technologies au même rythme que leurs nouveaux rivaux. Cela sera de plus en plus difficile pour elles de proposer les rendements et la rentabilité que leurs actionnaires leur demandent."...

..."En fin de compte, ces forces vont contraindre les grandes banques à automatiser de manière significative leur entreprise. Je prédis que le nombre de succursales et de personnes employées dans le secteur des services financiers pourrait diminuer de près de 50% au cours des 10 prochaines années, et même dans un scénario moins sévère que je m'attends à une baisse d'au moins 20%."

Jon Peace, analyste du monde bancaire basé à Londres chez Nomura, a reconnu cette pression sur les banques : "La transformation numérique pourrait également être un facteur de réduction des effectifs à plus long terme, avec des banques de détail qui devront couper des branches en faveur de services en ligne et des banques d'investissement qui devront couper dans ls back-offices en faveur de technologies en ligne telles que la blockchain."

Pour conclure voici une note récente de Goldman Sachs :

Goldman Sachs, dans une note «Emerging Theme Radar" envoyées à ses clients le 2 décembre, déclare : "Tandis que le "hype cycle" Bitcoin semble se calmer, la Silicon Valley et Wall Street parient que la technologie sous-jacente, la Blockchain, peut tout changer..."

Voici un schéma Goldman Sachs qui explique le fonctionnement de la blockchain :

Par Laurent Leloup

Fondateur Finyear Group

Expert Blockchain auprès du Pôle de compétitivité mondial FINANCE INNOVATION

Pour aller plus loin téléchargez ci-dessous le report "Emerging Theme Radar by Goldman Sachs" :

www.goldmansachs.com/our-thinking/pages/macroeconomic-insights-folder/what-if-i-told-you/report.pdf

Fondateur Finyear Group

Expert Blockchain auprès du Pôle de compétitivité mondial FINANCE INNOVATION

Pour aller plus loin téléchargez ci-dessous le report "Emerging Theme Radar by Goldman Sachs" :

www.goldmansachs.com/our-thinking/pages/macroeconomic-insights-folder/what-if-i-told-you/report.pdf

Les médias du groupe Finyear

Lisez gratuitement :

Le quotidien Finyear :

- Finyear Quotidien

La newsletter quotidienne :

- Finyear Newsletter

Recevez chaque matin par mail la newsletter Finyear, une sélection quotidienne des meilleures infos et expertises de la finance d’entreprise et de la finance d'affaires.

Les 6 lettres mensuelles digitales :

- Le Directeur Financier

- Le Trésorier

- Le Credit Manager

- The FinTecher

- The Blockchainer

- Le Capital Investisseur

Le magazine trimestriel digital :

- Finyear Magazine

Un seul formulaire d'abonnement pour recevoir un avis de publication pour une ou plusieurs lettres

Le quotidien Finyear :

- Finyear Quotidien

La newsletter quotidienne :

- Finyear Newsletter

Recevez chaque matin par mail la newsletter Finyear, une sélection quotidienne des meilleures infos et expertises de la finance d’entreprise et de la finance d'affaires.

Les 6 lettres mensuelles digitales :

- Le Directeur Financier

- Le Trésorier

- Le Credit Manager

- The FinTecher

- The Blockchainer

- Le Capital Investisseur

Le magazine trimestriel digital :

- Finyear Magazine

Un seul formulaire d'abonnement pour recevoir un avis de publication pour une ou plusieurs lettres

Autres articles

-

ZBD, première entreprise en lice pour la licence MiCA de l'UE

-

Tether investit dans StablR pour promouvoir l'adoption du stablecoin en Europe

-

Chainalysis acquiert Hexagate, fournisseur de solutions de sécurité WEB3

-

Sia Partners ouvre "un peu" son capital à Blackstone.

-

IPEM 2025 - "New Promises for Private Markets" - du 28 au 30 janvier 2025 à Cannes