Marchés, actions, forex, matières premières : commentaires du jour

09:30

Good Morning Finyear Readers!

European shares are trading higher this morning as tensions surrounding Ukraine continue to ease and traders increasingly are focusing on the global economy.

Despite the situation concerning the Ukraine remaining fairly critical attempts by Russia and the US to find a solution are very much welcomed by equity markets.

Furthermore the chances of Russia planning an incursion into Eastern Ukraine seemed to have dropped substantially for now which also lowers the likelihood for further economic sanctions by the ‘West’ on Russia which in turn is being considered positive for the global economy as a whole.

Strong German retail sales this morning are giving European stocks an additional boost confirming that German consumer confidence into the economy remains positive and that an acceleration of growth is likely for the remainder of the year. While there are plenty of economic data scheduled for release this week and the ECB due to announce their interest rates decision this Thursday, today’s schedule is rather on the light side.

Centre stage later this afternoon will take a speech by Fed Chief Janet Yellen with traders listening out for any further clues on when the Fed will likely raise rates next year. Overall sentiment for stocks is improving as trading action continues to move from being driven by political events to being increasingly influenced again by economic fundamental data.

However with stocks having recovered substantially of the past week an occasional sell-off sparked by profit-taking is considered as likely as some considering the recent advance as somewhat overdone in the short term.

Thank you.

Kind regards,

Markus Huber | Senior Sales-Trader/Senior Analyst

Peregrine & Black

www.peregrineblack.com

-----------------------------------------------------------

09:00

Les marchés bien orientés avant une semaine riche en évènements

Marchés Actions : Sur les marchés actions, les principaux indices mondiaux ont terminé le mois de mars dans le vert. Après les chiffres décevants de la croissance économique en Chine, l'intervention du premier ministre chinois a permis de redonner un élan d'espoir sur l'ensemble des marchés. Ce dernier a notamment évoqué de nouveaux investissements dans les infrastructures pour soutenir l'économie du pays à court terme. En parallèle, les nouveaux catalyseurs américains, bien qu'en demi-teinte, ont été jugés encourageants par les opérateurs: nous retiendrons la hausse de 0,3% des revenus des ménages américains en février ainsi que l'accentuation des dépenses de consommation. Bien que le moral des consommateurs américains soit ressorti en repli, celui-ci a été moins prononcé qu'attendu. En zone euro, la consommation des ménages français est restée stable tandis que l'inflation allemande est tombée à 1% en rythme annuel. Dans l'ensemble, les investisseurs se sont finalement focalisés vendredi sur les fondamentaux, négligeant quelques instants la situation ukrainienne encore considérablement tendue. Dans ce contexte, le Dow Jones américain a terminé en hausse de 0,36% à 16 323,06 points. Le S&P500 a fini sur les 1 857,62 points en gagnant 0,46% au cours de la séance. Le Nasdaq a de son côté grappillé 0,11% à 4 155,76 points. En Europe, le CAC 40 a progressé de 0,74% à 4 411,26 points. Le FTSE s’est adjugé 0,41% à 6 615,58 points, et le DAX allemand plus de 1,44% à 9 587,19 points.

En Asie, les principaux indices ont été portés par l’annonce de nouvelles mesures de soutien à l’économie chinoise. La Chine qui reste l’un des principaux moteurs de la croissance mondiale n’a cessé d’inquiéter les marchés en ce début d’année : la relance par les travaux d’infrastructures a été saluée par les investisseurs qui y voient la promesse d’une reprise à long terme. Suite à cela, le Nikkei a progressé de 0,90% à 14 827,83 points. Le Topix, plus large, a gagné 1,38% en atteignant les 1 202,89 points.

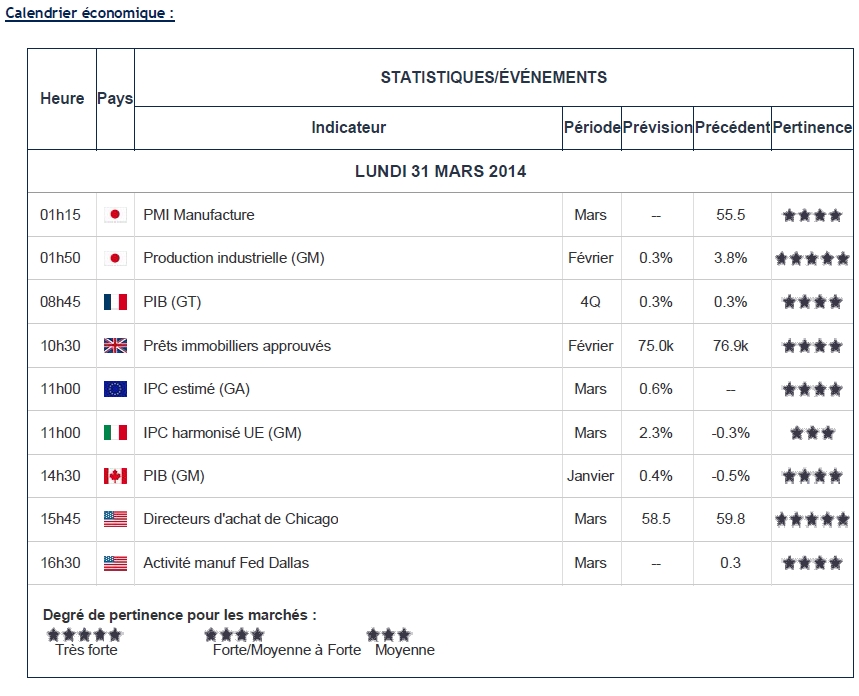

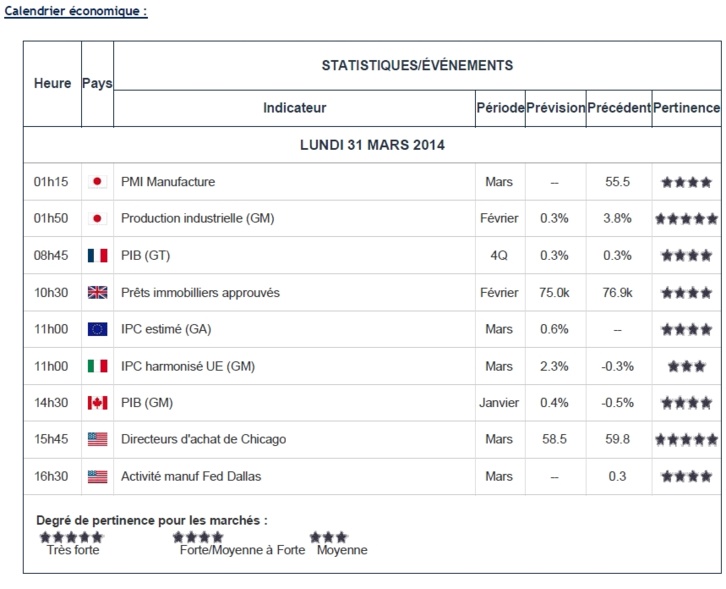

En ce début de semaine, nous attendons les indices américains et européens en hausse dès l’ouverture dans le sillage des marchés asiatiques. Les investisseurs ont à présent les yeux tournés vers la prochaine réunion de la Banque centrale européenne qui se tiendra ce jeudi. L’espoir de nouvelles mesures pour contrer la déflation en zone euro devrait stimuler les marchés sur les premières séances de la semaine. Dans ce contexte, les investisseurs suivront particulièrement les publications de l’indice des prix à la consommation en Europe, l’indice PMI de Chicago aux Etats-Unis et le PIB en France au cours de cette séance.

Forex : Sur le marché des devises, la monnaie unique européenne a progressé très légèrement face au billet vert vendredi dernier. Les opérateurs semblent consolider leurs positions avant la publication des chiffres sur l’inflation en zone euro, prévu ce matin.

La semaine dernière, les propos tenus par divers responsables de la BCE ont pesé sur la monnaie unique. En effet, ceux-ci ont mis en avant la faiblesse du taux d’inflation et le regain d’inquiétudes liées au niveau élevé de l’euro. Le marché attend à présent les données officielles sur l’inflation au sein de la zone euro. Les opérateurs estiment que si ces chiffres situent l’inflation à son niveau actuel de 0,7% ou en dessous, cela pourrait contraindre la Banque centrale européenne de prendre de nouvelles mesures lors de sa prochaine réunion, jeudi prochain. Outre Atlantique, le billet vert était quelque peu déstabilisé vendredi par l’annonce d’une légère décélération de l’inflation en février à 0,9%. Cet élément a été de nature à alimenter un regain d’inquiétudes sur la vigueur de la reprise américaine.

Dans ce contexte, l’euro devrait rester stable face au dollar en attendant la publication du taux d’inflation en fin de matinée. Du côté des valeurs, l’euro s’adjugeait à 1,3752 dollar vendredi, après avoir touché 1,3703 dollar pour un euro, son niveau le plus faible en un mois.

La monnaie unique européenne se stabilisait également face au yen, à 141,48 yens, tandis que le dollar progressait face à la devise nippone à 102,80 yens pour un dollar.

Quant aux autres paires de devises, la livre britannique montait légèrement face à l'euro, s’adjugeant à 82,66 pence pour un euro comme face au billet vert, à 1,6637 dollar pour une livre. La monnaie suisse, quant à elle, baissait un peu face à l'euro, à 1,2192 franc suisse pour un euro, et se stabilisait face au dollar, à 0,8869 franc suisse pour un dollar.

Matières premières : Au chapitre des matières premières, le WTI et le Brent évoluent en territoire négatif ce matin. Le WTI cède 0,29% à 101,38$ tout comme le Brent en recul de 0,19% à 107,86$. Le brut de référence américain s’échange proche de son plus haut niveau en près de trois semaines alors que les Etats-Unis et la Russie tentent de désamorcer les tensions en Ukraine, progressant de 3% depuis le début du trimestre. Le secrétaire d’Etat américain John Kerry a indiqué que la Russie devait retirer ses forces armées proche de la frontière russo-ukrainienne, où plus de 40 000 hommes sont déployés. En effet, cette démonstration de force a créé un climat de peur et d’intimidation. Le ministre russe des Affaires étrangères a donné son approbation pour trouver un terrain d’entente le plus rapidement possible pour permettre une sortie de crise. L’Europe, de son côté a indiqué vouloir prendre des sanctions encore plus sévères dans les domaines militaires, énergétiques et financiers. Rappelons que la Russie est le plus gros pays exportateur d’énergie au monde.

Du côté des métaux précieux, on évolue de manière mitigée ce matin. Le métal jaune évolue proche de la neutralité en cédant 0,01% à 1 295,14$. L’argent recule de 0,22% à 19,80$. L’or se dirige vers sa première baisse mensuelle depuis le début de l’année suite aux signes et aux chiffres macroéconomiques confirmant la relance américaine. Le palladium est en hausse de 4,2% depuis le début du mois et de 8,1% depuis le début de l’année, profitant notamment des spéculations sur une diminution de l’offre à cause des grèves en Afrique du Sud et de probables sanctions à l’encontre de la Russie.

L'équipe Saxo Banque

www.saxobanque.fr

Good Morning Finyear Readers!

European shares are trading higher this morning as tensions surrounding Ukraine continue to ease and traders increasingly are focusing on the global economy.

Despite the situation concerning the Ukraine remaining fairly critical attempts by Russia and the US to find a solution are very much welcomed by equity markets.

Furthermore the chances of Russia planning an incursion into Eastern Ukraine seemed to have dropped substantially for now which also lowers the likelihood for further economic sanctions by the ‘West’ on Russia which in turn is being considered positive for the global economy as a whole.

Strong German retail sales this morning are giving European stocks an additional boost confirming that German consumer confidence into the economy remains positive and that an acceleration of growth is likely for the remainder of the year. While there are plenty of economic data scheduled for release this week and the ECB due to announce their interest rates decision this Thursday, today’s schedule is rather on the light side.

Centre stage later this afternoon will take a speech by Fed Chief Janet Yellen with traders listening out for any further clues on when the Fed will likely raise rates next year. Overall sentiment for stocks is improving as trading action continues to move from being driven by political events to being increasingly influenced again by economic fundamental data.

However with stocks having recovered substantially of the past week an occasional sell-off sparked by profit-taking is considered as likely as some considering the recent advance as somewhat overdone in the short term.

Thank you.

Kind regards,

Markus Huber | Senior Sales-Trader/Senior Analyst

Peregrine & Black

www.peregrineblack.com

-----------------------------------------------------------

09:00

Les marchés bien orientés avant une semaine riche en évènements

Marchés Actions : Sur les marchés actions, les principaux indices mondiaux ont terminé le mois de mars dans le vert. Après les chiffres décevants de la croissance économique en Chine, l'intervention du premier ministre chinois a permis de redonner un élan d'espoir sur l'ensemble des marchés. Ce dernier a notamment évoqué de nouveaux investissements dans les infrastructures pour soutenir l'économie du pays à court terme. En parallèle, les nouveaux catalyseurs américains, bien qu'en demi-teinte, ont été jugés encourageants par les opérateurs: nous retiendrons la hausse de 0,3% des revenus des ménages américains en février ainsi que l'accentuation des dépenses de consommation. Bien que le moral des consommateurs américains soit ressorti en repli, celui-ci a été moins prononcé qu'attendu. En zone euro, la consommation des ménages français est restée stable tandis que l'inflation allemande est tombée à 1% en rythme annuel. Dans l'ensemble, les investisseurs se sont finalement focalisés vendredi sur les fondamentaux, négligeant quelques instants la situation ukrainienne encore considérablement tendue. Dans ce contexte, le Dow Jones américain a terminé en hausse de 0,36% à 16 323,06 points. Le S&P500 a fini sur les 1 857,62 points en gagnant 0,46% au cours de la séance. Le Nasdaq a de son côté grappillé 0,11% à 4 155,76 points. En Europe, le CAC 40 a progressé de 0,74% à 4 411,26 points. Le FTSE s’est adjugé 0,41% à 6 615,58 points, et le DAX allemand plus de 1,44% à 9 587,19 points.

En Asie, les principaux indices ont été portés par l’annonce de nouvelles mesures de soutien à l’économie chinoise. La Chine qui reste l’un des principaux moteurs de la croissance mondiale n’a cessé d’inquiéter les marchés en ce début d’année : la relance par les travaux d’infrastructures a été saluée par les investisseurs qui y voient la promesse d’une reprise à long terme. Suite à cela, le Nikkei a progressé de 0,90% à 14 827,83 points. Le Topix, plus large, a gagné 1,38% en atteignant les 1 202,89 points.

En ce début de semaine, nous attendons les indices américains et européens en hausse dès l’ouverture dans le sillage des marchés asiatiques. Les investisseurs ont à présent les yeux tournés vers la prochaine réunion de la Banque centrale européenne qui se tiendra ce jeudi. L’espoir de nouvelles mesures pour contrer la déflation en zone euro devrait stimuler les marchés sur les premières séances de la semaine. Dans ce contexte, les investisseurs suivront particulièrement les publications de l’indice des prix à la consommation en Europe, l’indice PMI de Chicago aux Etats-Unis et le PIB en France au cours de cette séance.

Forex : Sur le marché des devises, la monnaie unique européenne a progressé très légèrement face au billet vert vendredi dernier. Les opérateurs semblent consolider leurs positions avant la publication des chiffres sur l’inflation en zone euro, prévu ce matin.

La semaine dernière, les propos tenus par divers responsables de la BCE ont pesé sur la monnaie unique. En effet, ceux-ci ont mis en avant la faiblesse du taux d’inflation et le regain d’inquiétudes liées au niveau élevé de l’euro. Le marché attend à présent les données officielles sur l’inflation au sein de la zone euro. Les opérateurs estiment que si ces chiffres situent l’inflation à son niveau actuel de 0,7% ou en dessous, cela pourrait contraindre la Banque centrale européenne de prendre de nouvelles mesures lors de sa prochaine réunion, jeudi prochain. Outre Atlantique, le billet vert était quelque peu déstabilisé vendredi par l’annonce d’une légère décélération de l’inflation en février à 0,9%. Cet élément a été de nature à alimenter un regain d’inquiétudes sur la vigueur de la reprise américaine.

Dans ce contexte, l’euro devrait rester stable face au dollar en attendant la publication du taux d’inflation en fin de matinée. Du côté des valeurs, l’euro s’adjugeait à 1,3752 dollar vendredi, après avoir touché 1,3703 dollar pour un euro, son niveau le plus faible en un mois.

La monnaie unique européenne se stabilisait également face au yen, à 141,48 yens, tandis que le dollar progressait face à la devise nippone à 102,80 yens pour un dollar.

Quant aux autres paires de devises, la livre britannique montait légèrement face à l'euro, s’adjugeant à 82,66 pence pour un euro comme face au billet vert, à 1,6637 dollar pour une livre. La monnaie suisse, quant à elle, baissait un peu face à l'euro, à 1,2192 franc suisse pour un euro, et se stabilisait face au dollar, à 0,8869 franc suisse pour un dollar.

Matières premières : Au chapitre des matières premières, le WTI et le Brent évoluent en territoire négatif ce matin. Le WTI cède 0,29% à 101,38$ tout comme le Brent en recul de 0,19% à 107,86$. Le brut de référence américain s’échange proche de son plus haut niveau en près de trois semaines alors que les Etats-Unis et la Russie tentent de désamorcer les tensions en Ukraine, progressant de 3% depuis le début du trimestre. Le secrétaire d’Etat américain John Kerry a indiqué que la Russie devait retirer ses forces armées proche de la frontière russo-ukrainienne, où plus de 40 000 hommes sont déployés. En effet, cette démonstration de force a créé un climat de peur et d’intimidation. Le ministre russe des Affaires étrangères a donné son approbation pour trouver un terrain d’entente le plus rapidement possible pour permettre une sortie de crise. L’Europe, de son côté a indiqué vouloir prendre des sanctions encore plus sévères dans les domaines militaires, énergétiques et financiers. Rappelons que la Russie est le plus gros pays exportateur d’énergie au monde.

Du côté des métaux précieux, on évolue de manière mitigée ce matin. Le métal jaune évolue proche de la neutralité en cédant 0,01% à 1 295,14$. L’argent recule de 0,22% à 19,80$. L’or se dirige vers sa première baisse mensuelle depuis le début de l’année suite aux signes et aux chiffres macroéconomiques confirmant la relance américaine. Le palladium est en hausse de 4,2% depuis le début du mois et de 8,1% depuis le début de l’année, profitant notamment des spéculations sur une diminution de l’offre à cause des grèves en Afrique du Sud et de probables sanctions à l’encontre de la Russie.

L'équipe Saxo Banque

www.saxobanque.fr

Saxo Banque : newsletter hebdomadaire du 28 mars 2014

Les bourses en ordre dispersé, les tensions russes et la surévaluation des valeurs technologiques pèsent sur les Etats-Unis

Marchés actions :

Sur les marchés actions, les principaux indices mondiaux sont proches de clôturer cette semaine dans un ordre dispersé. En effet, les bourses du vieux continent tendent à clôturer en territoire positif, contrairement aux bourses américaines qui évoluent proche de la neutralité ou en territoire négatif avant la dernière séance cette après-midi. Ainsi, le CAC, le Dax et le Footsie devraient clôturer pour la deuxième semaine consécutive dans le vert alors que le Dow Jones évolue proche de la neutralité. Le S&P500 chute et revient sur ses niveaux de début Février et le Nasdaq accuse également le coup sur fond de spéculation. Cette semaine reste marquée par les tensions entre la Russie et l’Occident principalement.

En effet, le week-end dernier la Maison Blanche a annoncé réfléchir avec leurs alliés européens à la place de la Russie au sein de la communauté internationale suite à son intervention en Ukraine ayant abouti à l’annexion de la Crimée. Suite au rattachement de la Crimée à la Russie après le référendum, Poutine avait déclaré qu’il n’allait pas annexer d’autres régions de l’Ukraine. Néanmoins on apprend par l’OTAN que d’importantes forces russes s’étaient déployées proche de la frontière orientale du pays. Une nouvelle escalade des tensions pourraient avoir des conséquences sur Wall Street, bien que peu d’entreprises américaines soient exposées. L’Ukraine n’étant pas membre de l’OTAN, il est peu probable que les Etats-Unis puissent empêcher une invasion de l’Ukraine par la Russie. Le président américain, Barack Obama, arrivé à La Haye en début de semaine, devrait appeler ses alliés européens à durcir les sanctions contre Moscou à l’occasion du sommet du G7 qui se tient dans la capitale néerlandaise pour un sommet sur la sécurité nucléaire. Barack Obama a tenu à préciser que cette annexion n’était toujours pas reconnue par la communauté internationale dans la mesure où elle est jugée illégale et illégitime. Cependant l’Union Européenne ne semble pas vouloir infliger plus de sanctions à la Russie tant que cette dernière ne tente pas d’annexer d’autres régions que la Crimée, en dépit de la déclaration du Président américain qui a indiqué que l’Occident travaille sur des sanctions plus sévères. De son côté le Fond monétaire International a accordé à l’Ukraine une aide financière de 14 à 18 milliards de dollars destinée à lui éviter la faillite, mais à condition que le pays prenne de sévères mesures d’austérité.

Le Nasdaq est pénalisé cette semaine alors que les investisseurs s’inquiètent d’une survalorisation des actifs principalement technologiques qui le composent. Cette semaine a également été marqué par l’IPO de King Digital, société à l’origine du célèbre jeu pour mobile Candy Crush, dont le titre a perdu 15,56% à 19 dollars pour son premier jour de cotation.

Depuis le début de l’année, le Nikkei accuse une perte de 11% ce qui devrait nous conduire vers le premier recul trimestriel depuis un an et demi. Le secteur manufacturier chinois est resté en contraction en mars pour le troisième mois consécutif, avec un indice PMI Markit/HSBC qui est ressorti sous les attentes. Les investisseurs sont de plus en plus inquiets du ralentissement de la croissance chinoise depuis le début de l’année 2014 et au milieu des craintes du resserrement des conditions de liquidité en Chine. Les investisseurs attendent de voir l’impact de la hausse de la TVA au Japon sur leur économie. Cette semaine a également été marquée par la date butoir pour obtenir le droit aux dividendes à la fin de l’exercice en cours ce qui a attisé les investisseurs sur les marchés asiatiques. Le Premier ministre chinois Li Keqiang a promis ce matin de soutenir l’économie, ajoutant même que le gouvernement envisage d’augmenter ses investissements dans les infrastructures.

La bourse russe était mal en point avant même les événements en Ukraine et sa situation devrait empirer avec d'un côté les sanctions occidentales visant des fortunes ou entreprises russes et de l'autre le président Vladimir Poutine qui place manifestement ses ambitions géopolitiques au-dessus des conséquences financières qu'elles entraînent. Les sanctions occidentales ont particulièrement visé des entreprises des secteurs énergétique, minier et financier, qui risquent de se voir couper l'accès à des émissions obligataires ou des opérations de fusion, voire d'être bannies des fonds d'investissement.

Forex :

Sur le marché des changes, les spéculations sur un probable assouplissement monétaire de la part de la Banque centrale européenne regagnent les esprits. La monnaie unique a en effet chuté face à la plupart des grandes paires de devises cette semaine. L’évolution du risque déflationniste au sein de la zone sera donc un facteur clé pour l’euro. La BCE pourrait être contrainte, à court terme, de mettre en place de nouvelles actions monétaires en vue de palier à tout risque déflationniste.

Cette semaine, la faiblesse de la monnaie unique européenne résulte de propos tenus par divers membres de la Banque centrale européenne et des inquiétudes croissantes liées au niveau encore élevé de l’euro en ce début d’année. Les spéculations sur un probable abaissement des taux d’intérêt en zone euro vont de bon train. En début de semaine, le président de la BCE a réaffirmé que l’institution se tenait prête à prendre de nouvelles mesures si l’inflation ne retrouvait pas des niveaux plus élevés. En effet, depuis plusieurs mois le niveau d’inflation stagne sous le seuil de 1%. Les opérateurs se focaliseront lundi prochain sur les chiffres officiels de l’inflation au sein de la zone euro, en vue d’anticiper les actions de la BCE. Si l’inflation se maintient à son niveau actuel de 0,7% ou au-dessous, la BCE pourrait utiliser sa principale arme pour contrer la hausse des prix et abaisser de nouveau son taux directeur.

Sur le Vieux continent, le dossier ukrainien évolue. Barack Obama a annoncé mercredi que Washington et Bruxelles envisageaient de prendre de nouvelles sanctions contre la Russie. Parallèlement, Kiev a obtenu la promesse d’une aide financière vitale du Fonds monétaire international, pouvant atteindre 18 milliards de dollars. L’Assemblée générale de l’ONU a également adopté une résolution non contraignante qui dénonce le référendum en Crimée et le rattachement de cette péninsule à la Russie. Ces nouveaux éléments devraient rassurer quelque peu les opérateurs et leur permettre de reprendre goût au risque. Outre Atlantiques, malgré la publication d’indicateurs économiques positifs le billet vert avait du mal à gagner du terrain face à ses principales devises de contreparties. La hausse à 2,6% du produit intérieur brut américain et le recul des allocations chômages n’ont pas permis de réel coup de pouce au dollar.

D’un point de vue technique, la paire phare du marché des changes est retombée sur des niveaux du début du mois de mars. Sur la semaine, l’euro a chuté de 0,48% face au dollar, pour venir se rapprocher du seuil psychologique de 1,37 dollar pour un euro vendredi. Les opérateurs resteront très vigilants lundi prochain sur les chiffres de l’inflation en zone euro, des chiffres en deçà des attentes pourraient apporter de la volatilité sur les marchés.

La livre britannique a été quant à elle soutenue cette semaine par les statistiques positives en provenance du Royaume-Unis. Les ventes au détail au Royaume-Uni ont notamment progressé de 1,7% en février, permettant à la livre britannique de s’envoler face au dollar et à l’euro. Sur la semaine le dollar a chuté de 0,76% et l’euro a reculé de 1,32%. Globalement la livre devrait continuer à bien performer à court terme. En effet, les données actuelles laissent suggérer que l’économie britannique poursuit sa reprise et la BoE pourrait être l’une des premières grandes banques centrales à relever ses taux d’intérêt.

Quant aux autres paires de devises, le dollar néo-zélandais a atteint jeudi 86,81 cents pour un dollar, son plus haut niveau depuis le 2 août 2011. Le pays a présenté au cours de la semaine un excédent commercial pour le mois de février bien meilleur de prévu. La Nouvelle-Zélande a en effet affiché un excédent commercial de 818 millions de dollars néo-zélandais le plus depuis avril 2011. Sur la semaine, le dollar néo-zélandais, appelé le kiwi, s’est renforcé de près de 1,64% s’adjugeant en fin de semaine à 86,76 cents pour un dollar. Globalement, le kiwi soutenu par les propos du sous gouverneur Grant Spencer, a gagné du terrain face à ses principales devises de contreparties.

De son côté des devises exotiques, la couronne norvégienne a bénéficié du maintien du taux directeur à 1,5% par la Banque centrale. Le président Oeystein Olsen a également annoncé une augmentation graduelle des taux d’intérêt après mi-2015, permettant à la monnaie de reprendre des couleurs face à principales devises de contreparties. La couronne a pris 1,35% face à l’euro au cours de la semaine, pour venir s’adjuger à 8,2385 couronnes pour un euro vendredi.

Matières premières :

Au chapitre des matières premières, le WTI et le Brent de la Mer du Nord sont proches de clôturer cette semaine en territoire positif. Après avoir évolué de manière mitigée début mars, l’or noir se stabilise et récupère les pertes enregistrées pour retrouver les plus hauts de fin février. Cette semaine, les deux contrats d’échéance Mai 2014 ont éprouvé des difficultés à s’inscrire sur une tendance ferme, évoluant au gré des publications macroéconomiques et des soubresauts en Ukraine.

En effet, en début de semaine l’or noir s’est stabilisé après une forte hausse entamée vendredi dernier à la suite de chiffres positifs en provenance des Etats-Unis. La première séance de la semaine a toutefois été perturbée par l’annonce d’une production manufacturière chinoise à 48,1, un plus bas de huit mois qui témoigne en ce début d’année du ralentissement de la deuxième puissance économique mondiale. Cet élément qui a immédiatement limité les gains sur les premières séances de la semaine, a également été accompagné de nouvelles sanctions envers la Russie de la part des Occidentaux. Les dirigeants du G7 réunis à La Haye ce lundi ont finalement décidé d’annuler leur participation au sommet de Sotchi en Juin, les Occidentaux estimant que le G8 constitue un système de valeur dont la Russie n’est plus à l’image. Dans ce climat d’incertitude, le contrat WTI d’échéance mai 2014 a finalement évolué dans un canal compris entre 99 dollars et 100,25 dollars le baril jusqu’à mercredi. En parallèle, le Brent de la Mer du Nord de même échéance a également tergiversé entre les 106,44 dollars et les 107,50 dollars le baril sur la même période.

C’est finalement l’intervention de la Fed, les nouveaux catalyseurs américains et les nouvelles mesures du gouvernement chinois qui ont permis de relancer les cours de l’or noir sur la fin de semaine. Sur le plan des publications, nous retiendrons notamment l’indice de confiance des consommateurs du Conference Board qui a atteint un plus haut depuis janvier 2008 à 82,3 contre 78 précédemment. Les commandes à l’industrie américaines de biens durables ont progressé de 2,2% en février, tandis que l’indice des directeurs d’achats est ressorti à 55,8 contre 54,1 sur l’exercice précédent. En Asie, le repli de l’indice manufacturier publié par la banque HSBC, s’est en partie expliqué par une contraction de la demande intérieure persistante ; ce qui a poussé le gouvernement chinois à adopter de nouvelles mesures au cours de la semaine : on a notamment évoqué un assouplissement des investissements privés et une augmentation des dépenses publiques dans le logement et les différentes infrastructures. Ces mesures qui ont été saluées par les intervenants, ont pu faire écho sur l’ensemble des marchés, tandis que le conflit russo-ukrainien s’apaisait sur les dernières séances. Dans ce contexte, l’annonce d’une nouvelle hausse des stocks de brut par l’agence EIA aux Etats-Unis à 6,6 millions de barils n’a pas réellement déstabilisé les cours du pétrole, amplement soutenus par ces différents effets d’annonce. Suite à cela, le WTI d’échéance mai 2014 a franchi le seuil des 100,25 dollars le baril pour venir s’établir aux encablures des 101,70 dollars le baril ce vendredi matin. Le Brent de la Mer du Nord a également cassé la barre des 107,50 dollars jeudi pour venir s’inscrire sur les 108,00 dollars le baril ce vendredi matin. Sur l’ensemble de la semaine, le WTI a ainsi gagné 2,49% et le Brent de la Mer du Nord plus de 1,13%.

Sur le front des métaux précieux, le métal jaune a entamé une véritable dégringolade après avoir atteint un plus haut le 17 mars à 1 393 dollars l’once. Le rallye haussier qui dure depuis près de 3 mois s’est enraillé pour la deuxième semaine consécutive, l’or étant proche de finir une nouvelle fois cette semaine en territoire négatif. Le métal jaune reconnu comme étant la valeur refuge par excellence, fait face à une véritable aversion pour le risque de la part des opérateurs sur les dernières semaines. D’une part, le ralentissement du QE et l’annonce d’une remontée des taux directeurs américains d’ici la fin de l’année ont commencé à pénaliser les cours la semaine passée. D’autre part, le dollar qui reste la principale devise de négoce de l’or s’est amplement renforcé au cours de la semaine. Ces deux éléments qui ont pesé sur les cours du métal, se sont finalement conjugués à l’apaisement des tensions en Ukraine en cette fin de semaine pour amener l’once d’or aux encablures des 1 295 dollars l’once. Ce niveau qui n’avait pas été atteint depuis septembre 2010, montre que certains intervenants ont été découragés dans un premier temps par le prix de l’once et surtout, que le métal jaune a perdu de son attrait en ce début d’année. Sur l’ensemble de la semaine l’once d’or a perdu 2,84%. Sur la même tendance, l’once d’argent est passée cette semaine sous la barre des 20 dollars l’once pour venir évoluer aux encablures des 19,80 dollars l’once ce vendredi matin. Sur l’ensemble de la semaine, l’once d’argent a abandonné 2,17%.

L'équipe Saxo Banque

------------------------------------------

S&P - Scenarios pour la Russie et l'Ukraine - 28 mars 2014

S&P Publishes Its Expectations For The Unfolding Russia-Ukraine Crisis

The escalation in geopolitical tension triggered by the recent events in Ukraine has shaken markets and precipitated an acceleration in capital outflows from Russia, according to a new report from Standard & Poor's Ratings Services.

In the report "Russia-Ukraine: An Unfolding Crisis", Standard & Poor's presents its view of the most plausible scenarios and its expectations for their economic impact on Russia and Europe.

The report states: "The fluidity of events in Russia and Ukraine and the international reaction to them inevitably create degrees of uncertainty and unpredictability."

"With this caveat in mind, we have presented our view of the most plausible scenarios and our expectations of their economic impact on Russia and Europe. While we have presented these scenarios as discrete, the line between them is thin, with multiple tipping points."

The primary conclusions of the report are:

Our base case scenario assumes a steady de-intensification of the crisis and that any flash points will be contained. Under this scenario, we expect Russia's growth to decelerate modestly to 1.2% in 2014 and improving only gradually to 2.2% in 2015. We expect the ruble to stabilize at current levels, capital outflows to decelerate to more modest rates, and inflationary pressures to gradually abate.

We also think it plausible that the uncertainty around the resolution of the crisis could intensify before receding toward the end of 2014, which would inevitably introduce more stress into the economy and the financial system. In this alternative case, escalating tensions could lead to a new wave of sell-offs by foreign investors and capital flight by domestic residents, while the ruble could lose a further 10% of its value against the U.S. dollar. In this scenario, our expectation of growth for 2014 would be further reduced to 0.6%.

While we have presented these scenarios as discrete, the line between them is thin, with multiple tipping points.

Although further sanctions from the EU and the U.S. may be imposed, our expectation is that these will not be so severe as to include wide trade restrictions on Russia or sanctions on the Russian financial system. Accordingly, we do not envisage retaliation either from Russia or the West in terms of the supply of gas and oil and/or demand disruptions. We therefore currently think self-interest will prevail and that a more extreme scenario involving severe and lengthy disruption to oil and gas supplies, accompanied by the imposition of onerous financial sanctions on Russia, is unlikely to materialize.

Depending on the severity of the scenario, we think banking and corporate sectors in Russia, Ukraine, and wider Europe will be affected according to their proximity and exposure to economic and financial risks emanating from the crisis.

Download the report below (Russia-Ukraine_An Unfolding Crisis_28-03-2014)

--------------------------------------------

Point Risque des marchés par Diamant Bleu Gestion - 25/03/2014

Vous trouverez ci-dessous l’indicateur de risque des marchés « Risk Index », mis à jour chaque semaine par Diamant Bleu Gestion.

Cet indicateur établi par l’équipe de gestion de Diamant Bleu Gestion agrège toute une série de sous-indicateurs tels que les indices de volatilité implicite sur les actions et les devises, l’évolution des taux d’intérêt à 10 ans, l’évolution des taux de repo…

Principales évolutions de l’indice au 25/03/2014 :

- Toujours une grande stabilité de l’indice de risque autour de 130/140. Nous rappelons que ce niveau est assez satisfaisant, mais que son franchissement vers un plancher de 100 reflèterait une toute autre amélioration de l’environnement. Parlons donc d’une stabilisation sur des niveaux à peu près satisfaisants.

- Côté leading, l’indice chinois local A-shares a poursuivi hier le rebond amorcé vendredi (+3.44% vendredi / +0.82% lundi) et à ce stade, la zone des 2,000 / 2,200 points semble tenir. Les indicateurs avancés américains publiés vendredi corroborent par ailleurs nos suivis : la situation n’est pas trop mal orientée pour les marchés actions. Il en est de même pour le suivi des marchés au Japon, où la situation semble se stabiliser.

Téléchargez le Risk index ci-dessous (PDF 5 pages)

Les bourses en ordre dispersé, les tensions russes et la surévaluation des valeurs technologiques pèsent sur les Etats-Unis

Marchés actions :

Sur les marchés actions, les principaux indices mondiaux sont proches de clôturer cette semaine dans un ordre dispersé. En effet, les bourses du vieux continent tendent à clôturer en territoire positif, contrairement aux bourses américaines qui évoluent proche de la neutralité ou en territoire négatif avant la dernière séance cette après-midi. Ainsi, le CAC, le Dax et le Footsie devraient clôturer pour la deuxième semaine consécutive dans le vert alors que le Dow Jones évolue proche de la neutralité. Le S&P500 chute et revient sur ses niveaux de début Février et le Nasdaq accuse également le coup sur fond de spéculation. Cette semaine reste marquée par les tensions entre la Russie et l’Occident principalement.

En effet, le week-end dernier la Maison Blanche a annoncé réfléchir avec leurs alliés européens à la place de la Russie au sein de la communauté internationale suite à son intervention en Ukraine ayant abouti à l’annexion de la Crimée. Suite au rattachement de la Crimée à la Russie après le référendum, Poutine avait déclaré qu’il n’allait pas annexer d’autres régions de l’Ukraine. Néanmoins on apprend par l’OTAN que d’importantes forces russes s’étaient déployées proche de la frontière orientale du pays. Une nouvelle escalade des tensions pourraient avoir des conséquences sur Wall Street, bien que peu d’entreprises américaines soient exposées. L’Ukraine n’étant pas membre de l’OTAN, il est peu probable que les Etats-Unis puissent empêcher une invasion de l’Ukraine par la Russie. Le président américain, Barack Obama, arrivé à La Haye en début de semaine, devrait appeler ses alliés européens à durcir les sanctions contre Moscou à l’occasion du sommet du G7 qui se tient dans la capitale néerlandaise pour un sommet sur la sécurité nucléaire. Barack Obama a tenu à préciser que cette annexion n’était toujours pas reconnue par la communauté internationale dans la mesure où elle est jugée illégale et illégitime. Cependant l’Union Européenne ne semble pas vouloir infliger plus de sanctions à la Russie tant que cette dernière ne tente pas d’annexer d’autres régions que la Crimée, en dépit de la déclaration du Président américain qui a indiqué que l’Occident travaille sur des sanctions plus sévères. De son côté le Fond monétaire International a accordé à l’Ukraine une aide financière de 14 à 18 milliards de dollars destinée à lui éviter la faillite, mais à condition que le pays prenne de sévères mesures d’austérité.

Le Nasdaq est pénalisé cette semaine alors que les investisseurs s’inquiètent d’une survalorisation des actifs principalement technologiques qui le composent. Cette semaine a également été marqué par l’IPO de King Digital, société à l’origine du célèbre jeu pour mobile Candy Crush, dont le titre a perdu 15,56% à 19 dollars pour son premier jour de cotation.

Depuis le début de l’année, le Nikkei accuse une perte de 11% ce qui devrait nous conduire vers le premier recul trimestriel depuis un an et demi. Le secteur manufacturier chinois est resté en contraction en mars pour le troisième mois consécutif, avec un indice PMI Markit/HSBC qui est ressorti sous les attentes. Les investisseurs sont de plus en plus inquiets du ralentissement de la croissance chinoise depuis le début de l’année 2014 et au milieu des craintes du resserrement des conditions de liquidité en Chine. Les investisseurs attendent de voir l’impact de la hausse de la TVA au Japon sur leur économie. Cette semaine a également été marquée par la date butoir pour obtenir le droit aux dividendes à la fin de l’exercice en cours ce qui a attisé les investisseurs sur les marchés asiatiques. Le Premier ministre chinois Li Keqiang a promis ce matin de soutenir l’économie, ajoutant même que le gouvernement envisage d’augmenter ses investissements dans les infrastructures.

La bourse russe était mal en point avant même les événements en Ukraine et sa situation devrait empirer avec d'un côté les sanctions occidentales visant des fortunes ou entreprises russes et de l'autre le président Vladimir Poutine qui place manifestement ses ambitions géopolitiques au-dessus des conséquences financières qu'elles entraînent. Les sanctions occidentales ont particulièrement visé des entreprises des secteurs énergétique, minier et financier, qui risquent de se voir couper l'accès à des émissions obligataires ou des opérations de fusion, voire d'être bannies des fonds d'investissement.

Forex :

Sur le marché des changes, les spéculations sur un probable assouplissement monétaire de la part de la Banque centrale européenne regagnent les esprits. La monnaie unique a en effet chuté face à la plupart des grandes paires de devises cette semaine. L’évolution du risque déflationniste au sein de la zone sera donc un facteur clé pour l’euro. La BCE pourrait être contrainte, à court terme, de mettre en place de nouvelles actions monétaires en vue de palier à tout risque déflationniste.

Cette semaine, la faiblesse de la monnaie unique européenne résulte de propos tenus par divers membres de la Banque centrale européenne et des inquiétudes croissantes liées au niveau encore élevé de l’euro en ce début d’année. Les spéculations sur un probable abaissement des taux d’intérêt en zone euro vont de bon train. En début de semaine, le président de la BCE a réaffirmé que l’institution se tenait prête à prendre de nouvelles mesures si l’inflation ne retrouvait pas des niveaux plus élevés. En effet, depuis plusieurs mois le niveau d’inflation stagne sous le seuil de 1%. Les opérateurs se focaliseront lundi prochain sur les chiffres officiels de l’inflation au sein de la zone euro, en vue d’anticiper les actions de la BCE. Si l’inflation se maintient à son niveau actuel de 0,7% ou au-dessous, la BCE pourrait utiliser sa principale arme pour contrer la hausse des prix et abaisser de nouveau son taux directeur.

Sur le Vieux continent, le dossier ukrainien évolue. Barack Obama a annoncé mercredi que Washington et Bruxelles envisageaient de prendre de nouvelles sanctions contre la Russie. Parallèlement, Kiev a obtenu la promesse d’une aide financière vitale du Fonds monétaire international, pouvant atteindre 18 milliards de dollars. L’Assemblée générale de l’ONU a également adopté une résolution non contraignante qui dénonce le référendum en Crimée et le rattachement de cette péninsule à la Russie. Ces nouveaux éléments devraient rassurer quelque peu les opérateurs et leur permettre de reprendre goût au risque. Outre Atlantiques, malgré la publication d’indicateurs économiques positifs le billet vert avait du mal à gagner du terrain face à ses principales devises de contreparties. La hausse à 2,6% du produit intérieur brut américain et le recul des allocations chômages n’ont pas permis de réel coup de pouce au dollar.

D’un point de vue technique, la paire phare du marché des changes est retombée sur des niveaux du début du mois de mars. Sur la semaine, l’euro a chuté de 0,48% face au dollar, pour venir se rapprocher du seuil psychologique de 1,37 dollar pour un euro vendredi. Les opérateurs resteront très vigilants lundi prochain sur les chiffres de l’inflation en zone euro, des chiffres en deçà des attentes pourraient apporter de la volatilité sur les marchés.

La livre britannique a été quant à elle soutenue cette semaine par les statistiques positives en provenance du Royaume-Unis. Les ventes au détail au Royaume-Uni ont notamment progressé de 1,7% en février, permettant à la livre britannique de s’envoler face au dollar et à l’euro. Sur la semaine le dollar a chuté de 0,76% et l’euro a reculé de 1,32%. Globalement la livre devrait continuer à bien performer à court terme. En effet, les données actuelles laissent suggérer que l’économie britannique poursuit sa reprise et la BoE pourrait être l’une des premières grandes banques centrales à relever ses taux d’intérêt.

Quant aux autres paires de devises, le dollar néo-zélandais a atteint jeudi 86,81 cents pour un dollar, son plus haut niveau depuis le 2 août 2011. Le pays a présenté au cours de la semaine un excédent commercial pour le mois de février bien meilleur de prévu. La Nouvelle-Zélande a en effet affiché un excédent commercial de 818 millions de dollars néo-zélandais le plus depuis avril 2011. Sur la semaine, le dollar néo-zélandais, appelé le kiwi, s’est renforcé de près de 1,64% s’adjugeant en fin de semaine à 86,76 cents pour un dollar. Globalement, le kiwi soutenu par les propos du sous gouverneur Grant Spencer, a gagné du terrain face à ses principales devises de contreparties.

De son côté des devises exotiques, la couronne norvégienne a bénéficié du maintien du taux directeur à 1,5% par la Banque centrale. Le président Oeystein Olsen a également annoncé une augmentation graduelle des taux d’intérêt après mi-2015, permettant à la monnaie de reprendre des couleurs face à principales devises de contreparties. La couronne a pris 1,35% face à l’euro au cours de la semaine, pour venir s’adjuger à 8,2385 couronnes pour un euro vendredi.

Matières premières :

Au chapitre des matières premières, le WTI et le Brent de la Mer du Nord sont proches de clôturer cette semaine en territoire positif. Après avoir évolué de manière mitigée début mars, l’or noir se stabilise et récupère les pertes enregistrées pour retrouver les plus hauts de fin février. Cette semaine, les deux contrats d’échéance Mai 2014 ont éprouvé des difficultés à s’inscrire sur une tendance ferme, évoluant au gré des publications macroéconomiques et des soubresauts en Ukraine.

En effet, en début de semaine l’or noir s’est stabilisé après une forte hausse entamée vendredi dernier à la suite de chiffres positifs en provenance des Etats-Unis. La première séance de la semaine a toutefois été perturbée par l’annonce d’une production manufacturière chinoise à 48,1, un plus bas de huit mois qui témoigne en ce début d’année du ralentissement de la deuxième puissance économique mondiale. Cet élément qui a immédiatement limité les gains sur les premières séances de la semaine, a également été accompagné de nouvelles sanctions envers la Russie de la part des Occidentaux. Les dirigeants du G7 réunis à La Haye ce lundi ont finalement décidé d’annuler leur participation au sommet de Sotchi en Juin, les Occidentaux estimant que le G8 constitue un système de valeur dont la Russie n’est plus à l’image. Dans ce climat d’incertitude, le contrat WTI d’échéance mai 2014 a finalement évolué dans un canal compris entre 99 dollars et 100,25 dollars le baril jusqu’à mercredi. En parallèle, le Brent de la Mer du Nord de même échéance a également tergiversé entre les 106,44 dollars et les 107,50 dollars le baril sur la même période.

C’est finalement l’intervention de la Fed, les nouveaux catalyseurs américains et les nouvelles mesures du gouvernement chinois qui ont permis de relancer les cours de l’or noir sur la fin de semaine. Sur le plan des publications, nous retiendrons notamment l’indice de confiance des consommateurs du Conference Board qui a atteint un plus haut depuis janvier 2008 à 82,3 contre 78 précédemment. Les commandes à l’industrie américaines de biens durables ont progressé de 2,2% en février, tandis que l’indice des directeurs d’achats est ressorti à 55,8 contre 54,1 sur l’exercice précédent. En Asie, le repli de l’indice manufacturier publié par la banque HSBC, s’est en partie expliqué par une contraction de la demande intérieure persistante ; ce qui a poussé le gouvernement chinois à adopter de nouvelles mesures au cours de la semaine : on a notamment évoqué un assouplissement des investissements privés et une augmentation des dépenses publiques dans le logement et les différentes infrastructures. Ces mesures qui ont été saluées par les intervenants, ont pu faire écho sur l’ensemble des marchés, tandis que le conflit russo-ukrainien s’apaisait sur les dernières séances. Dans ce contexte, l’annonce d’une nouvelle hausse des stocks de brut par l’agence EIA aux Etats-Unis à 6,6 millions de barils n’a pas réellement déstabilisé les cours du pétrole, amplement soutenus par ces différents effets d’annonce. Suite à cela, le WTI d’échéance mai 2014 a franchi le seuil des 100,25 dollars le baril pour venir s’établir aux encablures des 101,70 dollars le baril ce vendredi matin. Le Brent de la Mer du Nord a également cassé la barre des 107,50 dollars jeudi pour venir s’inscrire sur les 108,00 dollars le baril ce vendredi matin. Sur l’ensemble de la semaine, le WTI a ainsi gagné 2,49% et le Brent de la Mer du Nord plus de 1,13%.

Sur le front des métaux précieux, le métal jaune a entamé une véritable dégringolade après avoir atteint un plus haut le 17 mars à 1 393 dollars l’once. Le rallye haussier qui dure depuis près de 3 mois s’est enraillé pour la deuxième semaine consécutive, l’or étant proche de finir une nouvelle fois cette semaine en territoire négatif. Le métal jaune reconnu comme étant la valeur refuge par excellence, fait face à une véritable aversion pour le risque de la part des opérateurs sur les dernières semaines. D’une part, le ralentissement du QE et l’annonce d’une remontée des taux directeurs américains d’ici la fin de l’année ont commencé à pénaliser les cours la semaine passée. D’autre part, le dollar qui reste la principale devise de négoce de l’or s’est amplement renforcé au cours de la semaine. Ces deux éléments qui ont pesé sur les cours du métal, se sont finalement conjugués à l’apaisement des tensions en Ukraine en cette fin de semaine pour amener l’once d’or aux encablures des 1 295 dollars l’once. Ce niveau qui n’avait pas été atteint depuis septembre 2010, montre que certains intervenants ont été découragés dans un premier temps par le prix de l’once et surtout, que le métal jaune a perdu de son attrait en ce début d’année. Sur l’ensemble de la semaine l’once d’or a perdu 2,84%. Sur la même tendance, l’once d’argent est passée cette semaine sous la barre des 20 dollars l’once pour venir évoluer aux encablures des 19,80 dollars l’once ce vendredi matin. Sur l’ensemble de la semaine, l’once d’argent a abandonné 2,17%.

L'équipe Saxo Banque

------------------------------------------

S&P - Scenarios pour la Russie et l'Ukraine - 28 mars 2014

S&P Publishes Its Expectations For The Unfolding Russia-Ukraine Crisis

The escalation in geopolitical tension triggered by the recent events in Ukraine has shaken markets and precipitated an acceleration in capital outflows from Russia, according to a new report from Standard & Poor's Ratings Services.

In the report "Russia-Ukraine: An Unfolding Crisis", Standard & Poor's presents its view of the most plausible scenarios and its expectations for their economic impact on Russia and Europe.

The report states: "The fluidity of events in Russia and Ukraine and the international reaction to them inevitably create degrees of uncertainty and unpredictability."

"With this caveat in mind, we have presented our view of the most plausible scenarios and our expectations of their economic impact on Russia and Europe. While we have presented these scenarios as discrete, the line between them is thin, with multiple tipping points."

The primary conclusions of the report are:

Our base case scenario assumes a steady de-intensification of the crisis and that any flash points will be contained. Under this scenario, we expect Russia's growth to decelerate modestly to 1.2% in 2014 and improving only gradually to 2.2% in 2015. We expect the ruble to stabilize at current levels, capital outflows to decelerate to more modest rates, and inflationary pressures to gradually abate.

We also think it plausible that the uncertainty around the resolution of the crisis could intensify before receding toward the end of 2014, which would inevitably introduce more stress into the economy and the financial system. In this alternative case, escalating tensions could lead to a new wave of sell-offs by foreign investors and capital flight by domestic residents, while the ruble could lose a further 10% of its value against the U.S. dollar. In this scenario, our expectation of growth for 2014 would be further reduced to 0.6%.

While we have presented these scenarios as discrete, the line between them is thin, with multiple tipping points.

Although further sanctions from the EU and the U.S. may be imposed, our expectation is that these will not be so severe as to include wide trade restrictions on Russia or sanctions on the Russian financial system. Accordingly, we do not envisage retaliation either from Russia or the West in terms of the supply of gas and oil and/or demand disruptions. We therefore currently think self-interest will prevail and that a more extreme scenario involving severe and lengthy disruption to oil and gas supplies, accompanied by the imposition of onerous financial sanctions on Russia, is unlikely to materialize.

Depending on the severity of the scenario, we think banking and corporate sectors in Russia, Ukraine, and wider Europe will be affected according to their proximity and exposure to economic and financial risks emanating from the crisis.

Download the report below (Russia-Ukraine_An Unfolding Crisis_28-03-2014)

--------------------------------------------

Point Risque des marchés par Diamant Bleu Gestion - 25/03/2014

Vous trouverez ci-dessous l’indicateur de risque des marchés « Risk Index », mis à jour chaque semaine par Diamant Bleu Gestion.

Cet indicateur établi par l’équipe de gestion de Diamant Bleu Gestion agrège toute une série de sous-indicateurs tels que les indices de volatilité implicite sur les actions et les devises, l’évolution des taux d’intérêt à 10 ans, l’évolution des taux de repo…

Principales évolutions de l’indice au 25/03/2014 :

- Toujours une grande stabilité de l’indice de risque autour de 130/140. Nous rappelons que ce niveau est assez satisfaisant, mais que son franchissement vers un plancher de 100 reflèterait une toute autre amélioration de l’environnement. Parlons donc d’une stabilisation sur des niveaux à peu près satisfaisants.

- Côté leading, l’indice chinois local A-shares a poursuivi hier le rebond amorcé vendredi (+3.44% vendredi / +0.82% lundi) et à ce stade, la zone des 2,000 / 2,200 points semble tenir. Les indicateurs avancés américains publiés vendredi corroborent par ailleurs nos suivis : la situation n’est pas trop mal orientée pour les marchés actions. Il en est de même pour le suivi des marchés au Japon, où la situation semble se stabiliser.

Téléchargez le Risk index ci-dessous (PDF 5 pages)

Corporate Finance : commentaires du jour

08H00

(NOUVEAU) L'actu Corporate Finance par FinActu :

- SuperSonic Imagine lance son introduction en bourse sur le marché réglementé d’Euronext à Paris 27/03/2014

- CALAO Finance arrive au capital de Raidlight – Vertical 27/03/2014

- Résultats de la 6ème étude CMS sur les fusions-acquisitions en Europe 27/03/2014

- MGI Coutier acquiert l’équipementier suédois Autotube auprès d’Accent Equity 27/03/2014

- AwoX lance son introduction en Bourse sur Euronext à Paris 27/03/2014

- Bigben Interactive finalise la cession de 51% de l’activité de distribution de mobiles ModeLabs 27/03/2014

- Signature de l’accord entre EDF et Veolia Environnement pour Dalkia 27/03/2014

- Hybrigenics réalise une levée de fonds de 6,1 M€ dans le cadre du placement privé 27/03/2014

- Sodero Gestion investit dans Via Energica 27/03/2014

- Nouvelle levée de fonds de 4 M€ menée par CM-CIC Capital Innovation pour la start-up bretonne Hemarina 26/03/2014

Plus d'informations sur : www.finactu.fr

FinActu est partenaire éditorial pour la lettre mensuelle LE CAPITAL INVESTISSEUR.

(NOUVEAU) L'actu Corporate Finance par FinActu :

- SuperSonic Imagine lance son introduction en bourse sur le marché réglementé d’Euronext à Paris 27/03/2014

- CALAO Finance arrive au capital de Raidlight – Vertical 27/03/2014

- Résultats de la 6ème étude CMS sur les fusions-acquisitions en Europe 27/03/2014

- MGI Coutier acquiert l’équipementier suédois Autotube auprès d’Accent Equity 27/03/2014

- AwoX lance son introduction en Bourse sur Euronext à Paris 27/03/2014

- Bigben Interactive finalise la cession de 51% de l’activité de distribution de mobiles ModeLabs 27/03/2014

- Signature de l’accord entre EDF et Veolia Environnement pour Dalkia 27/03/2014

- Hybrigenics réalise une levée de fonds de 6,1 M€ dans le cadre du placement privé 27/03/2014

- Sodero Gestion investit dans Via Energica 27/03/2014

- Nouvelle levée de fonds de 4 M€ menée par CM-CIC Capital Innovation pour la start-up bretonne Hemarina 26/03/2014

Plus d'informations sur : www.finactu.fr

FinActu est partenaire éditorial pour la lettre mensuelle LE CAPITAL INVESTISSEUR.

Marchés : chiffres du jour

19 mars 2014

Quatrième trimestre 2013 : la croissance annuelle des coûts de la main-d'œuvre en hausse à 1,4% dans la zone euro et à 1,2% dans l’UE28

Les coûts horaires de la main-d’œuvre ont augmenté de 1,4% dans la zone euro (ZE17) et de 1,2% dans l’UE28 au quatrième trimestre 2013, par rapport au même trimestre de l’année précédente.

Au troisième trimestre 2013, les coûts horaires de la main d’œuvre avaient progressé de 1,1% dans les deux zones. Ces données sont publiées par Eurostat, l’office statistique de l'Union européenne.

EUROSTAT

ec.europa.eu/eurostat

Quatrième trimestre 2013 : la croissance annuelle des coûts de la main-d'œuvre en hausse à 1,4% dans la zone euro et à 1,2% dans l’UE28

Les coûts horaires de la main-d’œuvre ont augmenté de 1,4% dans la zone euro (ZE17) et de 1,2% dans l’UE28 au quatrième trimestre 2013, par rapport au même trimestre de l’année précédente.

Au troisième trimestre 2013, les coûts horaires de la main d’œuvre avaient progressé de 1,1% dans les deux zones. Ces données sont publiées par Eurostat, l’office statistique de l'Union européenne.

EUROSTAT

ec.europa.eu/eurostat

DEVISES : Cotations + Taux + Convertisseur

The Forex Quotes are Powered by Forexpros - The Leading Financial Portal.

The Exchange Rates are powered by Forexpros - The Leading Financial Portal.

The Exchange Rates are powered by Forexpros - The Leading Financial Portal.| The Currency Converter Powered by Forexpros - The Leading Financial Portal |

BOURSE : Indices + CAC40 + MP

Live World Indices are Powered by Forexpros - The Leading Financial Portal.

The Commodity Prices Powered by Forexpros - The Leading Financial Portal.

TAUX D'INTERET LEGAL

Le taux d'intérêt légal 2014 reste inchangé par rapport à 2013. Il demeure fixé à 0,04%.

Par Décret n° 2014-98 du 4 février 2014 (J.O. du 6 février) le taux de l'intérêt légal est fixé à 0,04 % pour l'année 2014.

Rappelons que :

- En 2013, il était de 0,04%

- En 2012, il était de 0,71%

- En 2011, il était de 0,38%

- En 2010, il était de 0,65%

- En 2009, il était de 3,79%

- En 2008, il était de 3,99%

- En 2007, il était de 2,95 %

Lisez notre article "Taux d'intérêt légal et taux interbancaires (définitions et historiques)" en suivant ce lien

Par Décret n° 2014-98 du 4 février 2014 (J.O. du 6 février) le taux de l'intérêt légal est fixé à 0,04 % pour l'année 2014.

Rappelons que :

- En 2013, il était de 0,04%

- En 2012, il était de 0,71%

- En 2011, il était de 0,38%

- En 2010, il était de 0,65%

- En 2009, il était de 3,79%

- En 2008, il était de 3,99%

- En 2007, il était de 2,95 %

Lisez notre article "Taux d'intérêt légal et taux interbancaires (définitions et historiques)" en suivant ce lien

TAUX INTERBANCAIRES

Taux quotidiens (Mise à jour quotidienne, tableau fourni par la Banque de France)

+

Moyennes mensuelles (Mise à jour mensuelle, tableau fourni par la Banque de France)

* Moyennes calculées avec le nombre de jours calendaires du mois

+

Moyennes mensuelles (Mise à jour mensuelle, tableau fourni par la Banque de France)

* Moyennes calculées avec le nombre de jours calendaires du mois

Notes :

- Euro Overnight Index Average (EONIA) : taux calculé par la BCE et diffusé par la FBE (Fédération Bancaire de l'Union Européenne). Il résulte de la moyenne pondérée de toutes les transactions au jour le jour de prêts non garantis réalisées par les banques retenues pour le calcul de l'euribor.

- Euro Interbank Offered Rate (EURIBOR) : taux interbancaire offert entre banques de meilleures signatures pour la rémunération de dépôts dans la zone euro. Il est calculé en effectuant une moyenne quotidienne des taux prêteurs sur 13 échéances communiqués par un échantillon de 57 établissements bancaires les plus actifs de la zone Euro. Il est calculé sur la base de 360 jours et est diffusé à 11h le matin si au moins 50% des établissements constituant l'échantillon ont effectivement fourni une contribution. La moyenne est effectuée après élimination des 15% de cotation extrêmes (le nombre éliminé est toujours arrondi) et exprimée avec trois décimales.

Tableaux et historiques des TAUX D'INTERET DU MARCHE INTERBANCAIRE DE LA ZONE EURO édités par la Banque de France

- Euro Overnight Index Average (EONIA) : taux calculé par la BCE et diffusé par la FBE (Fédération Bancaire de l'Union Européenne). Il résulte de la moyenne pondérée de toutes les transactions au jour le jour de prêts non garantis réalisées par les banques retenues pour le calcul de l'euribor.

- Euro Interbank Offered Rate (EURIBOR) : taux interbancaire offert entre banques de meilleures signatures pour la rémunération de dépôts dans la zone euro. Il est calculé en effectuant une moyenne quotidienne des taux prêteurs sur 13 échéances communiqués par un échantillon de 57 établissements bancaires les plus actifs de la zone Euro. Il est calculé sur la base de 360 jours et est diffusé à 11h le matin si au moins 50% des établissements constituant l'échantillon ont effectivement fourni une contribution. La moyenne est effectuée après élimination des 15% de cotation extrêmes (le nombre éliminé est toujours arrondi) et exprimée avec trois décimales.

Tableaux et historiques des TAUX D'INTERET DU MARCHE INTERBANCAIRE DE LA ZONE EURO édités par la Banque de France

Taux de référence des bons du Trésor et OAT

Taux quotidiens (Mise à jour quotidienne, tableau fourni par la Banque de France)

+

Moyennes mensuelles (Mise à jour mensuelle, tableau fourni par la Banque de France)

* Moyennes calculées avec le nombre de jours calendaires du mois

Tableaux et historiques des taux de référence des bons du Trésor et OAT édités par la Banque de France

+

Moyennes mensuelles (Mise à jour mensuelle, tableau fourni par la Banque de France)

* Moyennes calculées avec le nombre de jours calendaires du mois

Tableaux et historiques des taux de référence des bons du Trésor et OAT édités par la Banque de France

INDICES OBLIGATAIRES

Indices Quotidiens TEC-N (Mise à jour quotidienne, tableau fourni par la Banque de France)

Description : L’indice quotidien CNO-TEC n, Taux de l’Echéance Constante n ans, pour n variant de 1 à 30, est le taux de rendement actuariel d’une valeur du Trésor fictive dont la durée de vie serait à chaque instant égale à n années.

Ce taux est obtenu par interpolation linéaire entre les taux de rendement actuariels annuels des 2 valeurs du Trésor qui encadrent au plus proche la maturité n.

Les historiques, réunis en un seul fichier, sont accessibles ici sur le site de la Banque de France.

Description : L’indice quotidien CNO-TEC n, Taux de l’Echéance Constante n ans, pour n variant de 1 à 30, est le taux de rendement actuariel d’une valeur du Trésor fictive dont la durée de vie serait à chaque instant égale à n années.

Ce taux est obtenu par interpolation linéaire entre les taux de rendement actuariels annuels des 2 valeurs du Trésor qui encadrent au plus proche la maturité n.

Les historiques, réunis en un seul fichier, sont accessibles ici sur le site de la Banque de France.

Indices Hebdomadaires (Mise à jour hebdomadaire, tableau fourni par la Banque de France)

Notice : (description et calcul)

THO : Taux hebdomadaire du marché primaire des émissions à plus de 7 ans (TEC 10 +0,25%)

THE : Taux hebdomadaire des emprunts d'Etat ayant une échéance de plus de 7 ans (TEC 10 +0,05%)

FELT : Rendement secondaire des emprunts d'Etat à plus de 7 ans (TEC 10 +0,05%)

FECT : Rendement secondaire des emprunts d'Etat entre 3 et 7 ans (TEC 5 +0,05%)

PRLT : Rendement secondaire des emprunts du secteur privé à plus de 7 ans (TEC 10 +0,25%)

PUCT : Rendement secondaire des emprunts du secteur public de 3 à 7 ans (TEC 5 +0,25%)

PULT : Rendement secondaire des emprunts du secteur public à plus de 7 ans (TEC 10 +0,25%)

Les historiques, réunis en un seul fichier, sont accessibles ici sur le site de la Banque de France.

Notice : (description et calcul)

THO : Taux hebdomadaire du marché primaire des émissions à plus de 7 ans (TEC 10 +0,25%)

THE : Taux hebdomadaire des emprunts d'Etat ayant une échéance de plus de 7 ans (TEC 10 +0,05%)

FELT : Rendement secondaire des emprunts d'Etat à plus de 7 ans (TEC 10 +0,05%)

FECT : Rendement secondaire des emprunts d'Etat entre 3 et 7 ans (TEC 5 +0,05%)

PRLT : Rendement secondaire des emprunts du secteur privé à plus de 7 ans (TEC 10 +0,25%)

PUCT : Rendement secondaire des emprunts du secteur public de 3 à 7 ans (TEC 5 +0,25%)

PULT : Rendement secondaire des emprunts du secteur public à plus de 7 ans (TEC 10 +0,25%)

Les historiques, réunis en un seul fichier, sont accessibles ici sur le site de la Banque de France.

Indices mensuels (Mise à jour mensuelle, tableau fourni par la Banque de France)

Description :

TMO : Moyenne arithmétique des THO du mois

TMB : Moyenne arithmétique des THB du mois ( THB = Taux Hebdomadaire d'adjudication des Bons du trésor à 13 semaines)

TME : Moyenne arithmétique des THE du mois

Les historiques, réunis en un seul fichier, sont accessibles ici sur le site de la Banque de France.

Tableaux et historiques des INDICES OBLIGATAIRES édités par la Banque de France

Description :

TMO : Moyenne arithmétique des THO du mois

TMB : Moyenne arithmétique des THB du mois ( THB = Taux Hebdomadaire d'adjudication des Bons du trésor à 13 semaines)

TME : Moyenne arithmétique des THE du mois

Les historiques, réunis en un seul fichier, sont accessibles ici sur le site de la Banque de France.

Tableaux et historiques des INDICES OBLIGATAIRES édités par la Banque de France

Disclaimer:

Fusion Media would like to remind you that the data contained in this website is not necessarily real-time nor accurate. All CFDs (stocks, indexes, futures) and Forex prices are not provided by exchanges but rather by market makers, and so prices may not be accurate and may differ from the actual market price, meaning prices are indicative and not appropriate for trading purposes. Therefore Fusion Media doesn`t bear any responsibility for any trading losses you might incur as a result of using this data .

Fusion Media or anyone involved with Fusion Media will not accept any liability for loss or damage as a result of reliance on the information including data, quotes, charts and buy/sell signals contained within this website. Please be fully informed regarding the risks and costs associated with trading the financial markets, it is one of the riskiest investment forms possible.

Les médias du groupe Finyear

Lisez gratuitement chaque jour (5j/7) le quotidien Finyear.

Recevez chaque matin par mail la newsletter Finyear, une sélection quotidienne des meilleures infos et expertises de la finance d’entreprise.

Lien direct pour vous abonner : www.finyear.com/abonnement

Lisez gratuitement chaque mois :

- le magazine digital Finyear sur www.finyear.com/magazine

- la lettre digitale "Le Directeur Financier" sur www.finyear.com/ledirecteurfinancier

- la lettre digitale "Le Trésorier" sur www.finyear.com/letresorier

- la lettre digitale "Le Credit Manager" sur www.finyear.com/lecreditmanager

- la lettre digitale "Le Capital Investisseur" sur www.finyear.com/lecapitalinvestisseur

- la lettre digitale "Le Contrôleur de Gestion" (PROJET 2014) sur www.finyear.com/lecontroleurdegestion

- la lettre digitale "GRC Manager" (PROJET 2014) sur www.finyear.com/grcmanager

Un seul formulaire d'abonnement pour 7 lettres

Fusion Media would like to remind you that the data contained in this website is not necessarily real-time nor accurate. All CFDs (stocks, indexes, futures) and Forex prices are not provided by exchanges but rather by market makers, and so prices may not be accurate and may differ from the actual market price, meaning prices are indicative and not appropriate for trading purposes. Therefore Fusion Media doesn`t bear any responsibility for any trading losses you might incur as a result of using this data .

Fusion Media or anyone involved with Fusion Media will not accept any liability for loss or damage as a result of reliance on the information including data, quotes, charts and buy/sell signals contained within this website. Please be fully informed regarding the risks and costs associated with trading the financial markets, it is one of the riskiest investment forms possible.

Les médias du groupe Finyear

Lisez gratuitement chaque jour (5j/7) le quotidien Finyear.

Recevez chaque matin par mail la newsletter Finyear, une sélection quotidienne des meilleures infos et expertises de la finance d’entreprise.

Lien direct pour vous abonner : www.finyear.com/abonnement

Lisez gratuitement chaque mois :

- le magazine digital Finyear sur www.finyear.com/magazine

- la lettre digitale "Le Directeur Financier" sur www.finyear.com/ledirecteurfinancier

- la lettre digitale "Le Trésorier" sur www.finyear.com/letresorier

- la lettre digitale "Le Credit Manager" sur www.finyear.com/lecreditmanager

- la lettre digitale "Le Capital Investisseur" sur www.finyear.com/lecapitalinvestisseur

- la lettre digitale "Le Contrôleur de Gestion" (PROJET 2014) sur www.finyear.com/lecontroleurdegestion

- la lettre digitale "GRC Manager" (PROJET 2014) sur www.finyear.com/grcmanager

Un seul formulaire d'abonnement pour 7 lettres