Quel avenir pour la monnaie au 21e siècle ?

03/09/2015

Dans sa définition la plus répandue, la monnaie a trois fonctions : moyen d’échange, unité de compte et réserve de valeur. Par rapport aux deux dernières, la première est sans doute la plus caractéristique en permettant l’échange, au sein d’un espace monétaire donné (le plus souvent, un pays), sous une forme à la fois universelle, immédiate et sans coût. La monnaie est « matérielle » (pièces, billets) mais également « immatérielle » (jeux d’écritures dans les comptes d’un établissement financier). C’est ainsi qu’on parle, pour la première, de monnaie « fiduciaire » (du latin fiducia, « confiance ») et, pour la seconde, de monnaie « scripturale ». Dans une économie moderne, la monnaie fiduciaire ne compte que pour une fraction très minoritaire de la masse monétaire : ainsi, selon les données de la Banque centrale européenne (BCE), la monnaie en circulation (près de 1 000Md€) représentait 9 % du total de la masse monétaire de la zone euro en 2014. Par comparaison, le montant des dépôts à vue (comptes courants) était cinq fois plus important (environ 5 000Md€). On distingue traditionnellement les agrégats monétaires selon un principe cumulatif en fonction de leur degré de liquidité : M1 est le plus étroit et le plus liquide alors que M3 est le plus large et le moins liquide, M2 étant l’agrégat intermédiaire où l’on trouve, outre M1, les dépôts non disponibles immédiatement (livret A…).

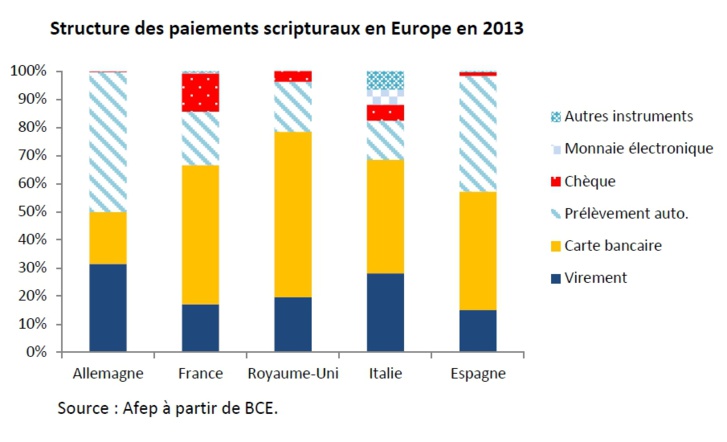

Le Gouvernement français a récemment annoncé plusieurs mesures afin de « moderniser les moyens de paiement », notamment à l’occasion des « Assises des moyens de paiement » tenues le 2 juin dernier (1). Le ministre des finances et des comptes publics a ainsi décidé la suppression de la part fixe de la commission interbancaire de paiement et vise la division par deux de la commission minimale supportée par les commerçants (lorsqu’elle existe). Par ailleurs, par décret en date du 27 juin 2015, il a été décidé l’abaissement du plafond de paiement en espèces de 3 000€ à 1 000€ à compter du 1er septembre de cette année pour « limiter la part des transactions anonymes dans l’économie qui peuvent correspondre à des actions de fraude, de blanchiment voire de financement du terrorisme »(2). Que peut-on dire sur le comportement des Français en matière de paiement hors espèces (3) ? Selon les données de la BCE, la carte bancaire est le moyen privilégié de règlement (une transaction sur deux), suivie par le prélèvement automatique (19 %), le virement (17 %) et le chèque (13 %). En évolution, le volume de paiement par carte aurait doublé en dix ans. Le montant moyen par instrument fait apparaître une hiérarchie distincte : en effet, la carte est avant tout utilisée pour des « petits » règlements (49€) contrairement au prélèvement automatique (385€), au chèque (505€) et, a fortiori, au virement (7 423€).

3. Un monde sans pièces ni billets ? Avantages et inconvénients

Dans un contexte de nette prépondérance de la monnaie scripturale et du développement de l’immatériel (monnaie électronique), les économistes s’interrogent sur l’opportunité de mettre progressivement fin à la circulation des pièces et des billets (4) voire, dans un scénario alternatif, à taxer leur utilisation. En théorie, une monnaie totalement dématérialisée aurait deux avantages principaux, outre la disparition des coûts de stockage : d’une part, elle permettrait de lutter contre l’économie souterraine ; d’autre part, du point de vue de la politique monétaire, elle pourrait servir à enfoncer la « contrainte du plancher » lors d’épisodes de très faible inflation. En effet, la rémunération – par définition nulle – du cash rend difficile la fixation d’un taux d’intérêt nominal négatif du fait de possibilités d’arbitrage (dans une telle configuration, l’épargnant peut à tout moment choisir de retirer son argent pour le « garder sous le matelas »). Face à ces avantages, la fin de la monnaie fiduciaire aurait plusieurs inconvénients : tout d’abord, imposée « d’en haut », elle jouerait nécessairement sur la psychologie des agents économiques et entrerait en collision avec des habitudes bien ancrées, y compris dans des pays développés connaissant un vieillissement démographique (problématique de « l’inclusion financière ») ; ensuite, elle poserait des questions de liberté individuelle et pourrait apparaître comme l’abolition définitive du rapport direct entre « l’argent » et son détenteur (5) ; enfin, l’éventuelle faculté pour la banque centrale de porter les taux nominaux en territoire négatif ne serait en aucune façon une solution « miracle », en renforçant les risques associés à un environnement de taux très faibles.

Instrument au service de l’activité économique, la monnaie a accompagné les profondes mutations de celle-ci afin de s’adapter aux besoins des sociétés. Si les formes de la monnaie ont naturellement évolué depuis sa création, son essence parait intemporelle car indéfectiblement liée à la confiance que les détenteurs placent en elle. Dans un contexte de dématérialisation croissante, le 21e siècle sera-t-il celui de la fin des pièces et des billets ? Improbable à court terme, la réalisation de ce scénario sera d’autant plus crédible qu’elle s’appuiera sur les acteurs économiques et non sur une décision « venue d’en haut » (6).

(1) Voir le rapport des Assises des moyens de paiement, mission présidée par E. Constans, mai 2015.

(2) Communiqué de presse du ministre des finances et des comptes publics, 27 juin 2015.

(3) Si, dans de nombreux pays, la majorité des transactions sont réglées en espèces, leur valeur dans le total des transactions est très faible par rapport à celles dénouées par l’intermédiaire d’un autre moyen de paiement « cashless ».

(4) Voir par exemple « Costs and benefits to phasing out paper currency », K. Rogoff, mai 2014.

(5) Ce qui peut poser de sérieux problèmes en cas de crise bancaire (« corralito » argentin par exemple).

(6) « In short, while I can very well envisage a world without cash, I view it as the outcome of changing technologies and social perceptions, not of policy prescriptions », discours de B. Coeuré (membre du directoire de la BCE) à Londres, 18 mai 2015.

Vendredi 3 juillet 2015

FLASH ECO

« Analyse à caractère économique ne constituant pas une prise de position. Liste complète disponible sur http://www.afep.com »

Les médias du groupe Finyear

Le quotidien Finyear :

– Finyear Quotidien

La newsletter quotidienne :

– Finyear Newsletter

Recevez chaque matin par mail la newsletter Finyear, une sélection quotidienne des meilleures infos et expertises de la finance d’entreprise et de la finance d’affaires.

Les 5 lettres mensuelles digitales :

– Le Directeur Financier

– Le Trésorier

– Le Credit Manager

– The FinTecher

– Le Capital Investisseur

Le magazine trimestriel digital :

– Finyear Magazine

Un seul formulaire d’abonnement pour recevoir un avis de publication pour une ou plusieurs lettres