Marchés, actions, forex, matières premières : commentaires du jour

#10 - 18H30

UK Manufacturing Output Falls, Alcoa to Release Earnings Later Today

European equity markets remained under pressure Tuesday ahead of the start of the second quarter earnings season, with poor economic readings from Germany and the UK dampening the already cautious mood still further.

The Stoxx Europe 600 Index dropped over 0.4% while Frankfurt’s main benchmark, the DAX 30, was down 0.6% and London’s FTSE 100 is down 0.5%. US stocks started the session on a weaker note, extending previous session losses after reaching record highs last week on the back of strong jobs data. Hesitation before Alcoa unofficially kicks off the earnings season later today and the Federal Reserve’s meeting minutes on Wednesday combined to act as a weight on price-action over on Wall Street.

In the FX world, the UK pound dropped sharply following a surprise dip in UK manufacturing output data. The euro currency meanwhile fell after another downbeat German economic reading, this time concerning trade exports, which pointed to further weakness in the Euro-zone’s largest economy.

UK manufacturing output slumped by 1.3% in May, the steepest decline in 16 months - markets were expecting a 0.4% month on month gain, so this drop was a huge surprise. The data suggests that the recovery in the UK may not be as strong as previously thought.

Looking ahead to the US session, there’s little out on the economic agenda, though a few officials from the Fed will be talking about monetary policies and the US economy. Jeffrey Lacker, the president of the Richmond branch of the Fed and Narayana Kocherlakota the head of the Minneapolis Fed, are both scheduled to deliver speeches.

Ishaq Siddiqi

ETX Capital, One Broadgate, London EC2M 2QS

www.etxcapital.co.uk

-------------------------------------------------------

#9 - 16H45

Stock Exchange Chiefs Testify As Market Structure Scrutinized

By Denny Gulino.

BATS Chief: Reaching Point Where Too Expensive to Achieve High Trading Speeds

With the chairman of the SEC making it clear she's ready to make the biggest changes in how U.S. markets operate in over two decades, some of those on the receiving end - the heads of U.S. exchanges - are telling Congress Tuesday that there are problems but that any big changes should be deliberate - and at the expense of the so-called dark pools.

In fact much of the day's testimony, published in advance by the Committee, portrayed the exchanges - the "lit" trading venues - as the champions of transparency and the dark pools as the enemy. The committee, which is holding a series of hearings on stock market structure, is expected to eventually give operators of the more than 40 dark pool trading operations a chance to defend themselves.

Two analysts not affiliated with stock exchanges also testified, saying advances in trading technology have left the U.S. market regulatory system far behind.

The CEO of BATS Global Markets Joe Ratterman, in testimony prepared for the Senate Banking Committee, said he recognizes as SEC Chair Mary Jo White said June 5, "Our markets are not perfect."

Yet the market structure changes Congress and the SEC made in the last four decades - which White said are ripe for review - have created an equity marketplace, he said, "that is widely considered to be the most liquid, transparent, efficient and competitive" in the world.

Exchanges have mitigated the risks inherent in high frequency automated trading, Ratterman continued and "it is not readily apparent why regulators should be particularly concerned about the extent to which firms are will to pay for tools that help them achieve increased speed."

He conceded, however, that "we are probably reaching that point now" where firms are deciding the marginal cost of gaining additional speed "exceeds the marginal benefit."

Ratterman, without referring directly to Michael Lewis's book "Flash Boys" which said high speed traders have "rigged" the markets, also acknowledged that different kinds of trading data feeds "can still create a perception of unfairness" even in traditional exchanges.

"Perceptions of unfairness are also present with respect to the market data exchanges use in their matching engines and routing infrastructure," he said. The way exchanges pay for order flow and "soft dollar arrangements, as well as exchange fee structures create the potential for conflicts of interest," Ratterman said, with the antidote being "additional transparency."

Dark pools, the alternative trading routes for those who want to protect themselves from predatory trading practices, should be required to "provide customers with their rules of operation, which would include order types, eligible participant and participant tiers, all forms of data feed products and order-routing logic," he continued.

Goldman Sachs was fined $800,000 a few days ago for mispricing 400,000 trades in its dark pool and compensated customers affected. But it was the New York attorney general's lawsuit against Barclays last month, citing internal emails, that got the attention of dark pool operators. The lawsuit charged that Barclays misled its clients about how little protection its dark pool trading environment provides. Barclays has not yet responded.

Ratterman said exchanges face unfair competition from new trading operations, some of which are dark pools trying to become exchanges. Current rules that protect small exchanges mean "that in some cases the marginal operating cost for a 'new' exchange is near zero," he said. Ratterman recommended that the upstart exchanges be deprived of "market data revenue that may be the basis for the continued operation of marginal venues."

Ratterman warned regulators and Congress that they need "to be mindful of the potential unintended consequences of sudden, significant changes" in what is a very "complex ecosystem" of market infrastructure. But he said he supports the kind of review the SEC's White is describing, "a deliberate, data-driven student of the quality of our market structure."

Another witness, Georgetown University Associate Professor James Angel, told the committee in prepared testimony, that he is critical of current regulation. "If our regulator system worked properly, Congress would not have to spend its time addressing minutiae - albeit important minutiae - such as the tick size in our financial markets."

Angel, who was an independent director of the Direct Edge exchange, said, "Money attracts thieves just like garbage attracts flies and that is one of the reasons why we need good cops to keep the bad guys out of our financial markets." But, "unfortunately, the United States has an extremely fragmented regulatory structure" at the federal and state levels and "many items can fall through the cracks."

As large a regulator endeavor as the Dodd-Frank Act has been, it "did not really address the structure of our regulatory system which is badly in need of reform." The 2012 JOBS Act, which makes capital more easily available to new companies, should have been done by the SEC "using its pre-existing legislative authority," he said.

He said "high speed trading" is "a misleading catchall term" with some of its practices helping the market "and some hurt." High speed trading "is why we need a regulatory system that is smart enough to tell the difference between the good and bad uses of high speed computers and that has the capacity to keep out the bad while not harming the good," Angel said.

Kenneth Griffin, the CEO of Citadel which manages more than $20 billion in investment capital and is a leading market maker, again without mentioning "Flash Boys," said those who question the fairness of U.S. stock markets need to appreciate the benefits of "disruptive innovation."

He said he endorses the new tools being used by the SEC to monitor high speed trades and to have "a rich set of data to analyze methodically." But he said he is concerned that any effort by the SEC to widen tick sizes "will artificially widen spreads and thus drive up trading costs for all investors without any tangible offsetting benefit."

Griffin was referring to what the SEC's White said on June 5, that a pilot program under way "to allow wide tick sizes for the stocks of smaller companies" will be completed soon "and will inform our broader understanding of how to build more robust markets for smaller issuers."

Like Ratterman at BATS, Griffin at Citadel endorsed new rules for dark pool trading and said dark pools "should not be allowed to allocate executions based on the identity" of whoever authorized the trades. Otherwise there is a potential "to return our markets to the 'old boys network' of prior decades when who you were and who you knew mattered more than the merits of your order."

Also like the BATS CEO, Citadel advised a go-slow approach by the SEC in making changes to market structure so they can be accomplished "without sacrificing the extraordinary achievements we have made in terms of market efficiency, lower costs and increased fairness and competitiveness."

Invesco Global Head of Trading Kevin Cronin told the committee in his prepared testimony that with assets under management of $790 billion, his firm welcomes congressional attention to the issues of market structure and operation of U.S. equity markets.

"Unfortunately, some of these regulatory, competitive and technological changes have also brought unintended consequences, which have included un-leveling the playing field to a degree where certain sophisticated market participants can reap benefits at the expense of ordinary savers," Cronin said.

"We also are concerned that the one-size-fits-all approach of the current market structure fails to recognize the very real differences between trading large-cap stocks versus trading mid-cap and small-cap stocks." The developments within market operations "challenge investor confidence in the liquidity, transparency, fairness, stability and efficiency of the markets."

Cronin had a long list of recommendations, including eliminating the "maker-taker pricing model" in which brokerages get paid for sending in orders that do not have to be executed immediately but which have to pay a fee for immediate order execution. He was echoing the head of the New York Stock Exchange and large mutual funds which have criticized the practice in previous hearings which has also been under attack in academic studies.

Cronin said the regulator of traditional exchanges and dark pools should be "harmonized" to "level the playing field between ordinary investors and other participants."

Cronin said Invesco is "highly encouraged" by SEC Chair White's equity market structure reform goals which "will address many of the issues."

Jeffrey Sprecher, the CEO of Intercontinental Exchange or ICE, which last year acquired NYSE Euronext, said that while current market practices give individual retail investors "greatly improved, cost-efficient access to the stock market," that "there are improvements that can be made."

"We do not believe it is fair that some investors are permitted to trade in dark markets without either first interacting with lit markets or providing some tangible benefit to the investor such as meaningful price improvement or size improvement," Sprecher said in his prepared testimony.

"We also have concerns about the rising level of fragmentation and believe that the increased technology cost and risks that are born from maintaining connections to as many as 60 trading centers is unnecessary and ultimately increases costs to investors," he added.

The current market regulations, ICE CEO Sprecher said, should give "deference to regulated, transparent trading centers where orders compete and contribute to public price discovery information. Limited exceptions could apply for those with unique circumstances."

In fact, dark pools should not be allowed to be so "dark," he said. "The SEC should demand that all trading centers report trade executions in real time, and all routing practices should be disclosed by those trading centers and brokers who touch customer orders," the CEO of ICE said.

The NASDAQ OMX Executive Vice President Tom Wittman, global head of equities, also made transparency - as opposed to the secrecy the dark pools provide - as his top priority. "Transparent price discovery is at the center of what exchanges do for our economy," he said.

"Regretfully, over time (the SEC's) Regulation ATS and Regulation NMS have led to a significant increase in dark trading, which denies market participants a clear view of trading interest in a given stock - preventing the full strength of supply and demand to determine price," Wittman said. "The latest dark trading data available to us from Rosenblatt for June indicates that almost 40% of all trading in our markets was done away from the lit exchanges."

David Lauer, the president of KOR Group, a leading analysis firm that concentrates on market structure, told the committee, "Today's markets bear little resemblance to those that existed and flourished in the United States in the latter part of the 20th century" and the as technology has advanced, "Our regulatory framework has been left behind." He also spoke in behalf of the Healthy Markets Initiative which his firm initiated, intended to foster more transparency in dark pool operations.

"Regulators," Lauer continued, "are too focused on events, on short-term fixes and on a narrow view of the industry."

Investor confidence, he said, "continues to be a concern" and, "This is a direct threat to the U.S. economy."

"Unexplained technology failures," he said, like the large and small "flash crashes," should have a more sophisticated analysis than the SEC is now capable of, he said.

"It defies logic to ignore the complexity of the market, the fragmentation of liquidity, the rapid speed at which resting orders can be withdrawn and the non-linear feedback loops (and) illiquidity contagions that market making strategies fall into as large orders plow through an order book," Lauer said. "

"There was a time when markets were simpler and easier to understand," he said. "That time has long passed but regulators are still struggling to accept and embrace this."

MNI Washington Bureau

www.mni-news.com

-------------------------------------------------------

#8 - 15H00

Les fonds misent sur la hausse du dollar

Par Thomas Roudaut, Sales Trader / Saxo Banque France.

Le principal défi pour les cambistes est actuellement d’affronter les faibles volumes qui entrainent une atonie certaine sur les cours des principales paires. Beaucoup, à l’instar de l’EURUSD, évoluent en situation de range depuis plusieurs semaines. Cet état de fait devrait dominer pendant la plus grande partie de l’été étant donné que le marché manque clairement de catalyseurs.

Le seul cross qui mérite un certain intérêt est le GBPUSD qui connait une impulsion haussière depuis plusieurs séances sous l’effet de l’anticipation d’une hausse des taux directeurs de la part de la Banque d’Angleterre en 2015. La réunion de politique monétaire programmée ce jeudi sera intéressante à maints égards et pourrait confirmer ces anticipations. Dans cette perspective, un échappement en direction des 1.7350 est possible pour la paire de devises.

Enfin, on constate que de plus en plus de fonds spéculatifs, après avoir misé sans succès sur la hausse du dollar américain ces derniers mois, se positionnent de nouveau de la même manière. Les bonnes statistiques américaines concernant le marché de l’emploi et les inquiétudes de la présidente de la FED, Janet Yellen, à propos des bulles spéculatives entretiennent les espoirs de hausse dès le deuxième trimestre 2015 des taux outre-Atlantique. Il n’est pas impossible, encore une fois, que les fonds spéculatifs soient rapidement déçus.

Saxo Banque (France)

www.saxobanque.fr

--------------------------------------------------------

#7 - 14H30

Commerzbank Reported to be Next in Line for US Government Scrutiny

Commerzbank shares are under pressure Tuesday after reports suggested that the German lender could be targeted next by US authorities over violations of American sanctions against Iran and other black-listed countries. BNP Paribas was recently fined almost $9 billion by the US Government for similar infractions. The French bank will also be unable to take US dollar transactions for a set period, putting the bank in a difficult situation as it will need to find a third-party bank to work with for such transactions.

Meanwhile Commerzbank’s shares are suffering, as investors contemplate the possible sting that awaits the bank and the implications of a hefty fine. Moreover, Commerzbank may face considerable damage to its reputation if it gets into an altercation with US authorities, a distinct possibility after it declined to comment on today’s allegations.

Clearly, Commerzbank has to figure out how to react to the situation, with its possible consequences including losing business and incurring deep losses. News outlets including Reuters and the New York Times are talking about a fine of no less than $500 million – that approximation would cut about 20 basis points off Commerzbank's Basel 3 capital ratio, which was at 9% at the end of March. This would come as a particular blow to the German bank since it’s currently undergoing a big restructure of its business in order to streamline operations following the huge hit it took as a result of the financial crisis.

Commerzbank has set aside just over €930m to settle pending legal and regulatory probes. That may be enough to cover an impending fine from US regulators, but like BNP, Commerzbank now has to ask itself if operating a business in the US is worth the risks that are associated with the regulatory framework there, which differs from Europe’s.

Ishaq Siddiqi

ETX Capital, One Broadgate, London EC2M 2QS

www.etxcapital.co.uk

-------------------------------------------------------

#6 - 12H00

Market call Saxo Banque

Le marché parisien évolue autour du seuil symbolique des 4400 points qu’il a enfoncé tôt ce matin. L’indécision chez les investisseurs est très perceptible depuis plusieurs séances.

Une combinaison de facteurs incite à la consolidation : les craintes concernant la reprise allemande, l’absence de nouvelles économiques favorisant le retour de la hausse, et les volumes atones qui sont le reflet de la période estivale.

La perspective de la saison des résultats aux Etats-Unis, avec Alcoa qui ouvre le bal à la clôture de Wall Street aujourd’hui, devrait permettre au CAC 40 de retrouver une direction.

A priori, tout porte à croire que les résultats des entreprises seront positifs, ce qui pourrait servir de catalyseur à la hausse. Mais, attention au consensus, car il s’avère parfois faux. Pour mémoire, le marché attendait au premier trimestre une mauvaise saison des résultats, finalement les profits outre-Atlantique avaient fortement augmenté. La prudence est donc de mise afin d’éviter d’aller contre le marché.

Saxo Banque (France)

www.saxobanque.fr

-------------------------------------------------------

#5 - 11H45

Germany Sees Further Disappointing Data, Alcoa to Kick Off Earnings Season After the Market Close

European stock markets fell on Tuesday as investors demonstrated caution ahead of the start of the second quarter earnings season. Equity markets are now drifting away from last week’s highs with attention focussed on corporate results for a fresh viewpoint on the state of the health of the US economy. The Stoxx Europe 600 Index slipped 0.2% while the FTSE100 index in London was down 0.1% and the DAX in Frankfurt was off 0.2%. Futures on the S&P500 Index fell 0.1%, pressured by the declines in Europe early morning. On Wall Street, the S&P500 fell 0.4% from a record high reached last Thursday on the back of the strong US jobs report.

That fed into the Asian session overnight where major equity markets were posting losses, with the earnings season in the region also set to kick off in coming weeks. Alcoa Inc., unofficially opens the second-quarter U.S. earnings-reporting season today with its report due after the closing bell in the US – Asian investors will be first to react to it followed by Europe on Wednesday morning.

For now in Europe, more disappointing German data is fuelling worries about the stalling of the euro zone’s biggest economy. German trade figures for May show a greater-than-expected fall in exports in May, of 1.1%; exports have contracted in three out of five months so far this year. Furthermore, imports showed a surprise fall of 3.4%, which is a huge estimates miss when the expectation was for a 0.5% month-on-month rise.

This disappointing trade data followed weak industrial output numbers released yesterday, as well as last week’s poor factory orders, retail sales and labour market data reports. Clearly Germany is experiencing a bout of weakness - what’s key for markets now is how long it will take for Germany to find its balance.

Earlier in Asia, the MSCI Asia Pacific Index slipped 0.1% while Tokyo’s Nikkei Average was down 0.3%. Hong Kong’s Hang Seng Index was down 0.1% while the Shanghai Composite Index was up just 0.1%. Indonesia’s benchmark Jakarta Composite Index rose 1.2% to a one-year high on speculation that market favourite Joko Widodo will win tomorrow’s presidential election.

Currency markets remain largely subdued with the euro broadly unchanged on the day against the US dollar at 1.3596. In commodities markets, gold climbed 0.3% to $1,320.40 per troy ounce, while Brent crude continued to weaken, down a further 0.2% at $110.00 as Libya prepares to boost exports by reopening two ports that have been closed for the past year.

Ishaq Siddiqi

ETX Capital, One Broadgate, London EC2M 2QS

www.etxcapital.co.uk

-------------------------------------------------------

#4 - 10H45

Noyer: ECB Actions Needed To Prevent 'Perverse Feedback Loop'

European Central Bank Governing Council member Christian Noyer warned on Tuesday that the Eurozone could face a "perverse feedback loop" in which low inflation, increasing real rates and a rising euro threaten the economic recovery.

Noyer, speaking at a conference in Paris, said that while low long-term interest rates have helped ease financing conditions, a rising euro has had the opposite effect.

"It's not clear whether the overall effect is positive," he said. "While nominal conditions are more accommodating in the euro area than in the US, real indicators point to a more restrictive stance."

Noyer added that "we may see a perverse feedback loop develop, with low inflation, increasing real rates, capital inflows and exchange rate appreciation mutually fuelling each other. He said that the "financial economy may be heading towards a bad equilibrium that would threaten the real economic recovery."

Noyer said that package of measures adopted by the ECB last month was a "strong response" to meet this threat. He said the Eurosystem was "actively preparing" to buy asset-based securities and was "ready to take any actions that may provide necessary should downside risks further materialise."

While the debt crisis was no longer an existential threat to the Eurozone, Noyer said that it had left the monetary policy transmission mechanism "severely impaired."

He said the percentage of viable small-business borrowers that were financially constrained was 25% in stressed Eurozone countries compared to only 1% in core countries.

On recent changes in the ECB's communications strategy, Noyer said that accounts of Governing Council meetings were necessary for markets to better understand the basis for council decisions.

He said it was too early to say exactly what the accounts would look like but they must be published in a form that does not inhibit Governing Council discussions.

"We need to preserve the collegiality of the Governing Council's deliberations, and the ability of each and every member to feely express and exchange views, or order to let them be influenced by the course of discussions." he said.

MNI Paris Bureau

MNI London Bureau

www.mni-news.com

-------------------------------------------------------

#3 - 10H30

UBS daily roundup - Today in less than 2 minutes

Paul Donovan daily briefing.

• Nothing interesting is happening today in the world of economics. UK industrial production data might attract attention, but we know the UK is doing well economically, and the data is for May. The UK BCC corporate sentiment was positive but not new news.

• We have Noyer and Linde of the ECB scheduled to speak, in the wake of an industrialist complaining about the Euro's level. There is nothing seriously wrong with the level of the Euro and nothing interesting is likely from the speakers.

• Lacker (hawk) and Kockherlakota (dove) of the Federal Reserve are due to speak, and there is the NFIB small business sentiment index, but none of this is likely

• The day is therefore pretty devoid of macroeconomic interest. Market participants should sit back, relax, and read a good book. One of mine, for instance.

www.ubs.com/investmentbank

-------------------------------------------------------

#2 - 9H45

Good Morning Finyear Readers!

European shares are trading lower this morning after Asia and the US followed suit overnight and closed lower on the day.

While the economic data calendar remains sparse focus will shift on the US earnings season with Alcoa reporting earnings today followed by Wells Fargo later in the week.

In Europe banks are taking centre stage today with reports that Commerzbank appears to be the next major European bank being fined by US authorities for alleged sanctions violations.

While not necessarily unexpected that more European banks are likely to be fined in the months ahead, harsh criticism is likely concerning the way the entire matter is being handled by US authorities.

Not only are many questioning if the size of the fines are appropriate but this entire matter is instilling the whole European banking sector with much unnecessary uncertainty.

Announcing the entire list of banks which will be fined plus the amount they will have to pay at the same time might be more appropriate and the more professional way to handle this matter.

Instead some might ask themselves if part of this is also done to get as much traction in the press as possible.

The other topic causing some uncertainty and weighing on markets are the strong US non-farm payroll data from last week which are causing renewed concerns that US rates might rise much earlier than expected.

Sentiment has shifted to neutral for now, with more profit-taking likely.

Markus Huber | Senior Sales-Trader/Senior Analyst

Peregrine & Black

www.peregrineblack.com

--------------------------------------------------------

#1 - 9H30

Les marchés attendus en légère hausse après une première séance difficile

Marchés Actions : Sur les marches actions, les principales places boursières ont clôturé la séance de lundi nettement dans le rouge. En effet, les investisseurs n’ont pas eu d’appétit pour le risque la veille du début de la saison des résultats trimestriels, alors qu’en Europe de nouvelles données laissent entrevoir un ralentissement de l’économie allemande. La contraction de la production industrielle en Allemagne a été une véritable surprise pour les opérateurs qui l’attendaient sur une note stable. A -1,8% en mai, la production industrielle outre-Rhin accuse sa plus forte baisse en plus de deux ans, alimentant ainsi les craintes sur la croissance en zone euro.

Ainsi, le DAX de la Bourse de Francfort a chuté de 1,03% à 9 906,07 points, notamment pénalisé par la Deutsche Boerse qui cède 2,89% à 55,02€ et le conglomérat œuvrant dans le secteur de l’énergie, RWE AG, qui dévisse de 2,91% à 31,23€. A Paris, le Cac 40 recule de 1,41% à 4 405,76 points, après avoir testé un support à 4 404 points en « intraday », ce qui constitue son plus bas depuis deux mois. Au total, 39 sociétés clôturent dans le rouge. Seul Renault sort du lot, en grappillant 0,1% à 70,64 €, après avoir révisé en hausse sa prévision de croissance pour 2014 dans une fourchette de 3% à 4%, contre 2% à 3% auparavant.

Pourtant, l’indice de Confiance des investisseurs Sentix qui établit des perspectives économiques sur les six prochains mois pour la zone euro est ressorti à la hausse à 10,1 points, contre 8,5 points le mois précédent. Les marchés européens ont navigué jusqu’à la mi-séance proches de l’équilibre, mais à l’ouverture de Wall Street, ils ont adopté une tendance nettement baissière.

Effectivement, après le férié de vendredi, les investisseurs des bourses de New York n’ont pas poussé les indices vers de nouveaux records. Au contraire, dans un volume d’échanges de 4,81 milliards de titres échangés, bien au-dessous de la moyenne de 5,8 milliards, les investisseurs ont préféré consolider avant la période de la publication des résultats trimestriels. Ainsi, l'indice Dow Jones a cédé 0,26% à 17 024,21 points, le S&P-500 abandonne 0,39% à 1 977,65 et le Nasdaq Composite lâche 0,77% à 4 451,53 points.

Aujourd’hui, les opérateurs porteront leur attention sur les indicateurs avancés du mois de juillet de l’OCDE. En Europe, on regardera Cybergun qui publiera les résultats annuels de son exercice décalé 2013-2014 et sur PSB Industries qui fera le point sur l’évolution de son chiffre d’affaires au premier semestre. Outre-Atlantique, ce sera l’aluminer Alcoa qui ouvrira le bal des annonces trimestrielles.

Forex : En ce début de semaine, la monnaie unique continue de consolider face au billet vert dans son range s’étalant des 1,3575$ aux 1,3610$. La paire s’échange en ce mardi matin autour des 1,3601$, peu marquée par la déception de l’indicateur allemand publié la veille. Le marché reste dans l'attente des minutes du FOMC alors que le dollar profite toujours des chiffres de l’emploi américain, largement supérieurs aux attentes des investisseurs, et lui permettant ainsi de gagner du terrain face aux diverses devises ce matin : EUR, GBP, ou encore JPY.

En effet, c’est aux alentours des 101,83 yens que s’échange ce matin l’USDJPY, renouant avec la hausse après une journée entière de baisse ce lundi, et ce, malgré les très bons chiffres de la Balance des paiements ce matin au Japon ; la paire s’échangeait à 102,09 hier à la même heure.

Pas de réelle tendance du côté de l’EURJPY qui évolue dans un range serré entre 138,42 et 138,50 yens, après avoir cassé la résistance des 138,60 yens, fixant donc 138 yens comme objectif à moyen terme.

On a pu observer un regain d’intérêt, hier, de la monnaie unique face à la livre britannique, avec une journée en légère hausse, la paire s’échangeant ce matin à 0,7936 contre 0.7920 hier à la même heure.

Face au billet vert, la paire s’échange ce matin aux encablures des 1,7130, restant proche des plus hauts historiques depuis 2008 à 1,7170 ; ces niveaux pourraient être de nouveau atteints aujourd’hui, les annonces britanniques étant attendues à la baisse par le consensus à 0,2% contre 0,4% précédemment.

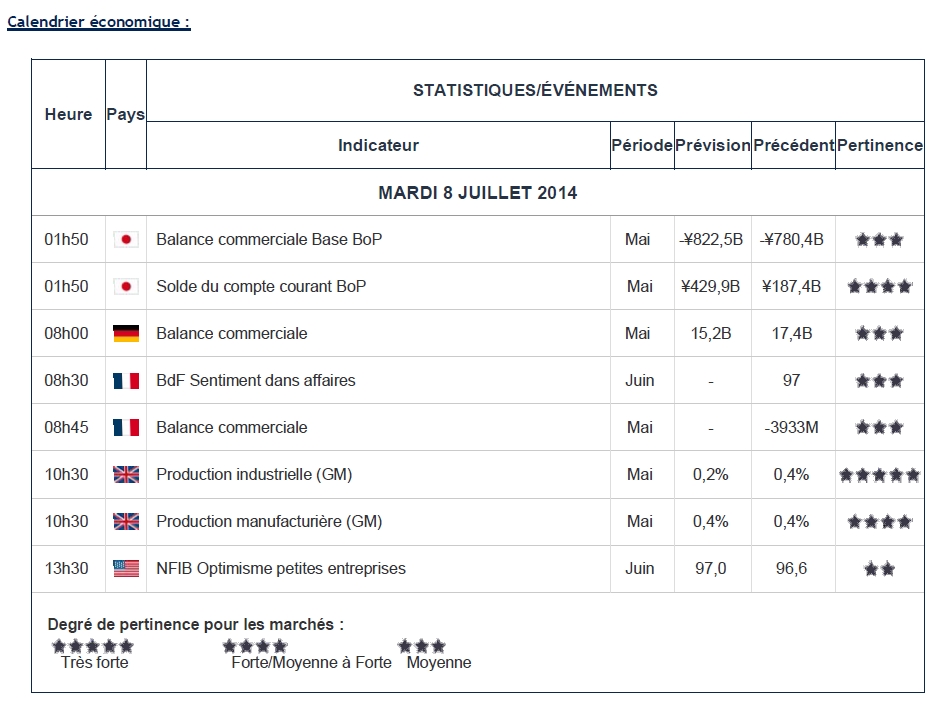

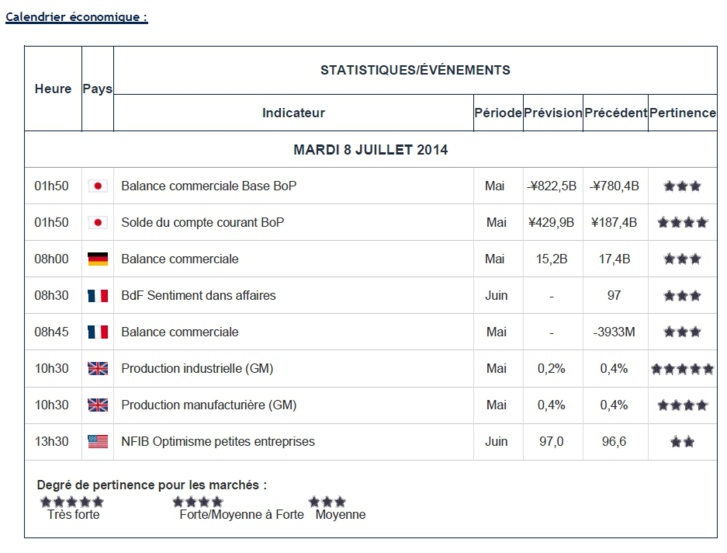

A suivre donc aujourd’hui les chiffres de la production industrielle et manufacturière en Grande-Bretagne à 10h30, attendus en légère baisse.

Matières premières : Le Brent est toujours largement pénalisé par le retour sur le marché du pétrole libyen. Suite à la reprise de deux ports dans l’est du territoire occupés jusqu’à présent par les rebelles, le pays pourrait alors exporter de nouveau son pétrole ce qui augmenterait largement l’offre. Depuis plus d’un an ses exportations étaient limités, alors que le pays exportait 1,5 millions de barils journaliers auparavant. Le WTI entame sa huitième séance de baisse d’affilée après le relâchement des tensions en Iraq. Hier soir, la dernière cotation a été à 103,46 dollars. Cette nouvelle baisse se fait déjà ressentir sur les pays de l’essence en Europe. Alors que l’inflation est au plus bas les investisseurs sont dans les starting-blocks sur les matières premières pour se prémunir contre le risque d’inflation, hormis une reprise des tensions, ce serait la seule raison d’un nouvel attrait important vers le pétrole.

Sur le front des métaux précieux, l’or et l’argent sont stables ce mardi matin après cinq semaines consécutives de vive hausse. Ces derniers qui avaient jusqu’ici profité de la monotonie des marchés actions, vont devoir faire face à la saison des résultats d’entreprises qui débutent aujourd’hui. Cet accès de faiblesse reste néanmoins modéré ce matin puisque les onces d’or et d’argent continuent d’évoluer dans un range restreint : le métal jaune cote actuellement aux encablures des 1 318,90$ et retrace une partie des pertes enregistrées sur la séance d’hier. L’once d’argent de son côté affiche une volatilité faible et se négocie à 20,01$, conformément aux cotations de la veille également. En parallèle, le platine et le palladium confirment leur tendance à la hausse des trois dernières semaines. Le palladium s’est inscrit dans un véritable canal haussier et cote à présent sur les 866,04$. Le platine de son côté vaut 1 492,16$ ce mardi matin et reste bloquer entre les 1 490,00$ et les 1 495,00$ sur les premiers échanges. Bien que nous attendons aujourd’hui les balances commerciales en Allemagne et en France, aucun indicateur majeur susceptible d’amener un nouveau souffle aux métaux n’est publié outre-Atlantique.

Saxo Banque (France)

www.saxobanque.fr

UK Manufacturing Output Falls, Alcoa to Release Earnings Later Today

European equity markets remained under pressure Tuesday ahead of the start of the second quarter earnings season, with poor economic readings from Germany and the UK dampening the already cautious mood still further.

The Stoxx Europe 600 Index dropped over 0.4% while Frankfurt’s main benchmark, the DAX 30, was down 0.6% and London’s FTSE 100 is down 0.5%. US stocks started the session on a weaker note, extending previous session losses after reaching record highs last week on the back of strong jobs data. Hesitation before Alcoa unofficially kicks off the earnings season later today and the Federal Reserve’s meeting minutes on Wednesday combined to act as a weight on price-action over on Wall Street.

In the FX world, the UK pound dropped sharply following a surprise dip in UK manufacturing output data. The euro currency meanwhile fell after another downbeat German economic reading, this time concerning trade exports, which pointed to further weakness in the Euro-zone’s largest economy.

UK manufacturing output slumped by 1.3% in May, the steepest decline in 16 months - markets were expecting a 0.4% month on month gain, so this drop was a huge surprise. The data suggests that the recovery in the UK may not be as strong as previously thought.

Looking ahead to the US session, there’s little out on the economic agenda, though a few officials from the Fed will be talking about monetary policies and the US economy. Jeffrey Lacker, the president of the Richmond branch of the Fed and Narayana Kocherlakota the head of the Minneapolis Fed, are both scheduled to deliver speeches.

Ishaq Siddiqi

ETX Capital, One Broadgate, London EC2M 2QS

www.etxcapital.co.uk

-------------------------------------------------------

#9 - 16H45

Stock Exchange Chiefs Testify As Market Structure Scrutinized

By Denny Gulino.

BATS Chief: Reaching Point Where Too Expensive to Achieve High Trading Speeds

With the chairman of the SEC making it clear she's ready to make the biggest changes in how U.S. markets operate in over two decades, some of those on the receiving end - the heads of U.S. exchanges - are telling Congress Tuesday that there are problems but that any big changes should be deliberate - and at the expense of the so-called dark pools.

In fact much of the day's testimony, published in advance by the Committee, portrayed the exchanges - the "lit" trading venues - as the champions of transparency and the dark pools as the enemy. The committee, which is holding a series of hearings on stock market structure, is expected to eventually give operators of the more than 40 dark pool trading operations a chance to defend themselves.

Two analysts not affiliated with stock exchanges also testified, saying advances in trading technology have left the U.S. market regulatory system far behind.

The CEO of BATS Global Markets Joe Ratterman, in testimony prepared for the Senate Banking Committee, said he recognizes as SEC Chair Mary Jo White said June 5, "Our markets are not perfect."

Yet the market structure changes Congress and the SEC made in the last four decades - which White said are ripe for review - have created an equity marketplace, he said, "that is widely considered to be the most liquid, transparent, efficient and competitive" in the world.

Exchanges have mitigated the risks inherent in high frequency automated trading, Ratterman continued and "it is not readily apparent why regulators should be particularly concerned about the extent to which firms are will to pay for tools that help them achieve increased speed."

He conceded, however, that "we are probably reaching that point now" where firms are deciding the marginal cost of gaining additional speed "exceeds the marginal benefit."

Ratterman, without referring directly to Michael Lewis's book "Flash Boys" which said high speed traders have "rigged" the markets, also acknowledged that different kinds of trading data feeds "can still create a perception of unfairness" even in traditional exchanges.

"Perceptions of unfairness are also present with respect to the market data exchanges use in their matching engines and routing infrastructure," he said. The way exchanges pay for order flow and "soft dollar arrangements, as well as exchange fee structures create the potential for conflicts of interest," Ratterman said, with the antidote being "additional transparency."

Dark pools, the alternative trading routes for those who want to protect themselves from predatory trading practices, should be required to "provide customers with their rules of operation, which would include order types, eligible participant and participant tiers, all forms of data feed products and order-routing logic," he continued.

Goldman Sachs was fined $800,000 a few days ago for mispricing 400,000 trades in its dark pool and compensated customers affected. But it was the New York attorney general's lawsuit against Barclays last month, citing internal emails, that got the attention of dark pool operators. The lawsuit charged that Barclays misled its clients about how little protection its dark pool trading environment provides. Barclays has not yet responded.

Ratterman said exchanges face unfair competition from new trading operations, some of which are dark pools trying to become exchanges. Current rules that protect small exchanges mean "that in some cases the marginal operating cost for a 'new' exchange is near zero," he said. Ratterman recommended that the upstart exchanges be deprived of "market data revenue that may be the basis for the continued operation of marginal venues."

Ratterman warned regulators and Congress that they need "to be mindful of the potential unintended consequences of sudden, significant changes" in what is a very "complex ecosystem" of market infrastructure. But he said he supports the kind of review the SEC's White is describing, "a deliberate, data-driven student of the quality of our market structure."

Another witness, Georgetown University Associate Professor James Angel, told the committee in prepared testimony, that he is critical of current regulation. "If our regulator system worked properly, Congress would not have to spend its time addressing minutiae - albeit important minutiae - such as the tick size in our financial markets."

Angel, who was an independent director of the Direct Edge exchange, said, "Money attracts thieves just like garbage attracts flies and that is one of the reasons why we need good cops to keep the bad guys out of our financial markets." But, "unfortunately, the United States has an extremely fragmented regulatory structure" at the federal and state levels and "many items can fall through the cracks."

As large a regulator endeavor as the Dodd-Frank Act has been, it "did not really address the structure of our regulatory system which is badly in need of reform." The 2012 JOBS Act, which makes capital more easily available to new companies, should have been done by the SEC "using its pre-existing legislative authority," he said.

He said "high speed trading" is "a misleading catchall term" with some of its practices helping the market "and some hurt." High speed trading "is why we need a regulatory system that is smart enough to tell the difference between the good and bad uses of high speed computers and that has the capacity to keep out the bad while not harming the good," Angel said.

Kenneth Griffin, the CEO of Citadel which manages more than $20 billion in investment capital and is a leading market maker, again without mentioning "Flash Boys," said those who question the fairness of U.S. stock markets need to appreciate the benefits of "disruptive innovation."

He said he endorses the new tools being used by the SEC to monitor high speed trades and to have "a rich set of data to analyze methodically." But he said he is concerned that any effort by the SEC to widen tick sizes "will artificially widen spreads and thus drive up trading costs for all investors without any tangible offsetting benefit."

Griffin was referring to what the SEC's White said on June 5, that a pilot program under way "to allow wide tick sizes for the stocks of smaller companies" will be completed soon "and will inform our broader understanding of how to build more robust markets for smaller issuers."

Like Ratterman at BATS, Griffin at Citadel endorsed new rules for dark pool trading and said dark pools "should not be allowed to allocate executions based on the identity" of whoever authorized the trades. Otherwise there is a potential "to return our markets to the 'old boys network' of prior decades when who you were and who you knew mattered more than the merits of your order."

Also like the BATS CEO, Citadel advised a go-slow approach by the SEC in making changes to market structure so they can be accomplished "without sacrificing the extraordinary achievements we have made in terms of market efficiency, lower costs and increased fairness and competitiveness."

Invesco Global Head of Trading Kevin Cronin told the committee in his prepared testimony that with assets under management of $790 billion, his firm welcomes congressional attention to the issues of market structure and operation of U.S. equity markets.

"Unfortunately, some of these regulatory, competitive and technological changes have also brought unintended consequences, which have included un-leveling the playing field to a degree where certain sophisticated market participants can reap benefits at the expense of ordinary savers," Cronin said.

"We also are concerned that the one-size-fits-all approach of the current market structure fails to recognize the very real differences between trading large-cap stocks versus trading mid-cap and small-cap stocks." The developments within market operations "challenge investor confidence in the liquidity, transparency, fairness, stability and efficiency of the markets."

Cronin had a long list of recommendations, including eliminating the "maker-taker pricing model" in which brokerages get paid for sending in orders that do not have to be executed immediately but which have to pay a fee for immediate order execution. He was echoing the head of the New York Stock Exchange and large mutual funds which have criticized the practice in previous hearings which has also been under attack in academic studies.

Cronin said the regulator of traditional exchanges and dark pools should be "harmonized" to "level the playing field between ordinary investors and other participants."

Cronin said Invesco is "highly encouraged" by SEC Chair White's equity market structure reform goals which "will address many of the issues."

Jeffrey Sprecher, the CEO of Intercontinental Exchange or ICE, which last year acquired NYSE Euronext, said that while current market practices give individual retail investors "greatly improved, cost-efficient access to the stock market," that "there are improvements that can be made."

"We do not believe it is fair that some investors are permitted to trade in dark markets without either first interacting with lit markets or providing some tangible benefit to the investor such as meaningful price improvement or size improvement," Sprecher said in his prepared testimony.

"We also have concerns about the rising level of fragmentation and believe that the increased technology cost and risks that are born from maintaining connections to as many as 60 trading centers is unnecessary and ultimately increases costs to investors," he added.

The current market regulations, ICE CEO Sprecher said, should give "deference to regulated, transparent trading centers where orders compete and contribute to public price discovery information. Limited exceptions could apply for those with unique circumstances."

In fact, dark pools should not be allowed to be so "dark," he said. "The SEC should demand that all trading centers report trade executions in real time, and all routing practices should be disclosed by those trading centers and brokers who touch customer orders," the CEO of ICE said.

The NASDAQ OMX Executive Vice President Tom Wittman, global head of equities, also made transparency - as opposed to the secrecy the dark pools provide - as his top priority. "Transparent price discovery is at the center of what exchanges do for our economy," he said.

"Regretfully, over time (the SEC's) Regulation ATS and Regulation NMS have led to a significant increase in dark trading, which denies market participants a clear view of trading interest in a given stock - preventing the full strength of supply and demand to determine price," Wittman said. "The latest dark trading data available to us from Rosenblatt for June indicates that almost 40% of all trading in our markets was done away from the lit exchanges."

David Lauer, the president of KOR Group, a leading analysis firm that concentrates on market structure, told the committee, "Today's markets bear little resemblance to those that existed and flourished in the United States in the latter part of the 20th century" and the as technology has advanced, "Our regulatory framework has been left behind." He also spoke in behalf of the Healthy Markets Initiative which his firm initiated, intended to foster more transparency in dark pool operations.

"Regulators," Lauer continued, "are too focused on events, on short-term fixes and on a narrow view of the industry."

Investor confidence, he said, "continues to be a concern" and, "This is a direct threat to the U.S. economy."

"Unexplained technology failures," he said, like the large and small "flash crashes," should have a more sophisticated analysis than the SEC is now capable of, he said.

"It defies logic to ignore the complexity of the market, the fragmentation of liquidity, the rapid speed at which resting orders can be withdrawn and the non-linear feedback loops (and) illiquidity contagions that market making strategies fall into as large orders plow through an order book," Lauer said. "

"There was a time when markets were simpler and easier to understand," he said. "That time has long passed but regulators are still struggling to accept and embrace this."

MNI Washington Bureau

www.mni-news.com

-------------------------------------------------------

#8 - 15H00

Les fonds misent sur la hausse du dollar

Par Thomas Roudaut, Sales Trader / Saxo Banque France.

Le principal défi pour les cambistes est actuellement d’affronter les faibles volumes qui entrainent une atonie certaine sur les cours des principales paires. Beaucoup, à l’instar de l’EURUSD, évoluent en situation de range depuis plusieurs semaines. Cet état de fait devrait dominer pendant la plus grande partie de l’été étant donné que le marché manque clairement de catalyseurs.

Le seul cross qui mérite un certain intérêt est le GBPUSD qui connait une impulsion haussière depuis plusieurs séances sous l’effet de l’anticipation d’une hausse des taux directeurs de la part de la Banque d’Angleterre en 2015. La réunion de politique monétaire programmée ce jeudi sera intéressante à maints égards et pourrait confirmer ces anticipations. Dans cette perspective, un échappement en direction des 1.7350 est possible pour la paire de devises.

Enfin, on constate que de plus en plus de fonds spéculatifs, après avoir misé sans succès sur la hausse du dollar américain ces derniers mois, se positionnent de nouveau de la même manière. Les bonnes statistiques américaines concernant le marché de l’emploi et les inquiétudes de la présidente de la FED, Janet Yellen, à propos des bulles spéculatives entretiennent les espoirs de hausse dès le deuxième trimestre 2015 des taux outre-Atlantique. Il n’est pas impossible, encore une fois, que les fonds spéculatifs soient rapidement déçus.

Saxo Banque (France)

www.saxobanque.fr

--------------------------------------------------------

#7 - 14H30

Commerzbank Reported to be Next in Line for US Government Scrutiny

Commerzbank shares are under pressure Tuesday after reports suggested that the German lender could be targeted next by US authorities over violations of American sanctions against Iran and other black-listed countries. BNP Paribas was recently fined almost $9 billion by the US Government for similar infractions. The French bank will also be unable to take US dollar transactions for a set period, putting the bank in a difficult situation as it will need to find a third-party bank to work with for such transactions.

Meanwhile Commerzbank’s shares are suffering, as investors contemplate the possible sting that awaits the bank and the implications of a hefty fine. Moreover, Commerzbank may face considerable damage to its reputation if it gets into an altercation with US authorities, a distinct possibility after it declined to comment on today’s allegations.

Clearly, Commerzbank has to figure out how to react to the situation, with its possible consequences including losing business and incurring deep losses. News outlets including Reuters and the New York Times are talking about a fine of no less than $500 million – that approximation would cut about 20 basis points off Commerzbank's Basel 3 capital ratio, which was at 9% at the end of March. This would come as a particular blow to the German bank since it’s currently undergoing a big restructure of its business in order to streamline operations following the huge hit it took as a result of the financial crisis.

Commerzbank has set aside just over €930m to settle pending legal and regulatory probes. That may be enough to cover an impending fine from US regulators, but like BNP, Commerzbank now has to ask itself if operating a business in the US is worth the risks that are associated with the regulatory framework there, which differs from Europe’s.

Ishaq Siddiqi

ETX Capital, One Broadgate, London EC2M 2QS

www.etxcapital.co.uk

-------------------------------------------------------

#6 - 12H00

Market call Saxo Banque

Le marché parisien évolue autour du seuil symbolique des 4400 points qu’il a enfoncé tôt ce matin. L’indécision chez les investisseurs est très perceptible depuis plusieurs séances.

Une combinaison de facteurs incite à la consolidation : les craintes concernant la reprise allemande, l’absence de nouvelles économiques favorisant le retour de la hausse, et les volumes atones qui sont le reflet de la période estivale.

La perspective de la saison des résultats aux Etats-Unis, avec Alcoa qui ouvre le bal à la clôture de Wall Street aujourd’hui, devrait permettre au CAC 40 de retrouver une direction.

A priori, tout porte à croire que les résultats des entreprises seront positifs, ce qui pourrait servir de catalyseur à la hausse. Mais, attention au consensus, car il s’avère parfois faux. Pour mémoire, le marché attendait au premier trimestre une mauvaise saison des résultats, finalement les profits outre-Atlantique avaient fortement augmenté. La prudence est donc de mise afin d’éviter d’aller contre le marché.

Saxo Banque (France)

www.saxobanque.fr

-------------------------------------------------------

#5 - 11H45

Germany Sees Further Disappointing Data, Alcoa to Kick Off Earnings Season After the Market Close

European stock markets fell on Tuesday as investors demonstrated caution ahead of the start of the second quarter earnings season. Equity markets are now drifting away from last week’s highs with attention focussed on corporate results for a fresh viewpoint on the state of the health of the US economy. The Stoxx Europe 600 Index slipped 0.2% while the FTSE100 index in London was down 0.1% and the DAX in Frankfurt was off 0.2%. Futures on the S&P500 Index fell 0.1%, pressured by the declines in Europe early morning. On Wall Street, the S&P500 fell 0.4% from a record high reached last Thursday on the back of the strong US jobs report.

That fed into the Asian session overnight where major equity markets were posting losses, with the earnings season in the region also set to kick off in coming weeks. Alcoa Inc., unofficially opens the second-quarter U.S. earnings-reporting season today with its report due after the closing bell in the US – Asian investors will be first to react to it followed by Europe on Wednesday morning.

For now in Europe, more disappointing German data is fuelling worries about the stalling of the euro zone’s biggest economy. German trade figures for May show a greater-than-expected fall in exports in May, of 1.1%; exports have contracted in three out of five months so far this year. Furthermore, imports showed a surprise fall of 3.4%, which is a huge estimates miss when the expectation was for a 0.5% month-on-month rise.

This disappointing trade data followed weak industrial output numbers released yesterday, as well as last week’s poor factory orders, retail sales and labour market data reports. Clearly Germany is experiencing a bout of weakness - what’s key for markets now is how long it will take for Germany to find its balance.

Earlier in Asia, the MSCI Asia Pacific Index slipped 0.1% while Tokyo’s Nikkei Average was down 0.3%. Hong Kong’s Hang Seng Index was down 0.1% while the Shanghai Composite Index was up just 0.1%. Indonesia’s benchmark Jakarta Composite Index rose 1.2% to a one-year high on speculation that market favourite Joko Widodo will win tomorrow’s presidential election.

Currency markets remain largely subdued with the euro broadly unchanged on the day against the US dollar at 1.3596. In commodities markets, gold climbed 0.3% to $1,320.40 per troy ounce, while Brent crude continued to weaken, down a further 0.2% at $110.00 as Libya prepares to boost exports by reopening two ports that have been closed for the past year.

Ishaq Siddiqi

ETX Capital, One Broadgate, London EC2M 2QS

www.etxcapital.co.uk

-------------------------------------------------------

#4 - 10H45

Noyer: ECB Actions Needed To Prevent 'Perverse Feedback Loop'

European Central Bank Governing Council member Christian Noyer warned on Tuesday that the Eurozone could face a "perverse feedback loop" in which low inflation, increasing real rates and a rising euro threaten the economic recovery.

Noyer, speaking at a conference in Paris, said that while low long-term interest rates have helped ease financing conditions, a rising euro has had the opposite effect.

"It's not clear whether the overall effect is positive," he said. "While nominal conditions are more accommodating in the euro area than in the US, real indicators point to a more restrictive stance."

Noyer added that "we may see a perverse feedback loop develop, with low inflation, increasing real rates, capital inflows and exchange rate appreciation mutually fuelling each other. He said that the "financial economy may be heading towards a bad equilibrium that would threaten the real economic recovery."

Noyer said that package of measures adopted by the ECB last month was a "strong response" to meet this threat. He said the Eurosystem was "actively preparing" to buy asset-based securities and was "ready to take any actions that may provide necessary should downside risks further materialise."

While the debt crisis was no longer an existential threat to the Eurozone, Noyer said that it had left the monetary policy transmission mechanism "severely impaired."

He said the percentage of viable small-business borrowers that were financially constrained was 25% in stressed Eurozone countries compared to only 1% in core countries.

On recent changes in the ECB's communications strategy, Noyer said that accounts of Governing Council meetings were necessary for markets to better understand the basis for council decisions.

He said it was too early to say exactly what the accounts would look like but they must be published in a form that does not inhibit Governing Council discussions.

"We need to preserve the collegiality of the Governing Council's deliberations, and the ability of each and every member to feely express and exchange views, or order to let them be influenced by the course of discussions." he said.

MNI Paris Bureau

MNI London Bureau

www.mni-news.com

-------------------------------------------------------

#3 - 10H30

UBS daily roundup - Today in less than 2 minutes

Paul Donovan daily briefing.

• Nothing interesting is happening today in the world of economics. UK industrial production data might attract attention, but we know the UK is doing well economically, and the data is for May. The UK BCC corporate sentiment was positive but not new news.

• We have Noyer and Linde of the ECB scheduled to speak, in the wake of an industrialist complaining about the Euro's level. There is nothing seriously wrong with the level of the Euro and nothing interesting is likely from the speakers.

• Lacker (hawk) and Kockherlakota (dove) of the Federal Reserve are due to speak, and there is the NFIB small business sentiment index, but none of this is likely

• The day is therefore pretty devoid of macroeconomic interest. Market participants should sit back, relax, and read a good book. One of mine, for instance.

www.ubs.com/investmentbank

-------------------------------------------------------

#2 - 9H45

Good Morning Finyear Readers!

European shares are trading lower this morning after Asia and the US followed suit overnight and closed lower on the day.

While the economic data calendar remains sparse focus will shift on the US earnings season with Alcoa reporting earnings today followed by Wells Fargo later in the week.

In Europe banks are taking centre stage today with reports that Commerzbank appears to be the next major European bank being fined by US authorities for alleged sanctions violations.

While not necessarily unexpected that more European banks are likely to be fined in the months ahead, harsh criticism is likely concerning the way the entire matter is being handled by US authorities.

Not only are many questioning if the size of the fines are appropriate but this entire matter is instilling the whole European banking sector with much unnecessary uncertainty.

Announcing the entire list of banks which will be fined plus the amount they will have to pay at the same time might be more appropriate and the more professional way to handle this matter.

Instead some might ask themselves if part of this is also done to get as much traction in the press as possible.

The other topic causing some uncertainty and weighing on markets are the strong US non-farm payroll data from last week which are causing renewed concerns that US rates might rise much earlier than expected.

Sentiment has shifted to neutral for now, with more profit-taking likely.

Markus Huber | Senior Sales-Trader/Senior Analyst

Peregrine & Black

www.peregrineblack.com

--------------------------------------------------------

#1 - 9H30

Les marchés attendus en légère hausse après une première séance difficile

Marchés Actions : Sur les marches actions, les principales places boursières ont clôturé la séance de lundi nettement dans le rouge. En effet, les investisseurs n’ont pas eu d’appétit pour le risque la veille du début de la saison des résultats trimestriels, alors qu’en Europe de nouvelles données laissent entrevoir un ralentissement de l’économie allemande. La contraction de la production industrielle en Allemagne a été une véritable surprise pour les opérateurs qui l’attendaient sur une note stable. A -1,8% en mai, la production industrielle outre-Rhin accuse sa plus forte baisse en plus de deux ans, alimentant ainsi les craintes sur la croissance en zone euro.

Ainsi, le DAX de la Bourse de Francfort a chuté de 1,03% à 9 906,07 points, notamment pénalisé par la Deutsche Boerse qui cède 2,89% à 55,02€ et le conglomérat œuvrant dans le secteur de l’énergie, RWE AG, qui dévisse de 2,91% à 31,23€. A Paris, le Cac 40 recule de 1,41% à 4 405,76 points, après avoir testé un support à 4 404 points en « intraday », ce qui constitue son plus bas depuis deux mois. Au total, 39 sociétés clôturent dans le rouge. Seul Renault sort du lot, en grappillant 0,1% à 70,64 €, après avoir révisé en hausse sa prévision de croissance pour 2014 dans une fourchette de 3% à 4%, contre 2% à 3% auparavant.

Pourtant, l’indice de Confiance des investisseurs Sentix qui établit des perspectives économiques sur les six prochains mois pour la zone euro est ressorti à la hausse à 10,1 points, contre 8,5 points le mois précédent. Les marchés européens ont navigué jusqu’à la mi-séance proches de l’équilibre, mais à l’ouverture de Wall Street, ils ont adopté une tendance nettement baissière.

Effectivement, après le férié de vendredi, les investisseurs des bourses de New York n’ont pas poussé les indices vers de nouveaux records. Au contraire, dans un volume d’échanges de 4,81 milliards de titres échangés, bien au-dessous de la moyenne de 5,8 milliards, les investisseurs ont préféré consolider avant la période de la publication des résultats trimestriels. Ainsi, l'indice Dow Jones a cédé 0,26% à 17 024,21 points, le S&P-500 abandonne 0,39% à 1 977,65 et le Nasdaq Composite lâche 0,77% à 4 451,53 points.

Aujourd’hui, les opérateurs porteront leur attention sur les indicateurs avancés du mois de juillet de l’OCDE. En Europe, on regardera Cybergun qui publiera les résultats annuels de son exercice décalé 2013-2014 et sur PSB Industries qui fera le point sur l’évolution de son chiffre d’affaires au premier semestre. Outre-Atlantique, ce sera l’aluminer Alcoa qui ouvrira le bal des annonces trimestrielles.

Forex : En ce début de semaine, la monnaie unique continue de consolider face au billet vert dans son range s’étalant des 1,3575$ aux 1,3610$. La paire s’échange en ce mardi matin autour des 1,3601$, peu marquée par la déception de l’indicateur allemand publié la veille. Le marché reste dans l'attente des minutes du FOMC alors que le dollar profite toujours des chiffres de l’emploi américain, largement supérieurs aux attentes des investisseurs, et lui permettant ainsi de gagner du terrain face aux diverses devises ce matin : EUR, GBP, ou encore JPY.

En effet, c’est aux alentours des 101,83 yens que s’échange ce matin l’USDJPY, renouant avec la hausse après une journée entière de baisse ce lundi, et ce, malgré les très bons chiffres de la Balance des paiements ce matin au Japon ; la paire s’échangeait à 102,09 hier à la même heure.

Pas de réelle tendance du côté de l’EURJPY qui évolue dans un range serré entre 138,42 et 138,50 yens, après avoir cassé la résistance des 138,60 yens, fixant donc 138 yens comme objectif à moyen terme.

On a pu observer un regain d’intérêt, hier, de la monnaie unique face à la livre britannique, avec une journée en légère hausse, la paire s’échangeant ce matin à 0,7936 contre 0.7920 hier à la même heure.

Face au billet vert, la paire s’échange ce matin aux encablures des 1,7130, restant proche des plus hauts historiques depuis 2008 à 1,7170 ; ces niveaux pourraient être de nouveau atteints aujourd’hui, les annonces britanniques étant attendues à la baisse par le consensus à 0,2% contre 0,4% précédemment.

A suivre donc aujourd’hui les chiffres de la production industrielle et manufacturière en Grande-Bretagne à 10h30, attendus en légère baisse.

Matières premières : Le Brent est toujours largement pénalisé par le retour sur le marché du pétrole libyen. Suite à la reprise de deux ports dans l’est du territoire occupés jusqu’à présent par les rebelles, le pays pourrait alors exporter de nouveau son pétrole ce qui augmenterait largement l’offre. Depuis plus d’un an ses exportations étaient limités, alors que le pays exportait 1,5 millions de barils journaliers auparavant. Le WTI entame sa huitième séance de baisse d’affilée après le relâchement des tensions en Iraq. Hier soir, la dernière cotation a été à 103,46 dollars. Cette nouvelle baisse se fait déjà ressentir sur les pays de l’essence en Europe. Alors que l’inflation est au plus bas les investisseurs sont dans les starting-blocks sur les matières premières pour se prémunir contre le risque d’inflation, hormis une reprise des tensions, ce serait la seule raison d’un nouvel attrait important vers le pétrole.

Sur le front des métaux précieux, l’or et l’argent sont stables ce mardi matin après cinq semaines consécutives de vive hausse. Ces derniers qui avaient jusqu’ici profité de la monotonie des marchés actions, vont devoir faire face à la saison des résultats d’entreprises qui débutent aujourd’hui. Cet accès de faiblesse reste néanmoins modéré ce matin puisque les onces d’or et d’argent continuent d’évoluer dans un range restreint : le métal jaune cote actuellement aux encablures des 1 318,90$ et retrace une partie des pertes enregistrées sur la séance d’hier. L’once d’argent de son côté affiche une volatilité faible et se négocie à 20,01$, conformément aux cotations de la veille également. En parallèle, le platine et le palladium confirment leur tendance à la hausse des trois dernières semaines. Le palladium s’est inscrit dans un véritable canal haussier et cote à présent sur les 866,04$. Le platine de son côté vaut 1 492,16$ ce mardi matin et reste bloquer entre les 1 490,00$ et les 1 495,00$ sur les premiers échanges. Bien que nous attendons aujourd’hui les balances commerciales en Allemagne et en France, aucun indicateur majeur susceptible d’amener un nouveau souffle aux métaux n’est publié outre-Atlantique.

Saxo Banque (France)

www.saxobanque.fr

-------------------------------------------------------

5 juillet 2014

La lettre économique de Philippe Crevel

Le coin des épargnants

Le CAC a repris le chemin de la hausse tout en restant en-dessous des 4 500 points en atteignant 4 469,72 points, vendredi 4 juillet, en progrès de 0,7 % sur une semaine. Depuis le 1er janvier, la progression est de 4 %. La bourse a été portée, cette semaine, par les bons résultats de l’économie américaine. Par ailleurs, quand le contexte conjoncturel s’améliore, les secteurs traditionnels comme l’automobile retrouvent des couleurs. Cela a été également le cas pour le luxe et pour les entreprises reliées à la construction. Le taux de l’OAT a été, cette semaine, de 1,73 quand le Bund à 10 ans a enregistré un taux de 1,29 %, l’un et l’autre en légère augmentation par rapport à la semaine dernière.

États-Unis fête l’indépendance dans un climat économique en demi-teinte

Les Etats-Unis ont pu fêter dignement le 4 juillet avec un taux de chômage à 6,1 %, soit son taux le plus bas depuis six ans. De son côté, le déficit public continue son reflux vers la ligne des 4 % du PIB. Il pourrait revenir à 3,5 % en 2015. Par ailleurs, la dette publique se stabilise tout en restant à un niveau historiquement haut, 108 % du PIB en 2014.

Le point positif en ce milieu d’année est donc l’emploi. Malgré le recul du PIB durant les trois premiers mois de l’année, le marché du travail n’a pas cessé de s’améliorer avec la création de 288 000 emplois au mois de juin et de 271 000 sur le dernier trimestre. En un an, 2,5 millions d’emplois ont été créés. En quatre ans, le chômage a reculé de 4 points. Il était de 10 % au mois d’octobre 2009. Il faut néanmoins souligner que le taux d’emploi a diminué depuis la crise de plus de 2 points. De ce fait, il est fort probable que le taux réel de chômage se situe, aujourd’hui, autour de 8 %. En effet, de nombreux Américains ont renoncé à chercher un emploi et sont sortis, depuis la crise financière, des statistiques officielles. Par ailleurs, l’amélioration sur les salaires tarde à se faire sentir. Le rythme de progression ne dépasse pas 2 % l’an.

L’évolution du patrimoine constitue un point en demi-teinte de l’économie américaine. En effet, à la fin du premier trimestre 2014, le patrimoine net des ménages était de 81 764 milliards de dollars, en hausse de 12 863 mds de dollars, soit 18,7 % depuis le point culminant du milieu de l’année 2007. Mais, en termes réels, la progression n’est plus que de 6,3 %, soit moins de 1 % par an. Par ailleurs, la valorisation du patrimoine est essentiellement liée aux actions. Cette évolution des patrimoines accentue la montée des inégalités. Un retournement des marchés financiers fragiliserait la croissance compte tenu de la disparition de l’effet d’enrichissement qui joue un rôle important aux Etats-Unis.

Au-delà de ces points en demi-teinte, le FMI, comme la grande majorité des experts, considère que la croissance américaine devrait s’accélérer dans les prochains mois. Néanmoins, compte tenu du sévère ralentissement du premier trimestre, la croissance sur l’ensemble de l’année pourrait être inférieure à 2 % contre 3 % espérée par la FED et la Maison Blanche. Et, pour 2015, le FMI prévoit un taux de 3 %. L’organisation internationale a assorti sa prévision de menaces non pas pour la croissance à court terme mais pour celle à moyen terme. En effet, le FMI suppose qu’avec le vieillissement de la population et la chute de la productivité, la croissance potentielle des Etats-Unis devrait se ralentir et être voisine de 2 %, soit une baisse d’un point par rapport à la croissance moyenne des années 1948-2007.

Le Royaume-Uni continue sur sa lancée

Le Royaume-Uni confirme résultats après résultats et indices après indices que la croissance est de retour. Les enquêtes (PMI, CBI) soulignent que l’activité du Royaume-Uni devrait rester soutenue dans les prochains mois. Elle est portée par le dynamisme des dépenses des ménages qui ont contribué à hauteur de 0,5 point à la croissance du PIB au premier trimestre. L’investissement qui demeurait, jusqu’à maintenant, le point noir de l’économie devrait progresser dans les prochaines semaines. Dans ces conditions, la croissance pourrait dépasser 3,4% cette année, soit la plus forte croissance enregistrée depuis 2007, croissance sans comparaison avec celle de la France qui devrait n’être que de 0,7 % en 2014.

Face à l’accélération de la croissance, la Banque d’Angleterre (BoE) devrait réorienter sa politique monétaire à la fin de l’année. La Livre Sterling pourrait donc continuer de s’apprécier avec néanmoins trois interrogations sur ce sujet :

• Le retour de l’inflation pourrait peser sur la valeur de la monnaie ;

• La persistance d’un déficit commercial important pourrait également à terme conduire à une dépréciation ;

• Les incertitudes politiques de l’Ecosse et la sortie du Royaume-Uni de l’Union européenne pourraient fragiliser l’économie et la monnaie.

L’immobilier constitue également une menace pour l’économie britannique. Si les prix de l’immobilier n’ont pas encore atteint les niveaux d’avant la crise, ils connaissent une forte hausse. Sur 18 mois, la progression est de 16 % en nominal. L’évolution des prix génère une forte augmentation de l’endettement des ménages. Endettement composé à près de 80 % de prêts hypothécaires qui représentent plus de 140 % du revenu disponible brut des ménages au premier 2014. Il y a un risque de bulle qui en cas d’éclatement pourrait provoquer de nouveaux soubresauts financiers.

C’est bien connu, l’Allemagne gagne toujours

La croissance de l’Allemagne a atteint 0,8 % au premier trimestre. Le taux de chômage s’élève à 6,6 % au mois de juin, soit son niveau le plus bas depuis la réunification. Certes, pour le deuxième trimestre, un ralentissement de la croissance est attendu en raison d’une moindre progression des exportations. Le ralentissement des pays émergents et l’atonie française pèsent sur les ventes allemandes. En revanche, la consommation commence à prendre le relais. Elle a progressé, au premier trimestre, de 0,7 %.

La demande intérieure est portée par le plein emploi, par l’arrivée de nombreux immigrés et par le retour sur le marché de l’emploi d’un nombre croissant de personnes. Par ailleurs, les salaires recommencent à augmenter. En moyenne, les négociations salariales se sont traduites par une hausse des rémunérations d’environ 3 %. Dans ces conditions, le revenu disponible réel des ménages devrait augmenter de près de 2 % en 2014. La loi sur le salaire minimum même si son entrée en vigueur est étalée dans le temps devrait accentuer ce mouvement.

France, à la recherche d’une trajectoire budgétaire et économique

La France est censée, en 2015, obtenir un déficit de 3 % du PIB. Or, nul n’imagine qu’après avoir enregistré un déficit public de 4,3 % du PIB en 2013 et avec une croissance faible voire très faible que la France puisse être à l’heure à son rendez-vous. Pour 2014, le déficit devrait être à 3,9 %. La moindre croissance devrait provoquer une dérive de 3 à 4 milliards d’euros du déficit, or dans le même temps, Manuel Valls a annoncé un plan de réduction de l’impôt sur le revenu de 5 milliards d’euros. Il est, de ce fait, de plus en plus difficile d’avoir une vision claire des finances publiques en raison de la multiplication des mesures annoncées. La Commission européenne considère dans ces conditions que le déficit serait au mieux de 3,5 % en 2015. Elle n’a pas encore intégré les mesures d’allègement de l’impôt sur le revenu dans son appréciation de la trajectoire suivi par le Gouvernement en matière de réduction des déficits publics.

Malgré les tergiversations budgétaires, il n’en demeure pas moins que le plan de 50 milliards d’euros freinera l’activité économique en 2014. La France est en décalage par rapport à ses partenaires car elle s’est engagée après eux dans l’assainissement de ses comptes publics. Pour parvenir à un déficit inférieur à 3 % du PIB, deux années de faible croissance voire de croissance nulle sont probables. François Hollande compte sur une reprise forte chez nos partenaires pour atténuer l’effet récessif de la rigueur relative de sa politique.

Les paradoxes russes

La croissance de la Russie pourrait être négative en 2014 ; le recul du PIB pourrait atteindre 1 %. La crise ukrainienne et le ralentissement de la demande des pays émergents et des pays européens en produits énergétiques pèsent sur l’activité du pays. La demande intérieure est également freinée par la hausse des taux d’intérêt. La Russie doit faire face tout à la fois à des défis conjoncturels mais aussi à des problèmes structurels qui perdurent. Les problèmes conjoncturels sont liés, en premier lieu, à la crise en Ukraine. Celle-ci a provoqué une sortie massive de capitaux qui contribue à accélérer la dépréciation du rouble. Selon la Banque centrale de Russie (CBR) et de l’Institute of International Finance (IIF), les sorties nettes de capitaux se sont élevées à 51 milliards de dollars au premier trimestre 2014 contre une moyenne de 16 milliards de dollars en moyenne auparavant. Les entrées de capitaux non-résidents ont été divisées par trois. Les flux d’investissements directs d’origine étrangère ont baissé de moitié par rapport à la même période de l’année précédente et les entrées d’investissements de portefeuille se sont transformées en sorties nettes. Le Ministère de l’Économie estime que les sorties de capitaux devraient se ralentir dans les prochains mois. Sur l’année, elles devraient néanmoins atteindre 100 milliards d’euros soit 5 % du PIB.

La dépréciation du rouble et les goulets d’étranglement de l’économie russe provoquent une augmentation des prix qui atteint plus de 7 % contre 5 % espéré. Les autorités monétaires russes ont été contraintes de relever leurs taux d’intérêt avec comme conséquence une réduction du crédit.

Les problèmes structurels de la Russie entravent également la croissance. Le vieillissement de la population avec une population active en déclin constitue un indéniable frein pour la croissance. Le plein emploi provoque des tensions à la hausse sur les salaires. Le sous-investissement fragilise l’outil économique russe dont le taux d’utilisation est très élevé. L’investissement a été durement touché. Avec la crise ukrainienne, L’investissement fixe a diminué de 4 % en base annuelle au cours des cinq premiers mois de 2014. L’augmentation du coût de l’endettement et la raréfaction des capitaux étrangers accentuent la tendance baissière.