Principaux point clés qui ont marqué ce 1er trimestre en France :

• Le segment du late stage subit un très fort recul, avec un nombre de méga-tours de table en net repli (-52% d’opérations supérieures à 50 M€ par rapport au T1 2022).

La tendance est similaire en Europe.

Sur le 1er trimestre, les opérations à plus de 100 M€ ont été réalisées par :

o Amolyt Pharma, société de biotechnologie soutenue par Sofinnova qui voit l’entrée d’un fonds

américain de Boston (Tekla Capital) et canadien (CTI Life Sciences).

o Pasqal dans le quantique, avec le soutien de Bpifrance, Quantonation, Daphni, le fonds Singapourien Temasek et l’EIC.

o Ledger, leader dans la cryptomonnaie physique, qui réalise une extension de sa Série C pour un montant de 100 M€ (portant l’opération à plus de 450 M€ levés) auprès d’investisseurs américains soutenus par les historiques, tout en maintenant sa valorisation à 1,3 Md€.

Les opérations à plus de 50 M€ concernent :

o Exotrail, figure montante de la DeepTech française développant des moteurs à destination du spatial, qui boucle une série B à 54 M€ grâce au soutien de Bpifrance, Eurazeo, CELDA (Caisse d’Epargne) et ses investisseurs historiques.

o Alira Health, société de conseil, de recherche clinique et de technologie dans les soins de santé, finalise sa troisième levée de fonds à près de 58 M$ auprès de Creadev après deux levées de 35 et 40 M$ réalisées respectivement en 2021 et 2022.

• Les opérations plus petites mais en growth, sur des tickets de 15 à 50 M€ ralentissent aussi, mais restent dynamiques, avec une quarantaine d’opérations. La DeepTech y est bien représentée avec des opérations comme celles réalisées par Lithium de France, DataDome, Greenwaves Technology, ou encore AlgoTherapeutix.

• Le segment de l’early stage affiche une belle résilience, avec un financement qui adresse un plus large panel (+18% de deals par rapport au T1 2022 en France pour des tickets inférieurs à 1 M€), reflétant l’attrait de jeunes pousses françaises.

• Nous notons toutefois que plusieurs secteurs historiques sont frappés par une diminution drastique des montants alloués, à l’instar de la FinTech et du software (-83% et -86% par rapport au T1 2022).

• La DeepTech tire encore une fois son épingle du jeu et ne semble pas heurtée par une tendance baissière.

En effet, elle capitalise en France près de 700 M€, soit près de 30% des montants totaux levés, avec des

opérations réalisées notamment par Pili (biotechnologies & matériaux), Bulane (hydrogène), HySiLabs (hydrogène), Qarnot (HPC* et énergie), Pasqal (Quantique), DataDome (Analytics), Ledger (crypto).

L’Intelligence Artificielle (IA), en particulier dite générative, profite de l’appel d’air généré par Open AI avec son chatbot ChatGPT. Sur le 1er trimestre, les levées de fonds en France concernant des projets d’IA représentent près de 250 M€ pour 21 opérations.

• Le secteur de l’énergie, qui a fait son apparition dans les tops secteurs en fin d’année dernière, détrône aujourd’hui les secteurs historiques, en captant près de 20% des montants levés totaux (7% au T1 2022). Le nombre d’opérations recensé a été multiplié par 2 comparativement au premier trimestre 2022, suivant plusieurs segments : le transport (124 M€), l’hydrogène (67 M€), l’efficacité énergétique (24 M€) ou encore la décarbonation/économie circulaire (30 M€). Ce secteur est par ailleurs soutenu par des dispositifs de financement publics massifs, avec notamment le NZI (Net Zero Initiative) en Europe, qui fait écho à un très vaste plan de soutien aux Etats-Unis (IRA, l’Inflation Reduction Act), dont l’effet de siphon auprès des startups de ce secteur (et plus largement des CleanTech) peut être craint.

• Les entreprises à impact réussissent une belle performance auprès des investisseurs. Celles qui mettent en avant une communication autour de la réponse à certains objectifs de développement durable (ODD) parviennent à lever près de 400 M€ pour 30 opérations en France lors du 1er trimestre 2023.

• Parmi les faits marquants, nous notons que l’écosystème a été secoué par la faillite de Silicon Valley Bank, le banquier de référence de nombreuses start-ups aux Etats-Unis, qui n’a pas vraiment d’équivalent en Europe. SVB jouait un rôle très actif dans le domaine du financement bancaire, permettant souvent un effet de levier significatif pour les start-ups. Cet événement devrait également concourir au ralentissement de l’activité d’investissement aux Etats-Unis dans les prochains mois, avec un impact a priori limité en Europe à court et moyen termes.

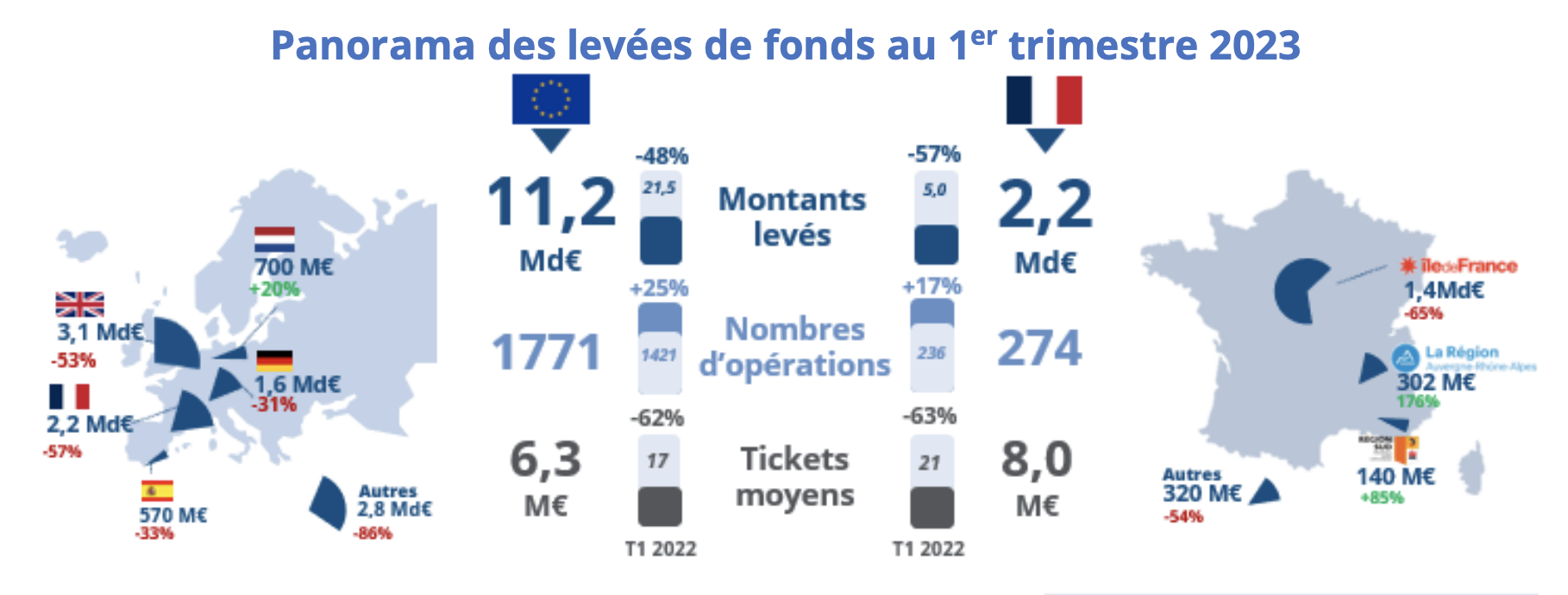

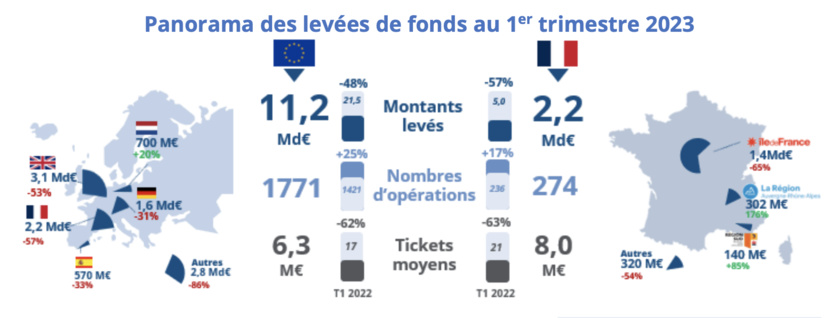

« Après deux années de surchauffe suivies d’une accalmie amorcée au deuxième semestre 2022, le contexte macro-économique continue à perturber la

dynamique des levées de fonds en ce début d’année. S’il est trop tôt pour conclure que le reflux des investissements en capital-risque va s’installer durablement, force est de constater que le marché se régule et que l’attentisme est de rigueur. Le recul des tours de table à plus de 100 M€ explique l’essentiel de la contraction et se caractérise par la disparition de fonds étrangers qui étaient très actifs sur ce segment et qui cherchent à sous-pondérer leur allocation au capital-risque. Il est rassurant de constater que l’investissement en early stage reste attractif, avec une dynamique de création soutenue et encourageante confirmée sur le premier trimestre 2023. 2023 s’annonce complexe, avec d’une part le souhait des investisseurs de financer des projets dont le business model est proche de l’équilibre, et d’autre part le refus de nombre d’entrepreneurs de réaliser des « down round ».

Dans ce contexte, la DeepTech devrait parvenir à tirer son épingle du jeu, ainsi que les projets à impact. »

Patricia BRAUN Présidente - Associée In Extenso Innovation Croissance

« Les levées de fonds en France et en Europe continuent leur baisse au premier trimestre, se rapprochant des montants d'avant la bulle technologique des dernières années. Toutefois, le secteur de l'amorçage DeepTech bénéficie d'un soutien actif des investisseurs publics et privés pour soutenir les start-ups du domaine quantique. Il reste à voir si ce même soutien sera accordé aux secteurs tout aussi stratégiques de l'IA, qui connaît un bouleversement avec l'adoption sans précédent de ChatGPT, ainsi que des ClimateTech. Sur le « late stage », les investisseurs américains, qui avaient permis de nombreuses méga levées, se sont largement retirés du marché européen. Cela signifie que l'Europe doit désormais compter sur ses propres moyens pour faire émerger des leaders mondiaux. Le fonds de fonds « European Tech Champions Initiative » lancé par la BEI et plusieurs pays européens et destiné à faire émerger des fonds « growth » de plus d’1 Md€ arrive à point nommé pour combler ce vide. »

Nicolas LANDRIN Executive Director, Center for Entrepreneurship & Innovation ESSEC Business School

À propos d’In Extenso Innovation Croissance

In Extenso Innovation Croissance conseille les organisations innovantes sur les grands défis de demain en apportant aux

entreprises et aux acteurs publics la vision stratégique d’un partenaire capable de proposer et mettre en œuvre des

recommandations scientifique, technique, stratégique, financière et fiscale en matière d’innovation durable.

Avec près de 100 consultants maitrisant les enjeux entrepreneuriaux et sectoriels de leurs clients, In Extenso Innovation

Croissance bénéficie d’un maillage territorial fort, grâce à 7 implantations en région, assurant à la fois réactivité &

connaissance parfaite des écosystèmes et réseaux de décideurs.

In Extenso Innovation Croissance est référencé dans la catégorie Excellent des classements Leaders League "Energie &

Environnement - Responsabilité sociétale des entreprises", "Partenaires de la Direction Financière – Financement de

l’innovation (R&D, CIR)" et "Innovation, Technologies & Télécoms - Stratégie & management de l’innovation".

In Extenso Innovation Croissance, filiale du groupe In Extenso certifié Great Place To Work, a obtenu le label Positive

Workplace.

À propos de l’ESSEC Business School

L’ESSEC, fondée en 1907, est un acteur majeur de l’enseignement de la gestion sur la scène mondiale qui détient la « Triple

couronne » en ayant les accréditations EQUIS, AACSB et AMBA. Avec 7 200 étudiants en formation initiale, une large gamme

de programmes en management, des partenariats avec les plus grandes universités dans le monde, un réseau de 65 000

diplômés, un corps professoral composé de 143 professeurs permanents en France et à Singapour dont 19 professeurs

émérites, reconnus pour la qualité et l’influence de leurs recherches, l’ESSEC perpétue une tradition d’excellence académique

et cultive un esprit d’ouverture au service des activités économiques, sociales et de l’innovation. En 2005, l’ESSEC a ouvert un

campus en Asie, l’ESSEC Asia-Pacific, stratégiquement situé à Singapour. Ce campus représente pour l’ESSEC l’opportunité de

participer à la croissance de l’Asie et d’apporter son expertise dans cette région en pleine expansion. En 2016, l’ESSEC a ouvert

un nouveau campus ESSEC Afrique à Rabat, au Maroc. L'expansion internationale de l'ESSEC permet à ses étudiants et

professeurs d'étudier et comprendre les forces économiques en présence dans les différentes régions du monde.

• Le segment du late stage subit un très fort recul, avec un nombre de méga-tours de table en net repli (-52% d’opérations supérieures à 50 M€ par rapport au T1 2022).

La tendance est similaire en Europe.

Sur le 1er trimestre, les opérations à plus de 100 M€ ont été réalisées par :

o Amolyt Pharma, société de biotechnologie soutenue par Sofinnova qui voit l’entrée d’un fonds

américain de Boston (Tekla Capital) et canadien (CTI Life Sciences).

o Pasqal dans le quantique, avec le soutien de Bpifrance, Quantonation, Daphni, le fonds Singapourien Temasek et l’EIC.

o Ledger, leader dans la cryptomonnaie physique, qui réalise une extension de sa Série C pour un montant de 100 M€ (portant l’opération à plus de 450 M€ levés) auprès d’investisseurs américains soutenus par les historiques, tout en maintenant sa valorisation à 1,3 Md€.

Les opérations à plus de 50 M€ concernent :

o Exotrail, figure montante de la DeepTech française développant des moteurs à destination du spatial, qui boucle une série B à 54 M€ grâce au soutien de Bpifrance, Eurazeo, CELDA (Caisse d’Epargne) et ses investisseurs historiques.

o Alira Health, société de conseil, de recherche clinique et de technologie dans les soins de santé, finalise sa troisième levée de fonds à près de 58 M$ auprès de Creadev après deux levées de 35 et 40 M$ réalisées respectivement en 2021 et 2022.

• Les opérations plus petites mais en growth, sur des tickets de 15 à 50 M€ ralentissent aussi, mais restent dynamiques, avec une quarantaine d’opérations. La DeepTech y est bien représentée avec des opérations comme celles réalisées par Lithium de France, DataDome, Greenwaves Technology, ou encore AlgoTherapeutix.

• Le segment de l’early stage affiche une belle résilience, avec un financement qui adresse un plus large panel (+18% de deals par rapport au T1 2022 en France pour des tickets inférieurs à 1 M€), reflétant l’attrait de jeunes pousses françaises.

• Nous notons toutefois que plusieurs secteurs historiques sont frappés par une diminution drastique des montants alloués, à l’instar de la FinTech et du software (-83% et -86% par rapport au T1 2022).

• La DeepTech tire encore une fois son épingle du jeu et ne semble pas heurtée par une tendance baissière.

En effet, elle capitalise en France près de 700 M€, soit près de 30% des montants totaux levés, avec des

opérations réalisées notamment par Pili (biotechnologies & matériaux), Bulane (hydrogène), HySiLabs (hydrogène), Qarnot (HPC* et énergie), Pasqal (Quantique), DataDome (Analytics), Ledger (crypto).

L’Intelligence Artificielle (IA), en particulier dite générative, profite de l’appel d’air généré par Open AI avec son chatbot ChatGPT. Sur le 1er trimestre, les levées de fonds en France concernant des projets d’IA représentent près de 250 M€ pour 21 opérations.

• Le secteur de l’énergie, qui a fait son apparition dans les tops secteurs en fin d’année dernière, détrône aujourd’hui les secteurs historiques, en captant près de 20% des montants levés totaux (7% au T1 2022). Le nombre d’opérations recensé a été multiplié par 2 comparativement au premier trimestre 2022, suivant plusieurs segments : le transport (124 M€), l’hydrogène (67 M€), l’efficacité énergétique (24 M€) ou encore la décarbonation/économie circulaire (30 M€). Ce secteur est par ailleurs soutenu par des dispositifs de financement publics massifs, avec notamment le NZI (Net Zero Initiative) en Europe, qui fait écho à un très vaste plan de soutien aux Etats-Unis (IRA, l’Inflation Reduction Act), dont l’effet de siphon auprès des startups de ce secteur (et plus largement des CleanTech) peut être craint.

• Les entreprises à impact réussissent une belle performance auprès des investisseurs. Celles qui mettent en avant une communication autour de la réponse à certains objectifs de développement durable (ODD) parviennent à lever près de 400 M€ pour 30 opérations en France lors du 1er trimestre 2023.

• Parmi les faits marquants, nous notons que l’écosystème a été secoué par la faillite de Silicon Valley Bank, le banquier de référence de nombreuses start-ups aux Etats-Unis, qui n’a pas vraiment d’équivalent en Europe. SVB jouait un rôle très actif dans le domaine du financement bancaire, permettant souvent un effet de levier significatif pour les start-ups. Cet événement devrait également concourir au ralentissement de l’activité d’investissement aux Etats-Unis dans les prochains mois, avec un impact a priori limité en Europe à court et moyen termes.

« Après deux années de surchauffe suivies d’une accalmie amorcée au deuxième semestre 2022, le contexte macro-économique continue à perturber la

dynamique des levées de fonds en ce début d’année. S’il est trop tôt pour conclure que le reflux des investissements en capital-risque va s’installer durablement, force est de constater que le marché se régule et que l’attentisme est de rigueur. Le recul des tours de table à plus de 100 M€ explique l’essentiel de la contraction et se caractérise par la disparition de fonds étrangers qui étaient très actifs sur ce segment et qui cherchent à sous-pondérer leur allocation au capital-risque. Il est rassurant de constater que l’investissement en early stage reste attractif, avec une dynamique de création soutenue et encourageante confirmée sur le premier trimestre 2023. 2023 s’annonce complexe, avec d’une part le souhait des investisseurs de financer des projets dont le business model est proche de l’équilibre, et d’autre part le refus de nombre d’entrepreneurs de réaliser des « down round ».

Dans ce contexte, la DeepTech devrait parvenir à tirer son épingle du jeu, ainsi que les projets à impact. »

Patricia BRAUN Présidente - Associée In Extenso Innovation Croissance

« Les levées de fonds en France et en Europe continuent leur baisse au premier trimestre, se rapprochant des montants d'avant la bulle technologique des dernières années. Toutefois, le secteur de l'amorçage DeepTech bénéficie d'un soutien actif des investisseurs publics et privés pour soutenir les start-ups du domaine quantique. Il reste à voir si ce même soutien sera accordé aux secteurs tout aussi stratégiques de l'IA, qui connaît un bouleversement avec l'adoption sans précédent de ChatGPT, ainsi que des ClimateTech. Sur le « late stage », les investisseurs américains, qui avaient permis de nombreuses méga levées, se sont largement retirés du marché européen. Cela signifie que l'Europe doit désormais compter sur ses propres moyens pour faire émerger des leaders mondiaux. Le fonds de fonds « European Tech Champions Initiative » lancé par la BEI et plusieurs pays européens et destiné à faire émerger des fonds « growth » de plus d’1 Md€ arrive à point nommé pour combler ce vide. »

Nicolas LANDRIN Executive Director, Center for Entrepreneurship & Innovation ESSEC Business School

À propos d’In Extenso Innovation Croissance

In Extenso Innovation Croissance conseille les organisations innovantes sur les grands défis de demain en apportant aux

entreprises et aux acteurs publics la vision stratégique d’un partenaire capable de proposer et mettre en œuvre des

recommandations scientifique, technique, stratégique, financière et fiscale en matière d’innovation durable.

Avec près de 100 consultants maitrisant les enjeux entrepreneuriaux et sectoriels de leurs clients, In Extenso Innovation

Croissance bénéficie d’un maillage territorial fort, grâce à 7 implantations en région, assurant à la fois réactivité &

connaissance parfaite des écosystèmes et réseaux de décideurs.

In Extenso Innovation Croissance est référencé dans la catégorie Excellent des classements Leaders League "Energie &

Environnement - Responsabilité sociétale des entreprises", "Partenaires de la Direction Financière – Financement de

l’innovation (R&D, CIR)" et "Innovation, Technologies & Télécoms - Stratégie & management de l’innovation".

In Extenso Innovation Croissance, filiale du groupe In Extenso certifié Great Place To Work, a obtenu le label Positive

Workplace.

À propos de l’ESSEC Business School

L’ESSEC, fondée en 1907, est un acteur majeur de l’enseignement de la gestion sur la scène mondiale qui détient la « Triple

couronne » en ayant les accréditations EQUIS, AACSB et AMBA. Avec 7 200 étudiants en formation initiale, une large gamme

de programmes en management, des partenariats avec les plus grandes universités dans le monde, un réseau de 65 000

diplômés, un corps professoral composé de 143 professeurs permanents en France et à Singapour dont 19 professeurs

émérites, reconnus pour la qualité et l’influence de leurs recherches, l’ESSEC perpétue une tradition d’excellence académique

et cultive un esprit d’ouverture au service des activités économiques, sociales et de l’innovation. En 2005, l’ESSEC a ouvert un

campus en Asie, l’ESSEC Asia-Pacific, stratégiquement situé à Singapour. Ce campus représente pour l’ESSEC l’opportunité de

participer à la croissance de l’Asie et d’apporter son expertise dans cette région en pleine expansion. En 2016, l’ESSEC a ouvert

un nouveau campus ESSEC Afrique à Rabat, au Maroc. L'expansion internationale de l'ESSEC permet à ses étudiants et

professeurs d'étudier et comprendre les forces économiques en présence dans les différentes régions du monde.

-----------------------------------------------------------------------

Disclaimer: The text above is an advertising that was not written by Finyear.com.

The issuer is solely responsible for the content of this announcement.

Avertissement : Le texte ci-dessus est une publicité qui n'a pas été rédigé par Finyear.com.

L'émetteur est seul responsable du contenu de cette annonce.

-------------------------------------------------------------------------

Les avis financiers et/ou économiques présentés par les contributeurs de Finyear.com (experts, avocats, observateurs, bloggers, etc...) sont les leurs et peuvent évoluer sans qu’il soit nécessaire de faire une mise à jour des contenus. Les articles présentés ne constituent en rien une invitation à réaliser un quelconque investissement.

The financial and/or economic opinions presented by Finyear.com contributors (experts, lawyers, observers, bloggers, etc.) are their own and may change without the need to update the content. The articles presented do not constitute an invitation to make any investment.

Disclaimer: The text above is an advertising that was not written by Finyear.com.

The issuer is solely responsible for the content of this announcement.

Avertissement : Le texte ci-dessus est une publicité qui n'a pas été rédigé par Finyear.com.

L'émetteur est seul responsable du contenu de cette annonce.

-------------------------------------------------------------------------

Les avis financiers et/ou économiques présentés par les contributeurs de Finyear.com (experts, avocats, observateurs, bloggers, etc...) sont les leurs et peuvent évoluer sans qu’il soit nécessaire de faire une mise à jour des contenus. Les articles présentés ne constituent en rien une invitation à réaliser un quelconque investissement.

The financial and/or economic opinions presented by Finyear.com contributors (experts, lawyers, observers, bloggers, etc.) are their own and may change without the need to update the content. The articles presented do not constitute an invitation to make any investment.