Du point de vue macroéconomique aux US, la semaine a été très pauvre en statistique etplutôt rythmée par des discours des différents banquiers centraux. En effet, suite au FOMC début novembre, le marché a trop rapidement basculé dans un mode de détente monétaire, notamment au niveau des taux longs, ce qui n’a pas plu aux différents membres de la Fed qui ont musclé leurs discours. Cette semaine, on va avoir des données sur l’inflation.

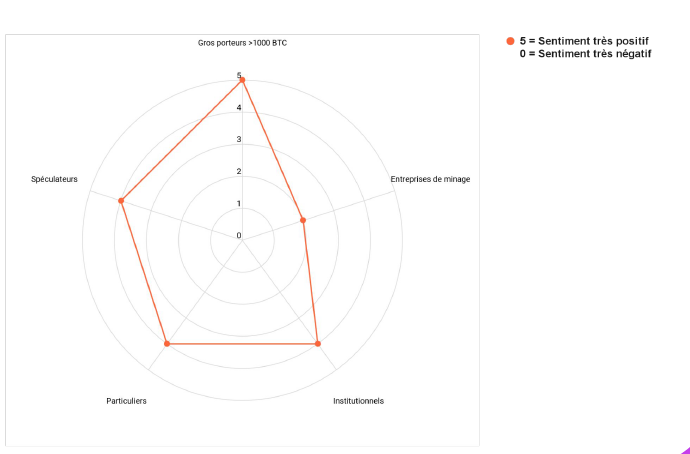

Sur le positionnement des 5 grandes catégories d’investisseurs que nous suivons, les indicateurs restent plutôt très positifs à l’exception des entreprises de minage qui profitent de la solidité actuelle du marché pour vendre une partie de leur stock. De leur côté, les spéculateurs restent avec un positionnement acheteur marqué, ce qui commence à être un facteur de risque en cas de correction soudaine.

C’est du côté des investisseurs institutionnels que les mouvements les plus notables sont à noter ces dernières semaines, ce qui est positif sur le moyen terme.

Les indicateurs restent globalement très positifs :

● Les gros porteurs (+1 000 BTC) ont continué à accumuler phénoménale du BTC sur la semaine (+132 000 BTC) avec un nombre d’adresses en légère baisse.

● Les entreprises de minage ont continué à profiter de la hausse pour vendre une partie de leur stock (-1 000 BTC) de BTC sur la

semaine.

● Les particuliers maintiennent leur “moral” élevé avec un indicateur de sentiment en hausse légère à 69%.

● Les institutionnels ont continué à accumuler avec une hausse des BTC détenus (+3 000 BTC) et un discount qui se

réduit encore à -8%.

● Les spéculateurs continuent d’avoir un positionnement acheteur avec des funding fees qui restent très élevées. L’open Interest reste élevé, ce qui pourrait fragiliser le marché en cas de correction.

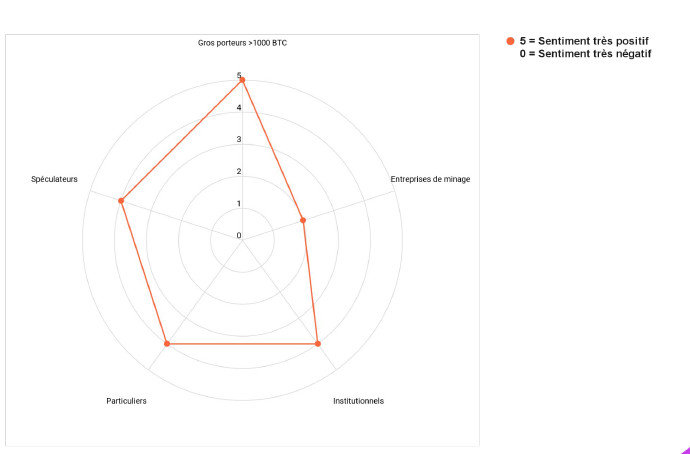

Sur le positionnement des 5 grandes catégories d’investisseurs que nous suivons, les indicateurs restent plutôt très positifs à l’exception des entreprises de minage qui profitent de la solidité actuelle du marché pour vendre une partie de leur stock. De leur côté, les spéculateurs restent avec un positionnement acheteur marqué, ce qui commence à être un facteur de risque en cas de correction soudaine.

C’est du côté des investisseurs institutionnels que les mouvements les plus notables sont à noter ces dernières semaines, ce qui est positif sur le moyen terme.

Les indicateurs restent globalement très positifs :

● Les gros porteurs (+1 000 BTC) ont continué à accumuler phénoménale du BTC sur la semaine (+132 000 BTC) avec un nombre d’adresses en légère baisse.

● Les entreprises de minage ont continué à profiter de la hausse pour vendre une partie de leur stock (-1 000 BTC) de BTC sur la

semaine.

● Les particuliers maintiennent leur “moral” élevé avec un indicateur de sentiment en hausse légère à 69%.

● Les institutionnels ont continué à accumuler avec une hausse des BTC détenus (+3 000 BTC) et un discount qui se

réduit encore à -8%.

● Les spéculateurs continuent d’avoir un positionnement acheteur avec des funding fees qui restent très élevées. L’open Interest reste élevé, ce qui pourrait fragiliser le marché en cas de correction.

Un discount qui a fondu comme neige au soleil pour les institutionnels

Le Grayscale BTC fund était jusqu’à présent le principal véhicule d’investissement utilisé par les premiers investisseurs institutionnels aux US. Avec un peu plus de 600,000 BTC détenus par le GBTC, ce fond a une importance particulière de par sa

taille.

Son fonctionnement est un peu particulier car il s’agit d’un fond fermé qui ne permet pas des créations ou des destructions de parts “instantanément” mais avec un phénomène de lissage lent. Cela a pour implication que lorsque le marché est particulièrement acheteur, les parts de ce fonds s’échangent avec un premium par rapport à sa juste valeur. Inversement en cas d’un flux vendeur prononcé, les parts s’échangent avec un fort discount.

On a vu ce discount descendre à presque -50% lors à la fin de l’année 2022 avant d’entamer une remontée spectaculaire depuis. Il est revenu à -8% suite à la forte remontée des cours et les spéculations de conversion de ce fond en un ETF spot. Or si des ETFs spot deviennent accepté par la SEC, il paraît évident que le GBTC obtiendra un tel label, permettant une liquidité accrue.

taille.

Son fonctionnement est un peu particulier car il s’agit d’un fond fermé qui ne permet pas des créations ou des destructions de parts “instantanément” mais avec un phénomène de lissage lent. Cela a pour implication que lorsque le marché est particulièrement acheteur, les parts de ce fonds s’échangent avec un premium par rapport à sa juste valeur. Inversement en cas d’un flux vendeur prononcé, les parts s’échangent avec un fort discount.

On a vu ce discount descendre à presque -50% lors à la fin de l’année 2022 avant d’entamer une remontée spectaculaire depuis. Il est revenu à -8% suite à la forte remontée des cours et les spéculations de conversion de ce fond en un ETF spot. Or si des ETFs spot deviennent accepté par la SEC, il paraît évident que le GBTC obtiendra un tel label, permettant une liquidité accrue.

Les spéculateurs sont positionnés à la hausse

Cette catégorie d’investisseurs est l’une des plus plus volatiles de par l’utilisation du levier qui les caractérise. Ils interviennent principalement au travers de futures, de margin trading ou d’options qui permettent des gains augmentés lorsque les prix vont dans le sens du positionnement de ces investisseurs car ils déposent moins de capital.

La contrepartie de ce levier a pour implication des règles de gestion de collatéral afin d’assurer aux plateformes où ces instruments sont négociables que les fonds disponibles sur les comptes de ces investisseurs puissent couvrir les pertes

éventuelles si les cours s’orientent dans le mauvais sens. C’est ce qui explique les liquidations régulières lorsque les plateformes forcent la réduction des exposition quand les fonds de ces clients ne sont plus assez élevés.

On constate que l’Open interest est proche de niveaux qui historiquement ont conduit à des liquidations. Cela ne veut pas dire que ça va nécessairement arriver rapidement, juste qu’on est rentré dans une phase de fragilité du marché. Une utilisation de stop peut être judicieuse à ce stade du marché.

La contrepartie de ce levier a pour implication des règles de gestion de collatéral afin d’assurer aux plateformes où ces instruments sont négociables que les fonds disponibles sur les comptes de ces investisseurs puissent couvrir les pertes

éventuelles si les cours s’orientent dans le mauvais sens. C’est ce qui explique les liquidations régulières lorsque les plateformes forcent la réduction des exposition quand les fonds de ces clients ne sont plus assez élevés.

On constate que l’Open interest est proche de niveaux qui historiquement ont conduit à des liquidations. Cela ne veut pas dire que ça va nécessairement arriver rapidement, juste qu’on est rentré dans une phase de fragilité du marché. Une utilisation de stop peut être judicieuse à ce stade du marché.

Nos catégories d’investisseurs

• GROS PORTEURS

Ce sont les portefeuilles dont la balance est supérieure à 1 000 bitcoins. Ces acteurs sont généralement plus avertis que la moyenne et, du fait de leur taille, ont un impact important sur les prix. Faisant preuve d'une vision plus long terme de leurs investissements, ils représentent environ 40% du marché total.

• ENTREPRISES DE MINAGE

Ces acteurs sécurisent le protocole Bitcoin et sont à l'origine de la création monétaire. Ils possèdent environ 10% du stock des bitcoins en circulation et sont des vendeurs naturels pour financer leur fonctionnement. Ils ne vendent pas de manière linéaire et ont une approche d’investisseur averti.

• INSTITUTIONNELS

Il s’agit des acteurs de la finance traditionnelle qui s’exposent à cette nouvelle classe d’actifs dans un souci de diversification. Ils se concentrent sur quelques produits d'investissement comme le fonds Grayscale (GBTC), les ETFs ou les contrats à terme sur le

CME.

• SPÉCULATEURS

Ces investisseurs utilisent les contrats à terme ou les options sur Bitcoin proposées par les plateformes cryptos. Des niveaux de funding sont attachés à ces instruments. Lorsqu'ils deviennent trop extrêmes, ils traduisent un déséquilibre important entre acheteurs et vendeurs.

• PARTICULIERS

Ils interviennent aussi bien sur le marché spot que sur les marchés dérivés. L'indicateur Fear & Greed permet de jauger le sentiment général des particuliers, de la peur à l'euphorie. Un excès dans un sens ou un autre est le signe d'un marché qui

pourrait se retourner.

Ce sont les portefeuilles dont la balance est supérieure à 1 000 bitcoins. Ces acteurs sont généralement plus avertis que la moyenne et, du fait de leur taille, ont un impact important sur les prix. Faisant preuve d'une vision plus long terme de leurs investissements, ils représentent environ 40% du marché total.

• ENTREPRISES DE MINAGE

Ces acteurs sécurisent le protocole Bitcoin et sont à l'origine de la création monétaire. Ils possèdent environ 10% du stock des bitcoins en circulation et sont des vendeurs naturels pour financer leur fonctionnement. Ils ne vendent pas de manière linéaire et ont une approche d’investisseur averti.

• INSTITUTIONNELS

Il s’agit des acteurs de la finance traditionnelle qui s’exposent à cette nouvelle classe d’actifs dans un souci de diversification. Ils se concentrent sur quelques produits d'investissement comme le fonds Grayscale (GBTC), les ETFs ou les contrats à terme sur le

CME.

• SPÉCULATEURS

Ces investisseurs utilisent les contrats à terme ou les options sur Bitcoin proposées par les plateformes cryptos. Des niveaux de funding sont attachés à ces instruments. Lorsqu'ils deviennent trop extrêmes, ils traduisent un déséquilibre important entre acheteurs et vendeurs.

• PARTICULIERS

Ils interviennent aussi bien sur le marché spot que sur les marchés dérivés. L'indicateur Fear & Greed permet de jauger le sentiment général des particuliers, de la peur à l'euphorie. Un excès dans un sens ou un autre est le signe d'un marché qui

pourrait se retourner.

-----------------------------------------------------------------------

Disclaimer: The text above is a press release that was not written by Finyear.com.

The issuer is solely responsible for the content of this announcement.

Avertissement : Le texte ci-dessus est un communiqué de presse qui n'a pas été rédigé par Finyear.com.

L'émetteur est seul responsable du contenu de cette annonce.

-------------------------------------------------------------------------

Les avis financiers et/ou économiques présentés par les contributeurs de Finyear.com (experts, avocats, observateurs, bloggers, etc...) sont les leurs et peuvent évoluer sans qu’il soit nécessaire de faire une mise à jour des contenus. Les articles présentés ne constituent en rien une invitation à réaliser un quelconque investissement.

The financial and/or economic opinions presented by Finyear.com contributors (experts, lawyers, observers, bloggers, etc.) are their own and may change without the need to update the content. The articles presented do not constitute an invitation to make any investment

Disclaimer: The text above is a press release that was not written by Finyear.com.

The issuer is solely responsible for the content of this announcement.

Avertissement : Le texte ci-dessus est un communiqué de presse qui n'a pas été rédigé par Finyear.com.

L'émetteur est seul responsable du contenu de cette annonce.

-------------------------------------------------------------------------

Les avis financiers et/ou économiques présentés par les contributeurs de Finyear.com (experts, avocats, observateurs, bloggers, etc...) sont les leurs et peuvent évoluer sans qu’il soit nécessaire de faire une mise à jour des contenus. Les articles présentés ne constituent en rien une invitation à réaliser un quelconque investissement.

The financial and/or economic opinions presented by Finyear.com contributors (experts, lawyers, observers, bloggers, etc.) are their own and may change without the need to update the content. The articles presented do not constitute an invitation to make any investment

Autres articles

-

Paris Blockchain Week 2025, en avant-première, la short list des premiers speakers

-

Société Générale-Forge : bientôt l'intégration de son stablecoin EURCV sur le réseau Stellar

-

La BCE étend ses projets blockchain pour les MNBC

-

Nomination | Kiln accueille Dan Biton en tant que VP en charge des projets spéciaux

-

eToro obtient sa licence MiCA à Chypre