Dans ce Panorama, nous nous intéressons plus particulièrement à deux pays de l'Alliance Pacifique dont les performances sont relativement meilleures que dans le reste de la région, à savoir le Mexique et le Pérou. Les perspectives à moyen terme du premier apparaissent prometteuses et celles du second le sont tout autant, contrairement à ce qu’on aurait pu attendre (cette année, le Pérou a été identifié par Coface comme l'un des dix « nouveaux marchés émergents »).

Une région dont l’économie ralentit

L'Amérique latine est un important producteur de matières premières et partie de la performance générée par cette région au cours de la décennie passée est le reflet de la croissance rapide de la Chine. Les pays d’Amérique latine ont commencé à enregistrer des excédents commerciaux élevés, mais ce n’est plus le cas aujourd’hui. Après avoir affiché un taux de croissance annuel d’environ 10% pendant de nombreuses années, l'économie chinoise accuse en effet une baisse de leur dynamique, les prix des matières premières ont commencé à baisser, pesant à leur tour sur les taux de croissance des pays d’Amérique latine.

En 2014 et 2015, les perspectives de croissance du PIB de la région sont de 1,3% et 2,0%, respectivement, soit beaucoup un rythme moins soutenu que dans les années précédentes.

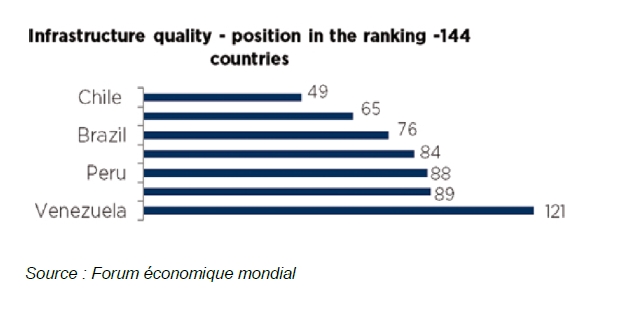

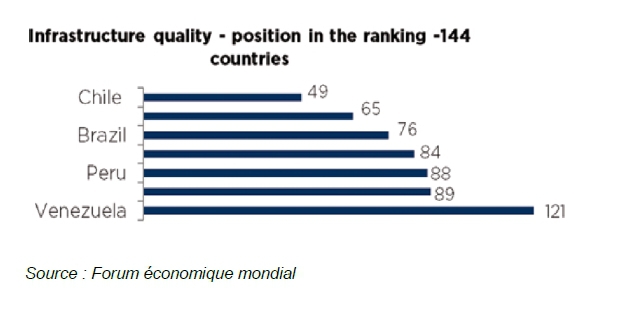

Ces prévisions moins optimistes reflètent la décélération de l’activité mondiale et une baisse de l’investissement. La région fait face à une faiblesse de ses infrastructures et aucun pays d’Amérique latine n’a profité des années d’augmentation des termes de l’échange pour mettre en place de nouvelles réformes. Ainsi, le Chili, qui devance tous les autres pays d’Amérique latine en matière de qualité des infrastructures, ne figure qu’au 49ème rang mondial (sur 144 pays).

Une région dont l’économie ralentit

L'Amérique latine est un important producteur de matières premières et partie de la performance générée par cette région au cours de la décennie passée est le reflet de la croissance rapide de la Chine. Les pays d’Amérique latine ont commencé à enregistrer des excédents commerciaux élevés, mais ce n’est plus le cas aujourd’hui. Après avoir affiché un taux de croissance annuel d’environ 10% pendant de nombreuses années, l'économie chinoise accuse en effet une baisse de leur dynamique, les prix des matières premières ont commencé à baisser, pesant à leur tour sur les taux de croissance des pays d’Amérique latine.

En 2014 et 2015, les perspectives de croissance du PIB de la région sont de 1,3% et 2,0%, respectivement, soit beaucoup un rythme moins soutenu que dans les années précédentes.

Ces prévisions moins optimistes reflètent la décélération de l’activité mondiale et une baisse de l’investissement. La région fait face à une faiblesse de ses infrastructures et aucun pays d’Amérique latine n’a profité des années d’augmentation des termes de l’échange pour mettre en place de nouvelles réformes. Ainsi, le Chili, qui devance tous les autres pays d’Amérique latine en matière de qualité des infrastructures, ne figure qu’au 49ème rang mondial (sur 144 pays).

Une région à deux vitesses

Les pays de l’Alliance du Pacifique– Mexique, Chili, Colombie et Pérou – avancent progressivement vers l'objectif d'atteindre la libre circulation des biens, des services, des capitaux et des personnes alors que la partie Atlantique de l’Amérique latine est plus frileux face à l’effet de mondialisation, et suivent un modèle plus protectionniste.

L'Alliance Pacifique essaie d'améliorer ses partenariats commerciaux en dehors du continent, tandis que la seconde moitié continue de compter essentiellement sur les débouchés offerts par le marché du Mercosur.

Dans ces conditions, quel bloc privilégier ?

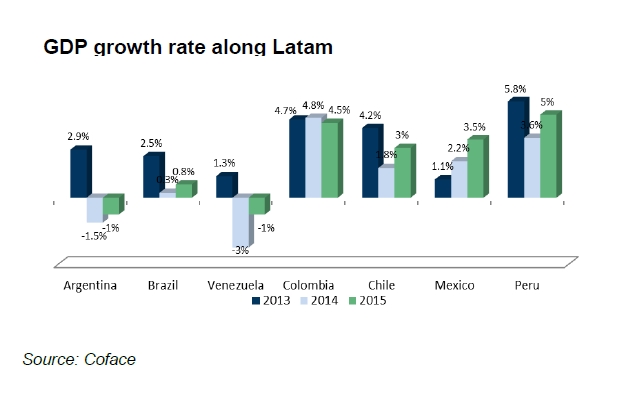

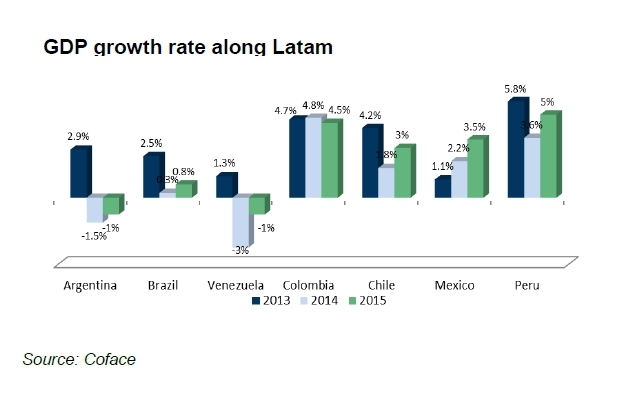

Les niveaux d'activité en 2013 montrent que le PIB des pays bordés par le Pacifique a augmenté à un rythme plus soutenu (voir tableau ci-dessous) et Coface table sur une croissance plus rapide de ces pays en 2015 :

Les pays de l’Alliance du Pacifique– Mexique, Chili, Colombie et Pérou – avancent progressivement vers l'objectif d'atteindre la libre circulation des biens, des services, des capitaux et des personnes alors que la partie Atlantique de l’Amérique latine est plus frileux face à l’effet de mondialisation, et suivent un modèle plus protectionniste.

L'Alliance Pacifique essaie d'améliorer ses partenariats commerciaux en dehors du continent, tandis que la seconde moitié continue de compter essentiellement sur les débouchés offerts par le marché du Mercosur.

Dans ces conditions, quel bloc privilégier ?

Les niveaux d'activité en 2013 montrent que le PIB des pays bordés par le Pacifique a augmenté à un rythme plus soutenu (voir tableau ci-dessous) et Coface table sur une croissance plus rapide de ces pays en 2015 :

Baromètre sectoriel

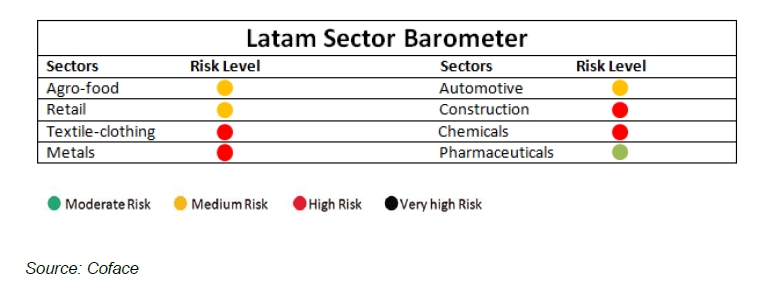

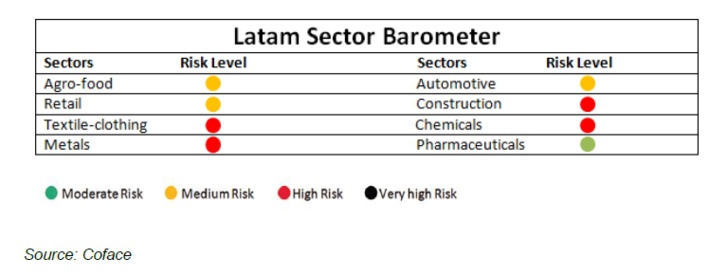

Ce ralentissement macroéconomique a des effets sur divers secteurs d’activité de la région, si bien que l’Amérique latine est exposée à des risques pouvant être qualifiés de moyens à élevés. En effet, dans un contexte de ralentissement du PIB régional, de nombreux pans de l’économie des pays latino-américains sont désormais perçus comme plus risqués. Dans cette étude, nous évoquons les perspectives de chacun de ces secteurs d’activité :

Ce ralentissement macroéconomique a des effets sur divers secteurs d’activité de la région, si bien que l’Amérique latine est exposée à des risques pouvant être qualifiés de moyens à élevés. En effet, dans un contexte de ralentissement du PIB régional, de nombreux pans de l’économie des pays latino-américains sont désormais perçus comme plus risqués. Dans cette étude, nous évoquons les perspectives de chacun de ces secteurs d’activité :

Dans une section à part, nous analysons plus précisément deux pans des économies mexicaine et péruvienne, à savoir le secteur de la construction et celui de l’extraction minière, respectivement.

Le premier a traversé une crise en 2013 et commence à se redresser, alors que le second constitue un pilier de l'économie péruvienne et accuse un ralentissement depuis quelques mois.

La baisse des prix des matières premières pèsera aussi sur la croissance de la région en 2015

En 2015, l'activité en Amérique latine restera moins dynamique que par le passé et ce, principalement en raison de la baisse des prix sur les produits de première nécessité au niveau mondial.

« L’ampleur de l’impact de cette baisse sur chaque économie dépend également de la part des exportations dans le PIB du pays concerné. A titre d’exemple, le Brésil est considéré comme une économie fermée, car les exportations représentent seulement 11% de son PIB. Les exportations représentent une part plus importante du PIB de l’Argentine (13%), de la Colombie (17%), du Pérou (25%), et du Chili (27%) », explique Patrice Krause, économiste pour la région Amérique latine chez Coface.

Téléchargez ci-dessous l’étude Coface (PDF 11 pages en anglais)

Le premier a traversé une crise en 2013 et commence à se redresser, alors que le second constitue un pilier de l'économie péruvienne et accuse un ralentissement depuis quelques mois.

La baisse des prix des matières premières pèsera aussi sur la croissance de la région en 2015

En 2015, l'activité en Amérique latine restera moins dynamique que par le passé et ce, principalement en raison de la baisse des prix sur les produits de première nécessité au niveau mondial.

« L’ampleur de l’impact de cette baisse sur chaque économie dépend également de la part des exportations dans le PIB du pays concerné. A titre d’exemple, le Brésil est considéré comme une économie fermée, car les exportations représentent seulement 11% de son PIB. Les exportations représentent une part plus importante du PIB de l’Argentine (13%), de la Colombie (17%), du Pérou (25%), et du Chili (27%) », explique Patrice Krause, économiste pour la région Amérique latine chez Coface.

Téléchargez ci-dessous l’étude Coface (PDF 11 pages en anglais)

Les médias du groupe Finyear

Lisez gratuitement :

Le quotidien Finyear :

- Finyear Quotidien

La newsletter quotidienne :

- Finyear Newsletter

Recevez chaque matin par mail la newsletter Finyear, une sélection quotidienne des meilleures infos et expertises de la finance d’entreprise et de la finance d'affaires.

Les 4 lettres mensuelles digitales :

- Le Directeur Financier

- Le Trésorier

- Le Credit Manager

- Le Capital Investisseur

Le magazine bimestriel digital :

- Finyear Magazine

Un seul formulaire d'abonnement pour recevoir un avis de publication pour une ou plusieurs lettres

Le quotidien Finyear :

- Finyear Quotidien

La newsletter quotidienne :

- Finyear Newsletter

Recevez chaque matin par mail la newsletter Finyear, une sélection quotidienne des meilleures infos et expertises de la finance d’entreprise et de la finance d'affaires.

Les 4 lettres mensuelles digitales :

- Le Directeur Financier

- Le Trésorier

- Le Credit Manager

- Le Capital Investisseur

Le magazine bimestriel digital :

- Finyear Magazine

Un seul formulaire d'abonnement pour recevoir un avis de publication pour une ou plusieurs lettres

Autres articles

-

ZBD, première entreprise en lice pour la licence MiCA de l'UE

-

Tether investit dans StablR pour promouvoir l'adoption du stablecoin en Europe

-

Chainalysis acquiert Hexagate, fournisseur de solutions de sécurité WEB3

-

Sia Partners ouvre "un peu" son capital à Blackstone.

-

IPEM 2025 - "New Promises for Private Markets" - du 28 au 30 janvier 2025 à Cannes