L'accord de partenariat entre Alantra et Ion Ion comprend les éléments suivants :

1.Ion Ion engagera des capitaux dans les stratégies existantes et futures d'Alantra en matière de dette privée, aux côtés d'Alantra et de Grupo Mutua, par l'intermédiaire de leur fonds commun d'investissement.

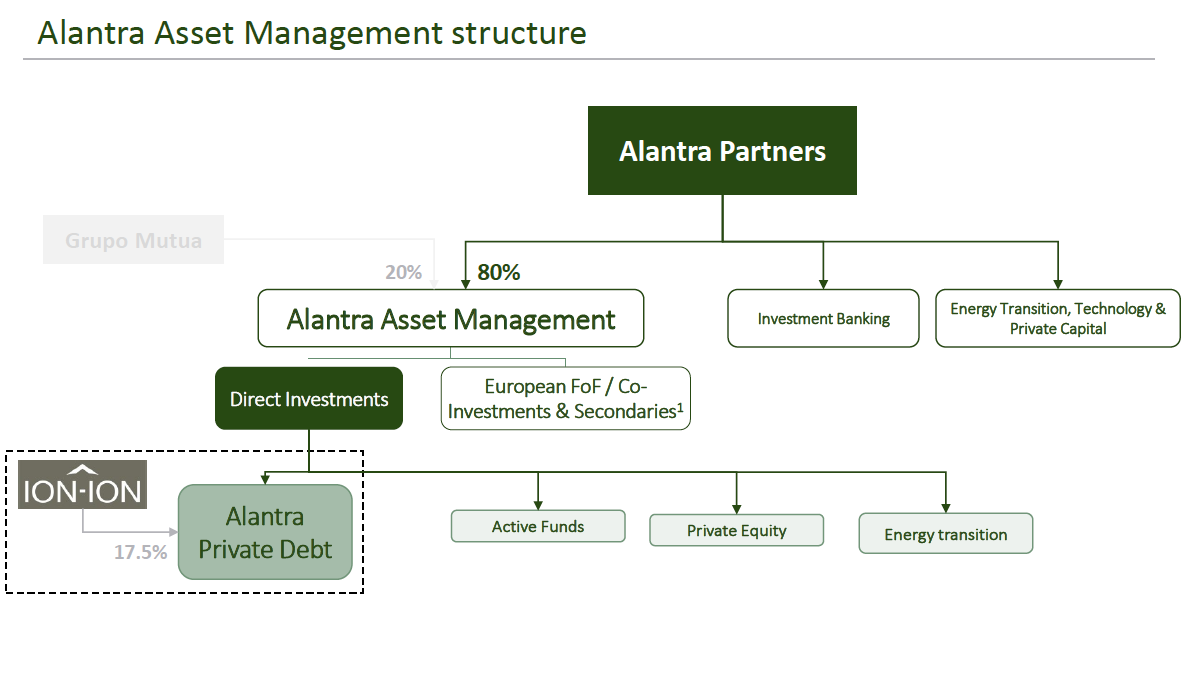

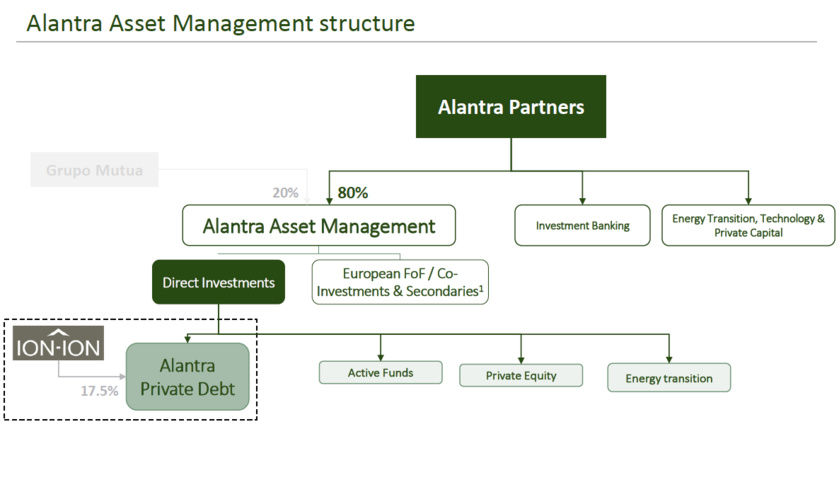

2.Ion Ion va acquérir une participation stratégique dans la plateforme de dette privée d'Alantra par le biais d'une augmentation de capital. Cette opération permettra de renforcer les ressources financières nécessaires au développement commercial de la plateforme en Europe.

Alantra est l'un des acteurs les plus actifs dans le domaine de la dette privée sur le midmarket en Europe du Sud, ayant déployé plus de 2 milliards d'euros dans cinq pays. En collaboration avec Indigo Capital, un acteur établi sur le marché de la finance alternative dans lequel Alantra détient une participation de 49%, la plateforme emploie 20 professionnels travaillant depuis ses bureaux de Paris, Milan et Madrid dans le cadre de quatre stratégies différentes :

• La stratégie Corporate Direct Lending se spécialise dans l'offre de financements flexibles à long terme aux entreprises européennes de taille moyenne dont les tickets sont compris entre 10 et 30 millions d'euros.

La stratégie a débuté en 2015 avec le lancement d'Alteralia, un fonds de dette de 140 millions d'euros, suivi d'Alteralia II, un fonds de dette paneuropéen de 205 millions d'euros, lancé en 2018. Alteralia III est actuellement en cours de levée avec un objectif de plus de 250 millions d'euros.

Le fonds a tenu sa première clôture également avec des engagements issus du partenariat stratégique avec Ion Ion et a déjà réalisé quatre investissements en Italie, en France et en Espagne.

•Indigo Capital propose des solutions de financement flexibles aux entreprises privées qui cherchent à réorganiser leur actionnariat ou qui ont d'importants besoins de financement pour leur croissance. Indigo Capital se spécialise dans le financement des petites et moyennes entreprises européennes dont la valeur est comprise entre 20 et 300 millions d'euros, en utilisant une combinaison d'obligations privées et d'instruments de capitaux propres privilégiés. Le troisième fonds d'Indigo Capital, Indigo Capital III, dont la taille cible est d'environ 300 millions d'euros, vient de clôturer son premier tour de table à 120 millions d'euros, également avec des engagements fournis par le partenariat stratégique avec Ion Ion. Depuis sa création, les 11 professionnels de l'investissement de la société ont réalisé plus de 70 investissements d'une valeur de plus de 1,1 milliard d'euros en Europe de l'Ouest par l'intermédiaire de ses trois bureaux de Paris, Lyon et Milan.

• La stratégie Real Estate Debt offre des solutions de financement flexibles à long terme aux sociétés immobilières dans différentes catégories d'actifs en Europe. Le premier fonds a conclu 11 transactions en Espagne, en France, en Italie et au Portugal, couvrant plusieurs sous-secteurs de l'immobilier, notamment la logistique, l'hôtellerie, les bureaux, les logements pour étudiants et le self-stockage, avec des montants compris entre 5 et 25 millions d'euros.

• La stratégie Credit Opportunities, qui a déjà atteint une première clôture et est soutenue par un engagement substantiel du partenariat, offre des solutions de financement flexibles aux entreprises moyennes saines de tous les secteurs en Europe du Sud dans des situations complexes et/ou sensibles au facteur temps. Les tickets vont de 5 à 30 millions d'euros.

Au-delà de la plateforme de dette privée d'Alantra, l'accord stratégique avec Ion Ion représente également une étape importante dans le projet plus large d'Alantra pour son activité de gestion d'actifs alternatifs, qui vise à reproduire l'expansion réalisée par sa division de banque d'investissement en diversifiant, en augmentant et en renforçant l'exposition européenne de son activité de gestion d'actifs alternatifs.

About Alantra

Alantra is an independent global mid-market financial services firm providing investment banking, asset management, and private capital services to companies, families, and investors operating in the mid-market segment. The Group has over 650 professionals across Europe, the US, Latin America, and Asia.

In Alternative Asset Management, Alantra offers its client unique access to a wide range of investment strategies in five highly specialized asset management classes (private equity, active funds, private debt, energy, and venture capital). As of 30 September 2023, assets under management from consolidated businesses stood at €2.1bn, while assets under management from Strategic Partnerships, in which Alantra holds a significant stake, were at more than €13.8bn.

Alantra

1.Ion Ion engagera des capitaux dans les stratégies existantes et futures d'Alantra en matière de dette privée, aux côtés d'Alantra et de Grupo Mutua, par l'intermédiaire de leur fonds commun d'investissement.

2.Ion Ion va acquérir une participation stratégique dans la plateforme de dette privée d'Alantra par le biais d'une augmentation de capital. Cette opération permettra de renforcer les ressources financières nécessaires au développement commercial de la plateforme en Europe.

Alantra est l'un des acteurs les plus actifs dans le domaine de la dette privée sur le midmarket en Europe du Sud, ayant déployé plus de 2 milliards d'euros dans cinq pays. En collaboration avec Indigo Capital, un acteur établi sur le marché de la finance alternative dans lequel Alantra détient une participation de 49%, la plateforme emploie 20 professionnels travaillant depuis ses bureaux de Paris, Milan et Madrid dans le cadre de quatre stratégies différentes :

• La stratégie Corporate Direct Lending se spécialise dans l'offre de financements flexibles à long terme aux entreprises européennes de taille moyenne dont les tickets sont compris entre 10 et 30 millions d'euros.

La stratégie a débuté en 2015 avec le lancement d'Alteralia, un fonds de dette de 140 millions d'euros, suivi d'Alteralia II, un fonds de dette paneuropéen de 205 millions d'euros, lancé en 2018. Alteralia III est actuellement en cours de levée avec un objectif de plus de 250 millions d'euros.

Le fonds a tenu sa première clôture également avec des engagements issus du partenariat stratégique avec Ion Ion et a déjà réalisé quatre investissements en Italie, en France et en Espagne.

•Indigo Capital propose des solutions de financement flexibles aux entreprises privées qui cherchent à réorganiser leur actionnariat ou qui ont d'importants besoins de financement pour leur croissance. Indigo Capital se spécialise dans le financement des petites et moyennes entreprises européennes dont la valeur est comprise entre 20 et 300 millions d'euros, en utilisant une combinaison d'obligations privées et d'instruments de capitaux propres privilégiés. Le troisième fonds d'Indigo Capital, Indigo Capital III, dont la taille cible est d'environ 300 millions d'euros, vient de clôturer son premier tour de table à 120 millions d'euros, également avec des engagements fournis par le partenariat stratégique avec Ion Ion. Depuis sa création, les 11 professionnels de l'investissement de la société ont réalisé plus de 70 investissements d'une valeur de plus de 1,1 milliard d'euros en Europe de l'Ouest par l'intermédiaire de ses trois bureaux de Paris, Lyon et Milan.

• La stratégie Real Estate Debt offre des solutions de financement flexibles à long terme aux sociétés immobilières dans différentes catégories d'actifs en Europe. Le premier fonds a conclu 11 transactions en Espagne, en France, en Italie et au Portugal, couvrant plusieurs sous-secteurs de l'immobilier, notamment la logistique, l'hôtellerie, les bureaux, les logements pour étudiants et le self-stockage, avec des montants compris entre 5 et 25 millions d'euros.

• La stratégie Credit Opportunities, qui a déjà atteint une première clôture et est soutenue par un engagement substantiel du partenariat, offre des solutions de financement flexibles aux entreprises moyennes saines de tous les secteurs en Europe du Sud dans des situations complexes et/ou sensibles au facteur temps. Les tickets vont de 5 à 30 millions d'euros.

Au-delà de la plateforme de dette privée d'Alantra, l'accord stratégique avec Ion Ion représente également une étape importante dans le projet plus large d'Alantra pour son activité de gestion d'actifs alternatifs, qui vise à reproduire l'expansion réalisée par sa division de banque d'investissement en diversifiant, en augmentant et en renforçant l'exposition européenne de son activité de gestion d'actifs alternatifs.

About Alantra

Alantra is an independent global mid-market financial services firm providing investment banking, asset management, and private capital services to companies, families, and investors operating in the mid-market segment. The Group has over 650 professionals across Europe, the US, Latin America, and Asia.

In Alternative Asset Management, Alantra offers its client unique access to a wide range of investment strategies in five highly specialized asset management classes (private equity, active funds, private debt, energy, and venture capital). As of 30 September 2023, assets under management from consolidated businesses stood at €2.1bn, while assets under management from Strategic Partnerships, in which Alantra holds a significant stake, were at more than €13.8bn.

Alantra

-----------------------------------------------------------------------

Disclaimer: The text above is an advertising that was not written by Finyear.com.

The issuer is solely responsible for the content of this announcement.

Avertissement : Le texte ci-dessus est une publicité qui n'a pas été rédigée par Finyear.com.

L'émetteur est seul responsable du contenu de cette annonce.

-------------------------------------------------------------------------

Les avis financiers et/ou économiques présentés par les contributeurs de Finyear.com (experts, avocats, observateurs, bloggers, etc...) sont les leurs et peuvent évoluer sans qu’il soit nécessaire de faire une mise à jour des contenus. Les articles présentés ne constituent en rien une invitation à réaliser un quelconque investissement.

The financial and/or economic opinions presented by Finyear.com contributors (experts, lawyers, observers, bloggers, etc.) are their own and may change without the need to update the content. The articles presented do not constitute an invitation to make any investment.

Disclaimer: The text above is an advertising that was not written by Finyear.com.

The issuer is solely responsible for the content of this announcement.

Avertissement : Le texte ci-dessus est une publicité qui n'a pas été rédigée par Finyear.com.

L'émetteur est seul responsable du contenu de cette annonce.

-------------------------------------------------------------------------

Les avis financiers et/ou économiques présentés par les contributeurs de Finyear.com (experts, avocats, observateurs, bloggers, etc...) sont les leurs et peuvent évoluer sans qu’il soit nécessaire de faire une mise à jour des contenus. Les articles présentés ne constituent en rien une invitation à réaliser un quelconque investissement.

The financial and/or economic opinions presented by Finyear.com contributors (experts, lawyers, observers, bloggers, etc.) are their own and may change without the need to update the content. The articles presented do not constitute an invitation to make any investment.

Autres articles

-

Logiciels Open Source en France : un marché en expansion dans un contexte de concurrence mondiale sur l'IA

-

Mesh lève 82 millions de dollars

-

Etude | Les sorties en capital-risque et les évolutions du marché entre 2022 et 2024 aux US et en Europe

-

Elea Capital poursuit son développement auprès de la clientèle privée intermédiée et s’adjoint de grands noms de l’Assurance pour inaugurer son nouveau Comité stratégique

-

Adviso Partners conseille Mantra dans le cadre de sa cession à Cyber Guru