● Les dirigeants sont conscients de la digitalisation irréversible des services financiers, accélérée par la pandémie.

● Plus de deux tiers des cadres financiers affirment que la pandémie a renforcé leur intérêt pour les services open banking

● Cette évolution pousse les banques à concentrer leurs efforts sur la création de services numériques, sur l'amélioration de l'expérience client et sur le retour à la rentabilité.

● Pour autant, seuls 67 % des cadres financiers pensent que le Covid-19 a augmenté le niveau des risques bancaires, malgré des signes manifestes de difficultés économiques imminentes.

Une nouvelle étude publiée aujourd’hui par la plateforme d’open banking Tink suggère que le Covid-19 a intensifié la digitalisation des services financiers de manière irréversible.

En raison de la pandémie, les institutions financières ont été contraintes de s'adapter à des approches davantage tournées vers le digital pour servir leurs clients, tandis que des personnes de tous les âges ont dû se familiariser avec l'utilisation de services de plus en plus numériques.

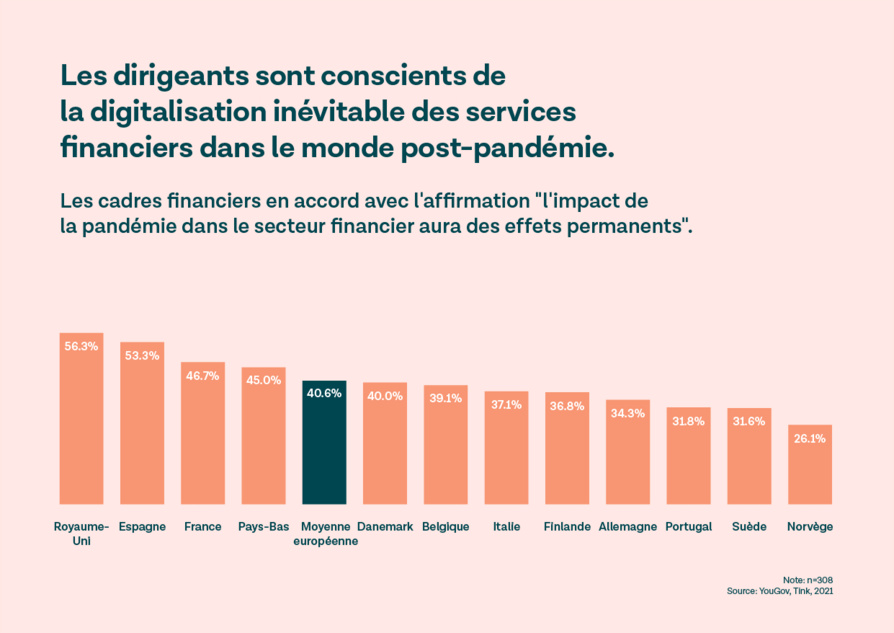

La digitalisation des services financiers s'est donc accélérée - et 41 % des cadres financiers européens estiment que les effets de la pandémie de COVID-19 sur le secteur des services financiers seront permanents.

● Plus de deux tiers des cadres financiers affirment que la pandémie a renforcé leur intérêt pour les services open banking

● Cette évolution pousse les banques à concentrer leurs efforts sur la création de services numériques, sur l'amélioration de l'expérience client et sur le retour à la rentabilité.

● Pour autant, seuls 67 % des cadres financiers pensent que le Covid-19 a augmenté le niveau des risques bancaires, malgré des signes manifestes de difficultés économiques imminentes.

Une nouvelle étude publiée aujourd’hui par la plateforme d’open banking Tink suggère que le Covid-19 a intensifié la digitalisation des services financiers de manière irréversible.

En raison de la pandémie, les institutions financières ont été contraintes de s'adapter à des approches davantage tournées vers le digital pour servir leurs clients, tandis que des personnes de tous les âges ont dû se familiariser avec l'utilisation de services de plus en plus numériques.

La digitalisation des services financiers s'est donc accélérée - et 41 % des cadres financiers européens estiment que les effets de la pandémie de COVID-19 sur le secteur des services financiers seront permanents.

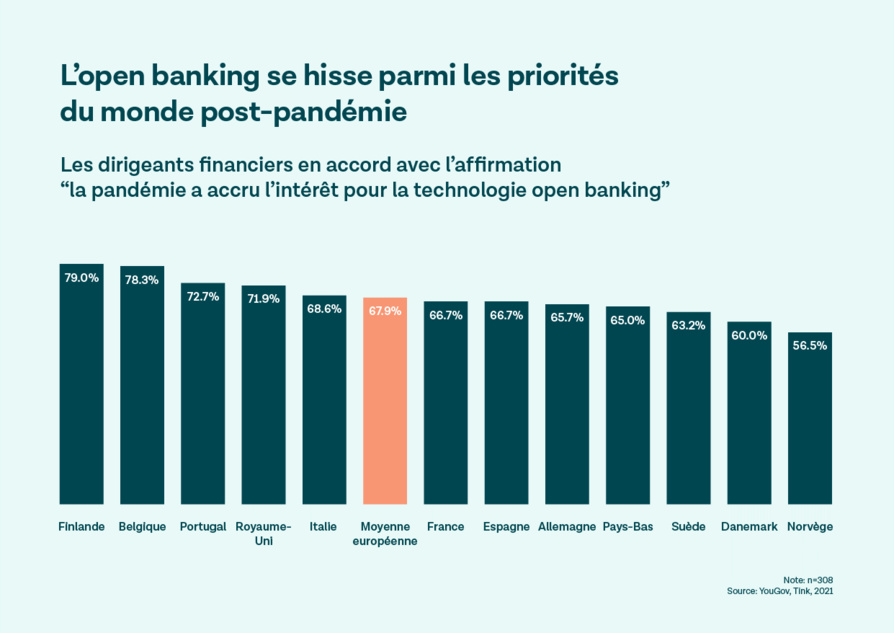

Même à l’aune des efforts mis en œuvre ces dernières années pour permettre la transformation digitale, 65 % des dirigeants financiers européens estiment toujours que les banques doivent accélérer leur vitesse d'innovation. Ce virage vers le numérique s'est traduit par un appétit accru des institutions financières pour tirer parti de la technologie, et trouver des solutions aux nouveaux défis dus au Covid-19. En réalité, plus des deux tiers (68 %) des cadres financiers européens déclarent que leur intérêt pour l'open banking a augmenté au cours de la pandémie.

L’étude révèle également que la pandémie a focalisé les institutions financières européennes sur trois priorités essentielles. Les trois quarts (74 %) des dirigeants estiment ainsi qu'il est de plus en plus nécessaire d'améliorer leurs offres de services numériques afin d’optimiser l’onboarding et gérer davantage de clients en ligne. En revanche, 70% se concentrent également sur l'expérience client mais dans le but de se différencier des concurrents et stimuler l'engagement dans un monde de plus en plus digitalisé. Enfin, pour 68 % des cadres financiers, l'accent est mis sur le retour à la rentabilité, par l'automatisation et la rationalisation des opérations.

Cependant, malgré les grandes transformations du secteur des services financiers pendant la pandémie, 59 % des cadres financiers considèrent toujours la transition vers le digital comme une péripétie à court terme, et s'attendent à ce que les choses reviennent à la normale. De même, seuls deux tiers (67 %) des personnes interrogées estiment que Covid a augmenté le niveau des risques bancaires, malgré des signes manifestes de difficultés économiques imminentes - avec notamment des ménages de plus en plus en détresse financière, des créances douteuses qui vont augmenter et des entreprises qui risquent la faillite lorsque le soutien gouvernemental s'essoufflera.

Dès lors, certaines institutions financières européennes risquent d'être happées par un avenir fait de défis imprévus pouvant avoir un impact important sur leurs clients, à moins de reconnaître l'impact significatif et durable du Covid-19 sur l'industrie financière.

Jérôme Albus, Directeur France et Benelux de Tink, déclare : "La pandémie a obligé de nombreux dirigeants à remédier à l’absence d'interactions personnelles avec les clients en se concentrant sur l’offre de services numériques. Mais cet état de fait a également représenté une opportunité de créer plus de valeur pour le client, tout en augmentant les moyens pour identifier ou même prédire les risques potentiels et les nouvelles demandes. Les institutions financières ont constaté que la technologie open banking permet d’accélérer la vitesse de l'innovation, d'introduire de nouveaux débouchés commerciaux et de nouvelles sources de revenus, tout en permettant d’accroître l’efficacité opérationnelle, ce qui leur apportera des bénéfices durables.”

"Toutefois, de nombreux dirigeants s'attendent à ce que les choses reviennent à la normale. Ces derniers auront besoin d'un plan pour savoir comment réagir et où concentrer leurs efforts de digitalisation tandis que la transformation des services financiers continue de s'accélérer. Pour notre part, nous avons décidé d'aider les pionniers des services financiers, c'est-à-dire les banques qui considèrent la technologie non pas comme un coût, mais comme une opportunité d'améliorer leur fonctionnement en interne, dont elles fournissent leurs produits, et dont elles serviront leurs clients dans un monde post-Covid."

La France globalement convaincue ... (n=30)

● Près d’un sondé français sur deux (47 %) est convaincu du caractère irréversible de la digitalisation des services financiers, ce qui place la France en haut de l’échelle derrière la Grande-Bretagne et l’Espagne, contre une moyenne de 41% pour l’Europe .

● L'intérêt pour l'open banking a augmenté pour 67% des répondants français, contre une moyenne européenne de 68%.

● Cependant, ils se situent au même niveau que leurs pairs européens en matière de conséquences à tirer :

○ 63 % des personnes interrogées estiment que la pandémie a accru la nécessité d'améliorer les services numériques, contre une moyenne européenne de 74 %.

○ 63% des cadres financiers sont d'accord pour dire que les banques doivent accélérer leur vitesse d'innovation suite à la pandémie, contre une moyenne européenne de 65%.

○ 67% des répondants français sont d'accord pour dire que la pandémie a augmenté l'attention portée à l'expérience client, contre une moyenne européenne de 70%.

● Ils sont légèrement plus vigilants sur les risques et moins sur la rentabilité que leurs homologues européens :

○ 70% des cadres financiers pensent que Covid a augmenté les risques, contre une moyenne européenne de 67%.

○ En France, 57 % des personnes interrogées déclarent que la pandémie a amplifié l'attention portée à la rentabilité, contre une moyenne européenne de 68%.

Jérôme Albus, Directeur France-Benelux, commente : “les banques de l’Hexagone sont convaincues de l’impact durable de la pandémie sur la digitalisation des services financiers. Elles sont également conscientes que c’est le moment d’accélérer en matière d’innovation et d’open banking. Un constat que nous vivons au quotidien dans nos discussions avec les principaux acteurs, qui permettent d’augurer un bel avenir aux services financiers proposant les meilleures expériences aux clients des banques françaises”.

Lien vers l’étude en intégralité : http://tink.com/resources/reports/open-banking-post-pandemic

Cependant, malgré les grandes transformations du secteur des services financiers pendant la pandémie, 59 % des cadres financiers considèrent toujours la transition vers le digital comme une péripétie à court terme, et s'attendent à ce que les choses reviennent à la normale. De même, seuls deux tiers (67 %) des personnes interrogées estiment que Covid a augmenté le niveau des risques bancaires, malgré des signes manifestes de difficultés économiques imminentes - avec notamment des ménages de plus en plus en détresse financière, des créances douteuses qui vont augmenter et des entreprises qui risquent la faillite lorsque le soutien gouvernemental s'essoufflera.

Dès lors, certaines institutions financières européennes risquent d'être happées par un avenir fait de défis imprévus pouvant avoir un impact important sur leurs clients, à moins de reconnaître l'impact significatif et durable du Covid-19 sur l'industrie financière.

Jérôme Albus, Directeur France et Benelux de Tink, déclare : "La pandémie a obligé de nombreux dirigeants à remédier à l’absence d'interactions personnelles avec les clients en se concentrant sur l’offre de services numériques. Mais cet état de fait a également représenté une opportunité de créer plus de valeur pour le client, tout en augmentant les moyens pour identifier ou même prédire les risques potentiels et les nouvelles demandes. Les institutions financières ont constaté que la technologie open banking permet d’accélérer la vitesse de l'innovation, d'introduire de nouveaux débouchés commerciaux et de nouvelles sources de revenus, tout en permettant d’accroître l’efficacité opérationnelle, ce qui leur apportera des bénéfices durables.”

"Toutefois, de nombreux dirigeants s'attendent à ce que les choses reviennent à la normale. Ces derniers auront besoin d'un plan pour savoir comment réagir et où concentrer leurs efforts de digitalisation tandis que la transformation des services financiers continue de s'accélérer. Pour notre part, nous avons décidé d'aider les pionniers des services financiers, c'est-à-dire les banques qui considèrent la technologie non pas comme un coût, mais comme une opportunité d'améliorer leur fonctionnement en interne, dont elles fournissent leurs produits, et dont elles serviront leurs clients dans un monde post-Covid."

La France globalement convaincue ... (n=30)

● Près d’un sondé français sur deux (47 %) est convaincu du caractère irréversible de la digitalisation des services financiers, ce qui place la France en haut de l’échelle derrière la Grande-Bretagne et l’Espagne, contre une moyenne de 41% pour l’Europe .

● L'intérêt pour l'open banking a augmenté pour 67% des répondants français, contre une moyenne européenne de 68%.

● Cependant, ils se situent au même niveau que leurs pairs européens en matière de conséquences à tirer :

○ 63 % des personnes interrogées estiment que la pandémie a accru la nécessité d'améliorer les services numériques, contre une moyenne européenne de 74 %.

○ 63% des cadres financiers sont d'accord pour dire que les banques doivent accélérer leur vitesse d'innovation suite à la pandémie, contre une moyenne européenne de 65%.

○ 67% des répondants français sont d'accord pour dire que la pandémie a augmenté l'attention portée à l'expérience client, contre une moyenne européenne de 70%.

● Ils sont légèrement plus vigilants sur les risques et moins sur la rentabilité que leurs homologues européens :

○ 70% des cadres financiers pensent que Covid a augmenté les risques, contre une moyenne européenne de 67%.

○ En France, 57 % des personnes interrogées déclarent que la pandémie a amplifié l'attention portée à la rentabilité, contre une moyenne européenne de 68%.

Jérôme Albus, Directeur France-Benelux, commente : “les banques de l’Hexagone sont convaincues de l’impact durable de la pandémie sur la digitalisation des services financiers. Elles sont également conscientes que c’est le moment d’accélérer en matière d’innovation et d’open banking. Un constat que nous vivons au quotidien dans nos discussions avec les principaux acteurs, qui permettent d’augurer un bel avenir aux services financiers proposant les meilleures expériences aux clients des banques françaises”.

Lien vers l’étude en intégralité : http://tink.com/resources/reports/open-banking-post-pandemic

Laurent Leloup

"La blockchain n’est pas la révolution tant annoncée, elle n’est que l’outil d’un monde lui-même entré en révolution" (Extrait de Blockchain, la révolution de la confiance).

Seed & Series Advisory

"La blockchain n’est pas la révolution tant annoncée, elle n’est que l’outil d’un monde lui-même entré en révolution" (Extrait de Blockchain, la révolution de la confiance).

Seed & Series Advisory

Autres articles

-

Bleap, le nouveau projet de compte bancaire blockchain, lève 2,3 millions de dollars

-

Reach Capital - Internship - Product Specialist Private Wealth Solutions - Paris

-

Reach Capital - Internship - Project Management Fundraising - Paris

-

Robinhood Crypto chouchoute un peu plus ses clients européens

-

Société Générale fait confiance à CLS pour ses transactions "Cross Currency Swap"