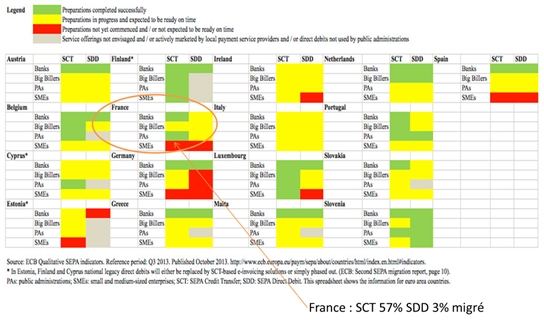

Ces alertes portent en particulier au niveau Français sur l’état de la migration des virements (53% migré) et des prélèvements (3% migré) pour l’ensemble des entreprises (PME en priorité). Les grands remettants devraient être prêts au plus tard d’ici fin janvier, certains étant toutefois en situation de migration avec un big bang.

Quelles peuvent être les solutions pour réduire les risques et faciliter la migration à moins de 3 mois de la date limite?

Hormi la Finlande qui a migré 100% de ses flux, les zones de risque (en rouge) concernent principalement :

- L’Allemagne, l’Espagne, L’Estonie, la France, L’Irlande et le Luxembourg,

- Quasi systématiquement les PME, mais aussi les banques (Estonie / SDD).

Selon l’EPC, les grands remettants sont en situation de risque en Allemagne. En France, ils devraient être en mesure de limiter les risques et être prêt d’ici fin janvier 2014. Certains ont effectivement initié des tests syntaxiques, des « penny tests » avec des opérations réelles et migré tout ou partie des chaines de traitement de masse concernant le virement. Pour le prélèvement – SDD Core, il faut noter un retard effectif en France, seuls 3% des prélèvements étant migrés selon les dernières statistiques du Comité National SEPA.

Quant au prélèvement de type SDD BtB, il n’est que faiblement supporté à contrario du SDD Core, alors que cet instrument présente des avantages spécifiques pour les entreprises dans leurs relations BtB.

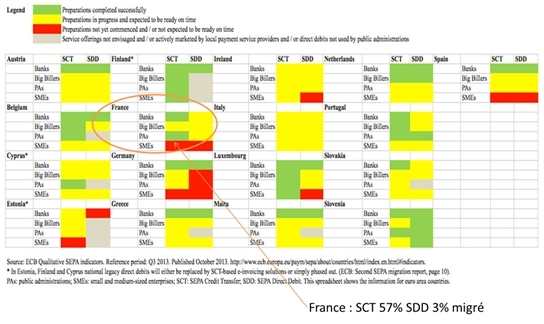

Quelles peuvent être les solutions pour réduire les risques et faciliter la migration à moins de 3 mois de la date limite?

Hormi la Finlande qui a migré 100% de ses flux, les zones de risque (en rouge) concernent principalement :

- L’Allemagne, l’Espagne, L’Estonie, la France, L’Irlande et le Luxembourg,

- Quasi systématiquement les PME, mais aussi les banques (Estonie / SDD).

Selon l’EPC, les grands remettants sont en situation de risque en Allemagne. En France, ils devraient être en mesure de limiter les risques et être prêt d’ici fin janvier 2014. Certains ont effectivement initié des tests syntaxiques, des « penny tests » avec des opérations réelles et migré tout ou partie des chaines de traitement de masse concernant le virement. Pour le prélèvement – SDD Core, il faut noter un retard effectif en France, seuls 3% des prélèvements étant migrés selon les dernières statistiques du Comité National SEPA.

Quant au prélèvement de type SDD BtB, il n’est que faiblement supporté à contrario du SDD Core, alors que cet instrument présente des avantages spécifiques pour les entreprises dans leurs relations BtB.

Sources : EPC 30/10/13, Comité national SEPA 07/11/13

Quelles peuvent être les solutions pour réduire les risques et faciliter la migration à moins de 3 mois de la date limite?

En cherchant à simplifier les solutions et en ayant une gestion proactive du risque, trois solutions complémentaires de migration et de sécurisation XML / SEPA peuvent être identifiées :

(1) Les progiciels ou les solutions de cash management en mode SaaS permettant de réaliser une conversion dynamique bilatérale (formats domestiques CFONB vers les formats XML SEPA, incluant les formats aller et retours), présentées par les éditeurs spécialisées en cash management / paiements. Ces acteurs sont présents historiquement sur la fonction trésorerie des grandes entreprises, les solutions orientées PME se sont développées, à travers des plateformes dédiées accessibles en ligne. Nous avons identifiés 6 acteurs disposant de référence en France sur ce segment, dont les pionniers existent depuis 2008 avec les pilotes SCT. Par exemple, un éditeur s’engage sur une prise en charge de la migration sous 10 jours, avec des règles de conversion simplifiées. En pratique et compte tenu des risques d’engorgement à l’approche de la date limite, le délai d’un mois apparait déjà ambitieux !

(2) Les progiciels ou les solutions web présentés par les banques, souvent conçus par les éditeurs spécialisés ou avec des développements internes, peuvent être pertinents dans le cadre de faible volumétrie pour des filiales ou TPE et avec une relation bancaire concentrée par flux ou monobancaire. Toutefois, les entreprises françaises restent globalement attachées aux solutions multi-bancaires et indépendantes.

(3) Les outils d’analyse syntaxique et de diagnostic XML SEPA sont très utiles y compris lorsque l’on utilise un progiciel « leader » du marché, pour corriger les anomalies notamment du fait de problème de paramétrage (règles SEPA, unicité des références, caractères interdits…). Cela permet de valider préalablement à l’échange bancaire la conformité au référentiel ISO 20022, aux exigences de l’EPC, aux spécificités françaises / CFONB et caractères latins. Nous utilisons une plateforme accessible en ligne. Outre le diagnostic, il est possible de corriger directement le fichier et disposer d’une aide en ligne WIKI sur les formats XML20022 / SEPA. L’utilisateur peut réaliser un contrôle qualité sur la période de son choix, selon la stratégie de migration retenue, afin de réduire les risques de rejets et les frais financiers. Il existe également d’autres solutions de contrôle mais limitées à la structure XML au niveau ISO. Attention : Un rejet technique peut coûter à l’entreprise jusqu’à 22 euros par opération sans compter les impacts sur l’activité !

Bien entendu, en l’absence de proactivité, les risques opérationnels (encaissements SDD et lettrage comptable des prélèvements / virements, paiements de salaires, fournisseurs…) et l’impact sur le BFR pourraient être substantiels, comme cela a été le cas y compris pour des établissements ayant choisi de migrer dans des délais très court, lors d’un Week-End.

Le projet SEPA peut être une étape historique pour évoluer sur de nombreux axes favorables aux entreprises : dématérialisation, renégociation et évolution de la relation bancaire du fait du nouveau cadre interbancaire, organisation avec la création d’un centre de services partagés, reporting XML, signature électronique…

Philippe HELAINE, Directeur FINSERVICES

www.finservices.fr

En cherchant à simplifier les solutions et en ayant une gestion proactive du risque, trois solutions complémentaires de migration et de sécurisation XML / SEPA peuvent être identifiées :

(1) Les progiciels ou les solutions de cash management en mode SaaS permettant de réaliser une conversion dynamique bilatérale (formats domestiques CFONB vers les formats XML SEPA, incluant les formats aller et retours), présentées par les éditeurs spécialisées en cash management / paiements. Ces acteurs sont présents historiquement sur la fonction trésorerie des grandes entreprises, les solutions orientées PME se sont développées, à travers des plateformes dédiées accessibles en ligne. Nous avons identifiés 6 acteurs disposant de référence en France sur ce segment, dont les pionniers existent depuis 2008 avec les pilotes SCT. Par exemple, un éditeur s’engage sur une prise en charge de la migration sous 10 jours, avec des règles de conversion simplifiées. En pratique et compte tenu des risques d’engorgement à l’approche de la date limite, le délai d’un mois apparait déjà ambitieux !

(2) Les progiciels ou les solutions web présentés par les banques, souvent conçus par les éditeurs spécialisés ou avec des développements internes, peuvent être pertinents dans le cadre de faible volumétrie pour des filiales ou TPE et avec une relation bancaire concentrée par flux ou monobancaire. Toutefois, les entreprises françaises restent globalement attachées aux solutions multi-bancaires et indépendantes.

(3) Les outils d’analyse syntaxique et de diagnostic XML SEPA sont très utiles y compris lorsque l’on utilise un progiciel « leader » du marché, pour corriger les anomalies notamment du fait de problème de paramétrage (règles SEPA, unicité des références, caractères interdits…). Cela permet de valider préalablement à l’échange bancaire la conformité au référentiel ISO 20022, aux exigences de l’EPC, aux spécificités françaises / CFONB et caractères latins. Nous utilisons une plateforme accessible en ligne. Outre le diagnostic, il est possible de corriger directement le fichier et disposer d’une aide en ligne WIKI sur les formats XML20022 / SEPA. L’utilisateur peut réaliser un contrôle qualité sur la période de son choix, selon la stratégie de migration retenue, afin de réduire les risques de rejets et les frais financiers. Il existe également d’autres solutions de contrôle mais limitées à la structure XML au niveau ISO. Attention : Un rejet technique peut coûter à l’entreprise jusqu’à 22 euros par opération sans compter les impacts sur l’activité !

Bien entendu, en l’absence de proactivité, les risques opérationnels (encaissements SDD et lettrage comptable des prélèvements / virements, paiements de salaires, fournisseurs…) et l’impact sur le BFR pourraient être substantiels, comme cela a été le cas y compris pour des établissements ayant choisi de migrer dans des délais très court, lors d’un Week-End.

Le projet SEPA peut être une étape historique pour évoluer sur de nombreux axes favorables aux entreprises : dématérialisation, renégociation et évolution de la relation bancaire du fait du nouveau cadre interbancaire, organisation avec la création d’un centre de services partagés, reporting XML, signature électronique…

Philippe HELAINE, Directeur FINSERVICES

www.finservices.fr