Quelles est l’activité de HELPLINE et sur quels secteurs l’entreprise est-elle positionnée ?

HELPLINE, Entreprise de Services du Numérique (ESN) impulse la transformation digitale des organisations et apporte des solutions d’Infogérance et d’expertise aux Directions Informatiques et Métiers des entreprises françaises et internationales. Résolument orientée vers la qualité du service apporté, HELPLINE est reconnue pour déployer les innovations garantissant à ses clients le meilleur degré de performance.

HELPLINE compte plus de 200 clients (dont la moitié du CAC 40), affiche une croissance soutenue et constante depuis sa création en 1994 et réalise 120 M€ de CA en 2015.

Grâce à ses 7 implantations en France et à l’étranger, HELPLINE propose une large gamme de services :

- Services IT : Expertise serveurs, Cloud et objets connectés

- Expérience utilisateur : Centres d’expertise et infogérance pour les directions informatiques

- Services métier : Centres d’expertise et Assistance à Maîtrise d’Ouvrage pour les directions métiers

En ligne avec cette palette de services, les 2 500 collaborateurs de HELPLINE cultivent une Vision commune : la performance et le succès de la transformation digitale des organisations reposent sur l’équilibre des trois composantes clés : People / Digital / Business.

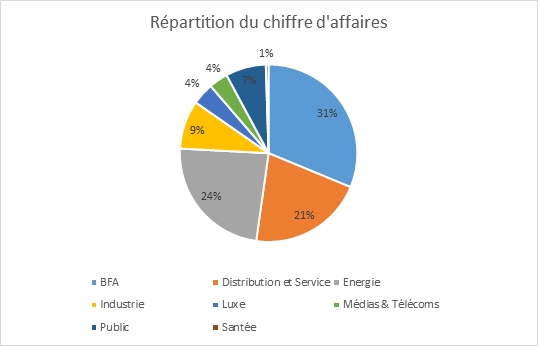

Répartition du CA :

HELPLINE, Entreprise de Services du Numérique (ESN) impulse la transformation digitale des organisations et apporte des solutions d’Infogérance et d’expertise aux Directions Informatiques et Métiers des entreprises françaises et internationales. Résolument orientée vers la qualité du service apporté, HELPLINE est reconnue pour déployer les innovations garantissant à ses clients le meilleur degré de performance.

HELPLINE compte plus de 200 clients (dont la moitié du CAC 40), affiche une croissance soutenue et constante depuis sa création en 1994 et réalise 120 M€ de CA en 2015.

Grâce à ses 7 implantations en France et à l’étranger, HELPLINE propose une large gamme de services :

- Services IT : Expertise serveurs, Cloud et objets connectés

- Expérience utilisateur : Centres d’expertise et infogérance pour les directions informatiques

- Services métier : Centres d’expertise et Assistance à Maîtrise d’Ouvrage pour les directions métiers

En ligne avec cette palette de services, les 2 500 collaborateurs de HELPLINE cultivent une Vision commune : la performance et le succès de la transformation digitale des organisations reposent sur l’équilibre des trois composantes clés : People / Digital / Business.

Répartition du CA :

Selon vous, qu’est ce qui a amené les banques à repenser leur business model et se tourner vers le digital ?

Le secteur bancaire traditionnel vit une période à haut risque. Prises dans un tourbillon composé d’ubérisation, de digitalisation et de désintermédiation, les banques « historiques » font face à de nouveaux acteurs qui pourraient les reléguer dans les coulisses d’un marché en pleine transformation. Mais cette menace peut, au contraire, les pousser à opérer les changements nécessaires pour faire de leurs actifs une force nouvelle et reconquérir leurs clients.

Depuis plusieurs années, la banque est l’un des secteurs qui satisfait le moins ses clients. Les études montrent non seulement qu’il affiche les plus mauvais score en termes de satisfaction, mais également les taux de recommandation spontanée les plus bas. Un comble pour un secteur économique qui, plus que tout autre, se fonde sur la confiance.

Cette situation est d’autant plus menaçante que les banques traditionnelles sont aujourd’hui bousculées par de nouveaux acteurs qui viennent s’immiscer entre elles et leurs clients. Cette concurrence des « fintech » touche de plus en plus de services (agrégateurs de comptes, financement participatif, cagnottes en ligne, transfert de compte à compte, paiement en ligne, etc.) et simplifie les usages grâce au digital. Pour les banques, ce sont autant d’actifs historiques qui sont en train de leur échapper.

Comment définiriez-vous le concept de transformation digitale du secteur bancaire ?

Le secteur bancaire ne déroge pas à la règle : il est bâti sur trois piliers structurels. Une offre de Produits & Services qu’il conçoit, la Relation Client qu’il construit, le tout s’orchestrant au travers d’une Organisation propre. Le Digital permet de transformer ces piliers, à différents niveaux et de manière plus ou moins fondamentale, permettant ainsi de créer rapidement de nouveaux Produits & Services, d’acquérir une connaissance plus fine de ses clients (data) et de personnaliser sa Relation, etc.

Comme le montre la dernière édition de l’étude annuelle de Deloitte sur la Relation banque-client, le secteur bancaire continue de faire face à l’insatisfaction de ses clients. Et cette situation est encore plus fragilisée, notamment, par l’émergence de nouveaux acteurs qui viennent s’immiscer entre les banques traditionnelles et leurs clients.

Cette concurrence des FinTech touche de plus en plus les Produits financiers (ex : le prêt par le financement participatif) dont l’usage est simplifié grâce au digital et aux nouvelles technologies (ex : le paiement par NFC via Apple pay). Pour les banques, ce sont autant d’actifs historiques qui leur échappent. Qui plus est, les FinTech ont parfaitement abordé le sujet principal de la relation client personnalisée et sans rupture.

Dans tous les cas, les paramètres sont les mêmes :

- des clients insatisfaits depuis des années ;

- de nouveaux acteurs qui arrivent sur le marché avec une offre de Produits & Services nouvelle et, surtout, une Relation client particulièrement soignée. Et c’est là, le point central. Car de quoi les clients sont-ils le plus frustrés ? Pas tant des produits, mais de la qualité discutable de la Relation qu’ils entretiennent avec leurs fournisseurs (banque, télécoms, taxis, énergie…)

Quelles sont les métiers de la banque concernés ?

Les groupes bancaires évoluent dans un contexte réglementaire de plus en plus contraignant. La réforme dite de « Bâle III » impose une gestion différente des fonds propres, induit une modification drastique de la gestion des coûts qui se cristallise, notamment, au niveau des milliers d’agences bancaires qui se doivent d’avoir une plus grande efficacité économique.

Effectivement, le chiffre d’affaires généré par agence ne cesse de chuter, en raison – entre autres – d’une baisse constante de la fréquentation du lieu par le client, ou encore, de la multiplication des services pouvant être gérés depuis une application bancaire par ce dernier. En effet, que peut-on faire en agence qu’on ne puisse faire avec une appli mobile ? De moins en moins de choses…

Pourtant, une agence joue un rôle crucial en termes de proximité et de Relation personnalisée avec le client. Plutôt que de disparaitre, les agences peuvent, au contraire, être le lieu de renaissance du secteur bancaire.

La banque de détail, véritable poids lourd du secteur, a l’impérieuse nécessité de se transformer (au regard des trois piliers cités précédemment) :

- d’une part, avec des Services proposés, en étant plus proche du conseil en finance que de la simple signature d’un contrat ;

- d’autre part, grâce à une Relation personnalisée et sans rupture avec le client (l’Omnicanal étant au cœur de cette approche) ;

- et enfin, au niveau de l’Organisation, dans la mesure où les Ressources Humaines ont un rôle clé dans l’évolution du métier des agents bancaires.

Enfin, les agences doivent probablement évoluer dans leur design, en devenant des lieux de passage plus modernes et tournés vers le client. Beaucoup d’agences ont, par exemple, abandonné le sas de sécurité, rendant ainsi le premier contact client plus convivial.

Comment cela se traduit pour les collaborateurs ?

Les conseillers doivent disposer d’outils bureautiques innovants, leur offrant une plus grande flexibilité mais, en aucun cas, ils ne doivent être un frein à leur métier. Quoi de pire, tant pour le conseiller que son client, que de devoir reporter un rendez-vous à cause d’un dysfonctionnement informatique.

Certains outils comme le ChatBot permettent une prise en charge immédiate de l’incident, en offrant à l’utilisateur un guide vers les solutions les plus pertinentes et raccourcissant ainsi son cycle de support.

Par ailleurs, le métier de la Relation client étant critique pour la banque, le besoin de support du conseiller en clientèle doit être priorisé. Il est ainsi possible d’associer le potentiel des outils téléphoniques à la connaissance de l’utilisateur et de son activité pour définir la criticité d’une sollicitation de support.

Par conséquent, le support IT apporté aux conseillers doivent être un maillon clé de la chaine de valeur et de l’expérience agence. La tolérance des utilisateurs (fussent-ils conseillers ou clients finaux) vis-à-vis des défaillances des applications est de plus en plus mince, et ces dernières peuvent devenir un motif de fuite vers la concurrence.

Et pour les clients finaux ?

L’objectif de la banque vis-à-vis de ses clients est avant tout, de proposer un parcours client sans rupture. L’accès aux technologies web et mobile à la venue en agence, doit être considéré que comme un tout cohérent tant sur le plan de l’expérience que sur l’environnement dans lequel on lui propose d’évoluer. La simplification des usages proposés au client doit être à tous les niveaux. Il parait exclu pour un client que l’usage du web, des applications dédiées, de la prise d’un rendez-vous avec un conseiller, des conseils prodigués ou encore la finalisation d’une opération financière soit dans un écosystème ou il ne se sent pas en confiance. Dis autrement, si en tant que client, je sais naviguer facilement au sein de l’infrastructure de la banque en ligne, je dois tout autant ressentir cela lorsque je viens en agence.

Quelles sont les principales technologies aujourd’hui déployées par les acteurs du secteur bancaire pour leur transformation digitale ?

L’usage des technologies n’est qu’une conséquence des résultats attendus. Les technologies feront ce qu’on leur demande de faire. Elles permettent de repousser les limites de ce qu’il est possible de faire jusqu’à l’ultime, l’imagination. Ainsi, utiliser un chatBot, la corrélation des données structurées aux données non-structurées (Big Data), le paiement sécurisée sans contact, ou encore la Blockchain pour détourner efficacement l’impérieuse nécessité de centralisation des tiers de confiance n’auront qu’un impact très limité si la réflexion est prise par le seul filtre Technologique.

La technologie est au service de l’imagination et de l’ambition qu’un groupe bancaire saura définir. L’innovation véritable n’est pas dans l’usage des technologies mais dans les modèles que l’on définit.

Comment voyez-vous ce secteur d’ici 10 ans aussi bien en termes de processus métier, que d’usages clients et de technologies ?

10 ans est une éternité tant les modifications structurelles se font à une vitesse exponentielle. Ce que je pense, c’est que très rapidement, l’intelligence collective dans laquelle les clients et leur banque seront intimement liés. C’est une tendance sociétale à laquelle la banque ne peut échapper. En effet, par le simple usage des réseaux sociaux, nous avons tous, plus ou moins, la volonté de participer activement à la vie des communautés auxquelles nous nous affilions (on post, on like, on commente, on partage). Ces notions d’instantanéité et de capacité d’expression « nous » ouvrent le champ des possibles sous exploité encore.

Comment HELPLINE accompagne les banques dans leur transformation ?

Prenons comme exemple, l’activité Banque de détail qui mobilise environ 70% des effectifs de l’industrie bancaire répartis selon deux familles principales :

- les fonctions Force de Vente, en charge de l’accueil et de la prise en charge des clients – particuliers ou professionnels – et de la fourniture des services et des conseils, représentent plus de la moitié des effectifs de la banque de détail

- les fonctions Administratives sont en charge du suivi et de la réalisation des opérations induites par les actions commerciales et assurent les fonctions support de la banque.

Le secteur d’activité des banques de détail est en forte mutation, notamment en raison de l’émergence de nouveaux facteurs :

1. l’évolution des comportements et des clients bancaires, toujours plus exigeants.

2. L’émergence de nouveaux acteurs sur le marché bancaire

3. L’optimisation via internet de l’expérience client modifiant l’environnement et le positionnement des conseillers, mais également automatisant les opérations simples de traitement en back-office.

C’est ainsi que l’on peut constater une forte augmentation du nombre d’interactions entre les banques et leur client par le biais des nouveaux canaux de communication mis à disposition (internet, chat, téléservice, …). Les réseaux d’agences voient leur fréquentation diminuer (en 2010, 1 français sur 2 se rendait en agence plus d’une fois par mois, en 2015, 1 français sur 5), renforçant ainsi l’approche spécialisée que peut proposer un conseil de proximité.

Ces facteurs induisent donc au sein des banques de détail des changements majeurs tels que la transformation des processus opérationnels, l’évolution des organisations et modes de fonctionnement internes. Ils impactent aussi les métiers qui doivent s’adapter à des activités et des environnements qui intègrent le repositionnement des clients et de leurs attentes.

Soumises à des contraintes de changement fortes, les prestations du conseiller bancaire évoluent vers davantage de valeur ajoutée. La tendance, dans les banques, est donc à la spécialisation des conseillers, dans le crédit immobilier, la prévoyance, ou bien encore dans la clientèle professionnelle ou la banque privée (gestion de patrimoine).

Dans cet univers, la banque multicanal est bien évidemment de mise. Tout l’enjeu pour la banque est de faire en sorte que le conseiller service clientèle gère avant tout une relation et se mette au service du client pour résoudre ses problèmes du quotidien, répondre à ses questions ou lui trouver des solutions adéquates via des spécialistes.

Ces conseillers constituent un réseau d’acteurs interconnectés au service de la relation client – pour lesquels les enjeux majeurs sont la disponibilité pour leur client et la performance dans leurs activités.

Dans cette lignée, Les groupes bancaires souhaitent recentrer l'utilisateur au cœur de ses préoccupations. L’objectif prioritaire est que ce dernier soit le plus efficient dans son métier.

Egalement, il est essentiel d’apporter toujours plus de services avec une maîtrise des coûts.

L’objectif est donc une prise en charge prioritaire pour la Force de Vente avec un temps d’attente réduit et avec une haute valeur ajoutée, tout en assurant une maîtrise des coûts.

Cette orientation nécessite une transformation des Centre de Service IT. C’est avec une pleine compréhension de ces enjeux et exigences qu’HELPLINE accompagne les groupes bancaires sur un plan de transformation permettant de :

- Avoir une approche centrée sur les besoins de l’utilisateur : étude sur les utilisateurs en banque de détail et plus particulièrement au sein des groupes bancaires,

- Réduire le temps d’attente

- S’appuyer sur l’innovation pour une maîtrise des coûts

Quelles sont vos références dans ce domaine ?

BFA (Banque, Finance, Assurance) :

- Investment Managers ;

- Crédit Agricole ;

- Société Générale ;

- Banque de France,

- BNP Paribas ;

- KPMG ;

- Euler Hermès ;

- Euronext...

Pierre-Arnaud Sarda, merci d'avoir répondu à nos questions et rendez-vous très prochainement dans un nouveau numéro de Finyear.

Le secteur bancaire traditionnel vit une période à haut risque. Prises dans un tourbillon composé d’ubérisation, de digitalisation et de désintermédiation, les banques « historiques » font face à de nouveaux acteurs qui pourraient les reléguer dans les coulisses d’un marché en pleine transformation. Mais cette menace peut, au contraire, les pousser à opérer les changements nécessaires pour faire de leurs actifs une force nouvelle et reconquérir leurs clients.

Depuis plusieurs années, la banque est l’un des secteurs qui satisfait le moins ses clients. Les études montrent non seulement qu’il affiche les plus mauvais score en termes de satisfaction, mais également les taux de recommandation spontanée les plus bas. Un comble pour un secteur économique qui, plus que tout autre, se fonde sur la confiance.

Cette situation est d’autant plus menaçante que les banques traditionnelles sont aujourd’hui bousculées par de nouveaux acteurs qui viennent s’immiscer entre elles et leurs clients. Cette concurrence des « fintech » touche de plus en plus de services (agrégateurs de comptes, financement participatif, cagnottes en ligne, transfert de compte à compte, paiement en ligne, etc.) et simplifie les usages grâce au digital. Pour les banques, ce sont autant d’actifs historiques qui sont en train de leur échapper.

Comment définiriez-vous le concept de transformation digitale du secteur bancaire ?

Le secteur bancaire ne déroge pas à la règle : il est bâti sur trois piliers structurels. Une offre de Produits & Services qu’il conçoit, la Relation Client qu’il construit, le tout s’orchestrant au travers d’une Organisation propre. Le Digital permet de transformer ces piliers, à différents niveaux et de manière plus ou moins fondamentale, permettant ainsi de créer rapidement de nouveaux Produits & Services, d’acquérir une connaissance plus fine de ses clients (data) et de personnaliser sa Relation, etc.

Comme le montre la dernière édition de l’étude annuelle de Deloitte sur la Relation banque-client, le secteur bancaire continue de faire face à l’insatisfaction de ses clients. Et cette situation est encore plus fragilisée, notamment, par l’émergence de nouveaux acteurs qui viennent s’immiscer entre les banques traditionnelles et leurs clients.

Cette concurrence des FinTech touche de plus en plus les Produits financiers (ex : le prêt par le financement participatif) dont l’usage est simplifié grâce au digital et aux nouvelles technologies (ex : le paiement par NFC via Apple pay). Pour les banques, ce sont autant d’actifs historiques qui leur échappent. Qui plus est, les FinTech ont parfaitement abordé le sujet principal de la relation client personnalisée et sans rupture.

Dans tous les cas, les paramètres sont les mêmes :

- des clients insatisfaits depuis des années ;

- de nouveaux acteurs qui arrivent sur le marché avec une offre de Produits & Services nouvelle et, surtout, une Relation client particulièrement soignée. Et c’est là, le point central. Car de quoi les clients sont-ils le plus frustrés ? Pas tant des produits, mais de la qualité discutable de la Relation qu’ils entretiennent avec leurs fournisseurs (banque, télécoms, taxis, énergie…)

Quelles sont les métiers de la banque concernés ?

Les groupes bancaires évoluent dans un contexte réglementaire de plus en plus contraignant. La réforme dite de « Bâle III » impose une gestion différente des fonds propres, induit une modification drastique de la gestion des coûts qui se cristallise, notamment, au niveau des milliers d’agences bancaires qui se doivent d’avoir une plus grande efficacité économique.

Effectivement, le chiffre d’affaires généré par agence ne cesse de chuter, en raison – entre autres – d’une baisse constante de la fréquentation du lieu par le client, ou encore, de la multiplication des services pouvant être gérés depuis une application bancaire par ce dernier. En effet, que peut-on faire en agence qu’on ne puisse faire avec une appli mobile ? De moins en moins de choses…

Pourtant, une agence joue un rôle crucial en termes de proximité et de Relation personnalisée avec le client. Plutôt que de disparaitre, les agences peuvent, au contraire, être le lieu de renaissance du secteur bancaire.

La banque de détail, véritable poids lourd du secteur, a l’impérieuse nécessité de se transformer (au regard des trois piliers cités précédemment) :

- d’une part, avec des Services proposés, en étant plus proche du conseil en finance que de la simple signature d’un contrat ;

- d’autre part, grâce à une Relation personnalisée et sans rupture avec le client (l’Omnicanal étant au cœur de cette approche) ;

- et enfin, au niveau de l’Organisation, dans la mesure où les Ressources Humaines ont un rôle clé dans l’évolution du métier des agents bancaires.

Enfin, les agences doivent probablement évoluer dans leur design, en devenant des lieux de passage plus modernes et tournés vers le client. Beaucoup d’agences ont, par exemple, abandonné le sas de sécurité, rendant ainsi le premier contact client plus convivial.

Comment cela se traduit pour les collaborateurs ?

Les conseillers doivent disposer d’outils bureautiques innovants, leur offrant une plus grande flexibilité mais, en aucun cas, ils ne doivent être un frein à leur métier. Quoi de pire, tant pour le conseiller que son client, que de devoir reporter un rendez-vous à cause d’un dysfonctionnement informatique.

Certains outils comme le ChatBot permettent une prise en charge immédiate de l’incident, en offrant à l’utilisateur un guide vers les solutions les plus pertinentes et raccourcissant ainsi son cycle de support.

Par ailleurs, le métier de la Relation client étant critique pour la banque, le besoin de support du conseiller en clientèle doit être priorisé. Il est ainsi possible d’associer le potentiel des outils téléphoniques à la connaissance de l’utilisateur et de son activité pour définir la criticité d’une sollicitation de support.

Par conséquent, le support IT apporté aux conseillers doivent être un maillon clé de la chaine de valeur et de l’expérience agence. La tolérance des utilisateurs (fussent-ils conseillers ou clients finaux) vis-à-vis des défaillances des applications est de plus en plus mince, et ces dernières peuvent devenir un motif de fuite vers la concurrence.

Et pour les clients finaux ?

L’objectif de la banque vis-à-vis de ses clients est avant tout, de proposer un parcours client sans rupture. L’accès aux technologies web et mobile à la venue en agence, doit être considéré que comme un tout cohérent tant sur le plan de l’expérience que sur l’environnement dans lequel on lui propose d’évoluer. La simplification des usages proposés au client doit être à tous les niveaux. Il parait exclu pour un client que l’usage du web, des applications dédiées, de la prise d’un rendez-vous avec un conseiller, des conseils prodigués ou encore la finalisation d’une opération financière soit dans un écosystème ou il ne se sent pas en confiance. Dis autrement, si en tant que client, je sais naviguer facilement au sein de l’infrastructure de la banque en ligne, je dois tout autant ressentir cela lorsque je viens en agence.

Quelles sont les principales technologies aujourd’hui déployées par les acteurs du secteur bancaire pour leur transformation digitale ?

L’usage des technologies n’est qu’une conséquence des résultats attendus. Les technologies feront ce qu’on leur demande de faire. Elles permettent de repousser les limites de ce qu’il est possible de faire jusqu’à l’ultime, l’imagination. Ainsi, utiliser un chatBot, la corrélation des données structurées aux données non-structurées (Big Data), le paiement sécurisée sans contact, ou encore la Blockchain pour détourner efficacement l’impérieuse nécessité de centralisation des tiers de confiance n’auront qu’un impact très limité si la réflexion est prise par le seul filtre Technologique.

La technologie est au service de l’imagination et de l’ambition qu’un groupe bancaire saura définir. L’innovation véritable n’est pas dans l’usage des technologies mais dans les modèles que l’on définit.

Comment voyez-vous ce secteur d’ici 10 ans aussi bien en termes de processus métier, que d’usages clients et de technologies ?

10 ans est une éternité tant les modifications structurelles se font à une vitesse exponentielle. Ce que je pense, c’est que très rapidement, l’intelligence collective dans laquelle les clients et leur banque seront intimement liés. C’est une tendance sociétale à laquelle la banque ne peut échapper. En effet, par le simple usage des réseaux sociaux, nous avons tous, plus ou moins, la volonté de participer activement à la vie des communautés auxquelles nous nous affilions (on post, on like, on commente, on partage). Ces notions d’instantanéité et de capacité d’expression « nous » ouvrent le champ des possibles sous exploité encore.

Comment HELPLINE accompagne les banques dans leur transformation ?

Prenons comme exemple, l’activité Banque de détail qui mobilise environ 70% des effectifs de l’industrie bancaire répartis selon deux familles principales :

- les fonctions Force de Vente, en charge de l’accueil et de la prise en charge des clients – particuliers ou professionnels – et de la fourniture des services et des conseils, représentent plus de la moitié des effectifs de la banque de détail

- les fonctions Administratives sont en charge du suivi et de la réalisation des opérations induites par les actions commerciales et assurent les fonctions support de la banque.

Le secteur d’activité des banques de détail est en forte mutation, notamment en raison de l’émergence de nouveaux facteurs :

1. l’évolution des comportements et des clients bancaires, toujours plus exigeants.

2. L’émergence de nouveaux acteurs sur le marché bancaire

3. L’optimisation via internet de l’expérience client modifiant l’environnement et le positionnement des conseillers, mais également automatisant les opérations simples de traitement en back-office.

C’est ainsi que l’on peut constater une forte augmentation du nombre d’interactions entre les banques et leur client par le biais des nouveaux canaux de communication mis à disposition (internet, chat, téléservice, …). Les réseaux d’agences voient leur fréquentation diminuer (en 2010, 1 français sur 2 se rendait en agence plus d’une fois par mois, en 2015, 1 français sur 5), renforçant ainsi l’approche spécialisée que peut proposer un conseil de proximité.

Ces facteurs induisent donc au sein des banques de détail des changements majeurs tels que la transformation des processus opérationnels, l’évolution des organisations et modes de fonctionnement internes. Ils impactent aussi les métiers qui doivent s’adapter à des activités et des environnements qui intègrent le repositionnement des clients et de leurs attentes.

Soumises à des contraintes de changement fortes, les prestations du conseiller bancaire évoluent vers davantage de valeur ajoutée. La tendance, dans les banques, est donc à la spécialisation des conseillers, dans le crédit immobilier, la prévoyance, ou bien encore dans la clientèle professionnelle ou la banque privée (gestion de patrimoine).

Dans cet univers, la banque multicanal est bien évidemment de mise. Tout l’enjeu pour la banque est de faire en sorte que le conseiller service clientèle gère avant tout une relation et se mette au service du client pour résoudre ses problèmes du quotidien, répondre à ses questions ou lui trouver des solutions adéquates via des spécialistes.

Ces conseillers constituent un réseau d’acteurs interconnectés au service de la relation client – pour lesquels les enjeux majeurs sont la disponibilité pour leur client et la performance dans leurs activités.

Dans cette lignée, Les groupes bancaires souhaitent recentrer l'utilisateur au cœur de ses préoccupations. L’objectif prioritaire est que ce dernier soit le plus efficient dans son métier.

Egalement, il est essentiel d’apporter toujours plus de services avec une maîtrise des coûts.

L’objectif est donc une prise en charge prioritaire pour la Force de Vente avec un temps d’attente réduit et avec une haute valeur ajoutée, tout en assurant une maîtrise des coûts.

Cette orientation nécessite une transformation des Centre de Service IT. C’est avec une pleine compréhension de ces enjeux et exigences qu’HELPLINE accompagne les groupes bancaires sur un plan de transformation permettant de :

- Avoir une approche centrée sur les besoins de l’utilisateur : étude sur les utilisateurs en banque de détail et plus particulièrement au sein des groupes bancaires,

- Réduire le temps d’attente

- S’appuyer sur l’innovation pour une maîtrise des coûts

Quelles sont vos références dans ce domaine ?

BFA (Banque, Finance, Assurance) :

- Investment Managers ;

- Crédit Agricole ;

- Société Générale ;

- Banque de France,

- BNP Paribas ;

- KPMG ;

- Euler Hermès ;

- Euronext...

Pierre-Arnaud Sarda, merci d'avoir répondu à nos questions et rendez-vous très prochainement dans un nouveau numéro de Finyear.

© Copyright Finyear. Propos recueillis par la rédaction de Finyear.

Les médias du groupe Finyear

Lisez gratuitement :

Le quotidien Finyear :

- Finyear Quotidien

La newsletter quotidienne :

- Finyear Newsletter

Recevez chaque matin par mail la newsletter Finyear, une sélection quotidienne des meilleures infos et expertises de la finance d’entreprise et de la finance d'affaires.

Les 6 lettres mensuelles digitales :

- Le Directeur Financier

- Le Trésorier

- Le Credit Manager

- The FinTecher

- The Blockchainer

- Le Capital Investisseur

Le magazine trimestriel digital :

- Finyear Magazine

Un seul formulaire d'abonnement pour recevoir un avis de publication pour une ou plusieurs lettres

Lisez gratuitement :

Le quotidien Finyear :

- Finyear Quotidien

La newsletter quotidienne :

- Finyear Newsletter

Recevez chaque matin par mail la newsletter Finyear, une sélection quotidienne des meilleures infos et expertises de la finance d’entreprise et de la finance d'affaires.

Les 6 lettres mensuelles digitales :

- Le Directeur Financier

- Le Trésorier

- Le Credit Manager

- The FinTecher

- The Blockchainer

- Le Capital Investisseur

Le magazine trimestriel digital :

- Finyear Magazine

Un seul formulaire d'abonnement pour recevoir un avis de publication pour une ou plusieurs lettres