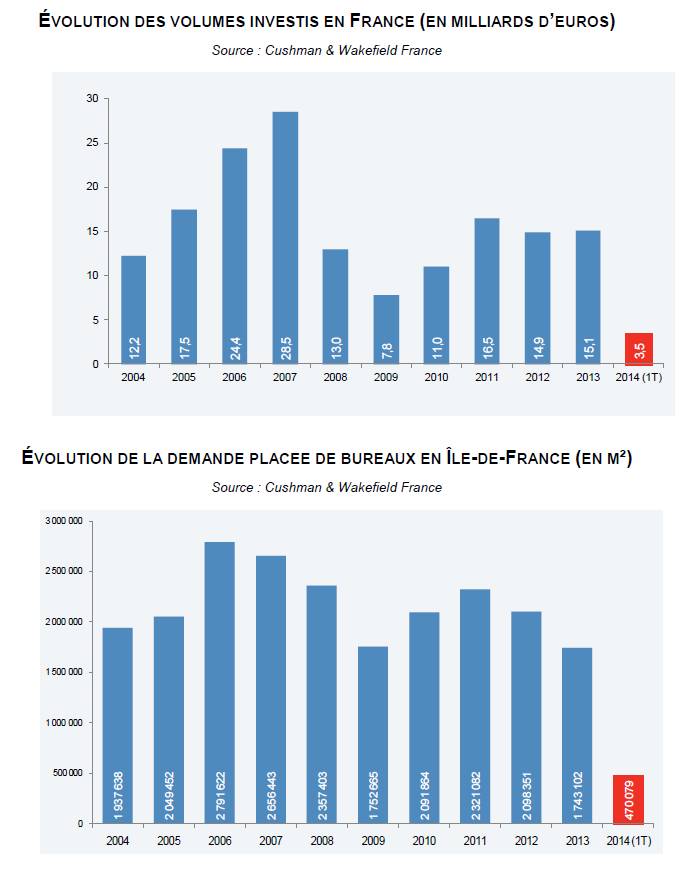

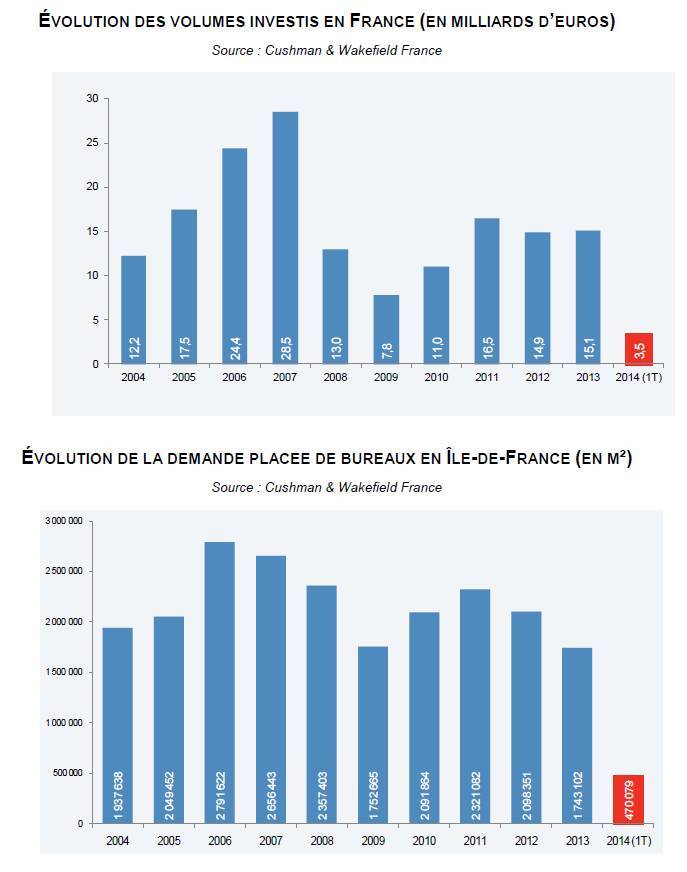

« 470 079 m² de bureaux ont été loués ou vendus aux utilisateurs en Ile-de-France au 1er trimestre 2014. Si la demande placée reste inférieure de 7 % à la moyenne des dix dernières années, elle est tout de même supérieure de 24 % à celle du 1er trimestre 2013 » annonce Olivier Gérard, Président de Cushman & Wakefield France. L'ampleur et la qualité des offres disponibles sur le marché et l'ajustement parfois conséquent des loyers expliquent ce regain d'activité, que les prochains mois devraient probablement accentuer. « Particulièrement perceptible à Paris et dans quelques pôles tertiaires des Hauts-de-Seine, l'ampleur des dossiers en cours confirme le rôle moins décisif des renégociations et annonce une plus grande mobilité des utilisateurs en 2014 » poursuit Olivier Gérard. Les performances du marché français de l'investissement sont également meilleures que l’an passé. « 3,5 milliards d'euros ont été investis en France au 1er trimestre 2014, soit une hausse de 13 % sur un an. Cette progression tient toutefois en grande partie à l'acquisition de Cœur Défense et masque une forte chute du nombre total de transactions » explique Olivier Gérard.

MARCHE FRANÇAIS DE L’INVESTISSEMENT

Des volumes gonflés par l'opération Cœur Défense

3,5 milliards d’euros ont été investis en France au 1er trimestre 2014, soit une hausse de 13 % par rapport à la même période en 2013 (3,1 milliards d’euros) et une performance stable par rapport à la moyenne des volumes investis au cours d’un 1er trimestre depuis dix ans. L'évolution est donc généralement positive, mais s’accompagne d’une très nette diminution du nombre total de transactions (53), divisé par deux par rapport à celui du 1er trimestre 2013 (112). Les opérations < 50 millions d'euros ont été particulièrement rares (36 contre 88 au 1er trimestre 2013). De fait, la hausse des volumes investis en ce début d'année est principalement liée à la signature de grandes transactions (10 opérations > 100 millions totalisant 2,5 milliards d’euros contre 7 totalisant 1,2 milliard au 1T 2013) et, surtout, à la prise en compte de la vente de Coeur Défense. L'acquisition par le fonds américain Lone Star de cet ensemble emblématique représente ainsi à elle seule 36 % des montants investis au 1er trimestre 2014.

Les bureaux concentrent la quasi-totalité des grandes transactions

Avec 2,8 milliards d'euros, les bureaux représentent 80 % des volumes investis en France au 1er trimestre 2014 contre 64 % sur l’ensemble de 2013. Cette forte hausse tient à la faiblesse relative des volumes investis en commerces. Mais les bureaux constituent également la grande majorité des opérations > 100 millions d'euros enregistrées depuis janvier (8 sur 10). Suivant les tendances observées sur le marché locatif, l’activité a porté pour l'essentiel sur des actifs parisiens (Arc de Seine dans la ZAC Rive Gauche) ou de grands pôles tertiaires des Hauts-de-Seine, comme le Sud Ouest ou La Défense (Coeur Défense, Tour Prisma).

Le marché des commerces a démarré l’année bien plus modestement : seuls 514 millions d'euros ont été investis sur cette typologie d'actif, un volume divisé par deux par rapport à la même période en 2013 et n’incluant que deux transactions de plus de 100 millions d'euros (cession par AXA à Hammerson de 75 % du centre commercial Saint-Sébastien à Nancy, cession par Corio à KKR/Seefar d’un portefeuille de quatre centres). Si les commerces ne représentent que 15 % des volumes investis en France depuis le début de 2014, leur part devrait toutefois retrouver, dans les mois à venir, des niveaux plus proches des dernières années (26 % en moyenne ces cinq dernières années). En effet, les volumes seront prochainement alimentés par la finalisation de la cession de centres commerciaux régionaux (Beaugrenelle à Paris) et par la vente de grands portefeuilles de centres et galeries (portefeuille Klépierre) et d'actifs mixtes (portefeuille Risanamento).

Enfin, à peine 200 millions d'euros ont été investis sur le marché de l'immobilier industriel au 1er trimestre 2014, soit 5 % de l'ensemble des montants engagés en France sur la période. Les transactions d'actifs industriels ont été très peu nombreuses, la plus significative concernant l'acquisition par Prologis d'un portefeuille de 13 sites pour près de 90 millions d'euros. Comme pour les commerces, les opérations en cours – dont la cession à Blackstone du portefeuille de Foncière des Régions pour près de 350 millions d’euros – annoncent toutefois un net accroissement des volumes investis dans les prochains mois.

L'Ile-de-France renforce sa domination

Avec 3,1 milliards d’euros – soit une hausse de plus de 30 % sur un an, l’Ile-de-France concentre 89 % des montants engagés dans l’Hexagone au 1er trimestre 2014. Cette domination est bien sûr le reflet d'un marché des grandes transactions principalement animé par des acquisitions de bureaux. Ainsi, à l'exception de la vente du centre commercial Saint-Sebastien à Nancy et de la cession à KKR/Seefar d’un portefeuille de 4 centres, toutes les transactions > 100 millions d'euros ont porté sur des bureaux en Ile-de-France. Ce segment représente également la quasi-totalité des opérations comprises entre 50 et 100 millions d'euros (Urbagreen à Joinville-le-Pont, Le Cap à Puteaux, L'Open à Issy-les-Moulineaux, etc.).

Traditionnellement plus dépendants des volumes investis sur des actifs industriels ou de commerces, les marchés de province sont en net retrait. Avec 420 millions d'euros, les montants engagés au 1er trimestre 2014 y affichent ainsi une forte baisse de 55 % sur un an.

Un début d’année principalement animé par les investisseurs étrangers

Les étrangers ont représenté 69 % de l'ensemble des montants investis dans l'Hexagone (35 % en 2013). Cette forte progression tient au recul des investisseurs français et à la présence importante d'acteurs américains, britanniques, allemands et asiatiques sur le segment des grandes transactions. L'acquisition par Lone Star de Coeur Défense explique d'ailleurs le poids prépondérant des Américains (48 % de l'ensemble des volumes investis au 1er trimestre 2014).

Principalement représentés par les compagnies d’assurances (Cardif), les OPCI/SCPI (Primonial Reim, BNP Paribas Reim) et quelques acquéreurs-utilisateurs (Klesia, Bred), les Français n'ont eux représenté que 31 % de l'ensemble des montants investis dans l'Hexagone au 1er trimestre 2014 contre 65 % sur l’ensemble de 2013. Peu présents sur le segment des grandes opérations, leur effacement tient aussi au très faible nombre de petites et moyennes transactions et au manque de vigueur du marché provincial. La part des Français devrait toutefois augmenter dans les mois à venir à la faveur de la concrétisation de grandes ou très grandes opérations dans lesquelles ils sont impliqués (Beaugrenelle, portefeuille Klepierre, etc.).

MARCHE LOCATIF DES BUREAUX D’ÎLE-DE-FRANCE

Les grandes transactions jouent de nouveau un rôle moteur

470 079 m² de bureaux ont été placés en Ile-de-France au 1er trimestre 2014. La hausse est de 24 % sur un an, même si ce volume reste encore en-deçà de la moyenne des dix dernières années (504 897 m²). Confrontés à un environnement économique difficile qui ne permet pas d’espérer mieux pour 2014 qu’une stabilisation du chômage et des défaillances d’entreprises, nombre d'utilisateurs restent prudents et privilégient une renégociation de bail à un déménagement. Ce dernier facteur semble toutefois moins décisif que l’an passé. Ainsi, l’ajustement des loyers et les mesures d’accompagnement parfois conséquentes octroyées par les propriétaires conduisent les locataires à envisager davantage qu’en 2013 un déménagement.

La multiplication par deux du volume des transactions > 4 000 m² (245 440 m² soit 52 % de la demande placée totale) et les négociations en cours confirment en effet le déblocage du marché des grands utilisateurs. Ces derniers sont ainsi plus nombreux à finaliser leurs projets immobiliers, profitant des opportunités offertes par le marché pour réduire leurs coûts. Plusieurs entreprises semblent également décidées à franchir le pas et à anticiper leur croissance future, encouragées en cela par le redressement progressif de l’économie. Enfin, le volume de la demande placée au 1er trimestre a été gonflé par la concrétisation de grands projets de regroupement initiés depuis de longs mois, comme le nouveau siège de Veolia à Aubervilliers (45 000 m²) ou l’achat par Safran des 45 000 m² de l’ancien site Nortel dans les Yvelines pour y installer plusieurs entités du groupe.

Une reprise inégale

Si les grands utilisateurs sont indéniablement plus actifs qu’en 2013, la reprise ne concerne pas, loin s’en faut, l’ensemble du marché des bureaux d’Ile-de-France. Ainsi, le nombre total de transactions (425 contre 534 un an auparavant) est au plus bas, sur un 1er trimestre, depuis 2003, soulignant l’exposition persistante à la crise des petites et moyennes entreprises.

Par ailleurs, le regain d'activité observé depuis le début de l’année 2014 bénéficie avant tout aux offres de bureaux de qualité. Quelques mouvements portent certes sur de grandes surfaces de seconde-main, permettant à de grands utilisateurs de réduire leurs coûts de façon drastique et à très court terme. Cela dit, les offres neuves, restructurées ou rénovées constituent la vaste majorité des grandes transactions du 1er trimestre 2014 (82 % du volume des mouvements > 4 000 m²) ; une tendance qui devrait même s’accentuer dans les prochains mois en raison de l’afflux d’offres de qualité dans plusieurs pôles tertiaires d’Ile-de-France, des efforts consentis par les propriétaires pour accélérer leur absorption et d’utilisateurs plus attentifs à la maîtrise de leurs charges.

Net regain d’activité dans les marchés établis

Pénalisé par le faible nombre de petites et moyennes transactions, le marché de Paris intra-muros profite en revanche du net accroissement des prises à bail de grandes surfaces (8 transactions > 4 000 m² totalisant 67 540 m² contre 2 totalisant 15 478 m² au 1er trimestre 2013). Les négociations en cours indiquent en outre que le marché parisien devrait rester l’un des principaux moteurs de l’activité en Ile-de-France en 2014. La capitale profite de fait d’un afflux d’offres de qualité inédit depuis le début de la crise. De grands utilisateurs traditionnels de Paris QCA, dans des secteurs à forte valeur ajoutée comme le conseil, tirent notamment profit de la commercialisation d’opérations de restructuration de qualité pour optimiser leur immobilier (Etude Cheuvreux Notaires au 55-57 boulevard Haussmann, McKinsey & Company au 90 avenue des Champs-Elysées).

D'autres marchés établis d'Ile-de-France ont attiré de grands utilisateurs, comme le Sud Ouest (Aldebaran Robotics dans Nouvel Air à Issy-les-Moulineaux, Carrefour Property dans Ardeko à Boulogne-Billancourt) ou le quartier des affaires de l'Ouest (Soletanche Freyssinet dans Eko à Rueil-Malmaison). La Défense continue en revanche de marquer le pas. Seuls 13 018 m² de bureaux y ont été loués au 1er trimestre 2014, dont aucune surface > 4 000 m². Pourtant, la très grande variété de solutions immobilières offertes aux entreprises, la livraison récente ou à venir de tours de très grande qualité et la correction des valeurs sont autant de conditions favorables à la reprise de l’activité locative dans le quartier d'affaires. Après une année 2013 atone, les négociations en cours y sont en effet nombreuses, promettant un rebond de la demande placée dès la fin du 1er semestre 2014.

L’afflux d’offres de qualité, l’ajustement des loyers, mais aussi le primat donné par les entreprises à la qualité du quartier environnant et à son accessibilité dessinent au final des perspectives plus favorables pour la plupart des marchés établis de Paris et de l’ouest parisien. Certains d’entre eux pourraient même s’attirer les faveurs d’entreprises issues d’autres secteurs géographiques, tirant parti des efforts consentis par les bailleurs pour s’offrir une adresse plus prestigieuse et plus centrale.

Hors des projets ponctuels de grands groupes industriels (Veolia Environnement à Aubervilliers, Safran à Magny-les-Hameaux/Chateaufort, Eiffage à Vélizy), les autres secteurs tertiaires d’Ile-de-France ont été relativement peu dynamiques.

Poursuite de la progression de l’offre disponible

Le volume de l’offre disponible à moins de six mois a poursuivi sa hausse au 1er trimestre 2014 et atteint de nouveaux records. Il totalise désormais 4,43 millions de m² soit un taux de vacance de 8,3 %. L’évolution de 1 % sur un trimestre reflète l'arrivée sur le marché de quelques grands ensembles tertiaires neufs-restructurés, principalement situés dans le QCA (1 Euler) et le QAO (Alegria et Silvergreen à Neuilly-sur-Seine), ainsi que de nouvelles libérations d'actifs de seconde-main plus difficiles à absorber.

La progression de l’offre disponible devrait se poursuivre au 2e trimestre en dépit de l’accélération des rythmes de commercialisation. Les livraisons d’actifs neufs-restructurés lancés en blanc resteront importantes dans certains marchés de l’ouest (QAO, La Défense). Elles seront en outre plus nombreuses dans la capitale, où 330 000 m² en cours de construction-restructuration sont actuellement disponibles. L'appétit des utilisateurs parisiens, dans le QCA (conseil, luxe, Internet, etc.) ou d'autres quartiers (administration) favorisera néanmoins l'absorption de ces nouveaux mètres carrés, témoignant de la vigueur retrouvée du marché des bureaux parisien.

PERSPECTIVES DU MARCHE FRANÇAIS

L'environnement du marché français de l'immobilier d'entreprise est encore loin d’être idéal : la reprise économique reste fragile, le contexte politique et fiscal de la France incertain et les risques géopolitiques se sont récemment accentués. Cela dit, plusieurs conditions semblent réunies pour assurer un redémarrage durable de l'activité locative. « L'attentisme des grands utilisateurs est en train de se dissiper : après de longues années de crise, les entreprises semblent bien décidées à accélérer leurs projets immobiliers, encouragées en cela par le redressement progressif de l’économie, l'ajustement parfois important des valeurs locatives en périphérie et le lancement d'opérations de restructuration bien situées dans la capitale. Après le point bas de 2013, et en dépit d’un début d’année encore assez moyen, le seuil des 2 millions de m² devrait donc être atteint – voire dépassé – sur l’ensemble de l'année 2014 » annonce Olivier Gérard. Gonflés par la concrétisation de très grosses opérations, les volumes investis en France en 2014 seront également supérieurs à ceux de l'an passé même si le manque d'offres de qualité entravera quelque peu l’activité. « En dépit de l'abondance des liquidités à placer sur le marché immobilier, l'appétit pour les actifs haut-de-gamme restera sans doute partiellement insatisfait. Cela dit, la diversification des types d’investisseurs présents dans l’Hexagone, la correction des valeurs sur certains types de biens et la plus grande prise de risque des investisseurs devraient en partie compenser le déficit de produits core » conclut Olivier Gérard.

Laurent Leloup

MARCHE FRANÇAIS DE L’INVESTISSEMENT

Des volumes gonflés par l'opération Cœur Défense

3,5 milliards d’euros ont été investis en France au 1er trimestre 2014, soit une hausse de 13 % par rapport à la même période en 2013 (3,1 milliards d’euros) et une performance stable par rapport à la moyenne des volumes investis au cours d’un 1er trimestre depuis dix ans. L'évolution est donc généralement positive, mais s’accompagne d’une très nette diminution du nombre total de transactions (53), divisé par deux par rapport à celui du 1er trimestre 2013 (112). Les opérations < 50 millions d'euros ont été particulièrement rares (36 contre 88 au 1er trimestre 2013). De fait, la hausse des volumes investis en ce début d'année est principalement liée à la signature de grandes transactions (10 opérations > 100 millions totalisant 2,5 milliards d’euros contre 7 totalisant 1,2 milliard au 1T 2013) et, surtout, à la prise en compte de la vente de Coeur Défense. L'acquisition par le fonds américain Lone Star de cet ensemble emblématique représente ainsi à elle seule 36 % des montants investis au 1er trimestre 2014.

Les bureaux concentrent la quasi-totalité des grandes transactions

Avec 2,8 milliards d'euros, les bureaux représentent 80 % des volumes investis en France au 1er trimestre 2014 contre 64 % sur l’ensemble de 2013. Cette forte hausse tient à la faiblesse relative des volumes investis en commerces. Mais les bureaux constituent également la grande majorité des opérations > 100 millions d'euros enregistrées depuis janvier (8 sur 10). Suivant les tendances observées sur le marché locatif, l’activité a porté pour l'essentiel sur des actifs parisiens (Arc de Seine dans la ZAC Rive Gauche) ou de grands pôles tertiaires des Hauts-de-Seine, comme le Sud Ouest ou La Défense (Coeur Défense, Tour Prisma).

Le marché des commerces a démarré l’année bien plus modestement : seuls 514 millions d'euros ont été investis sur cette typologie d'actif, un volume divisé par deux par rapport à la même période en 2013 et n’incluant que deux transactions de plus de 100 millions d'euros (cession par AXA à Hammerson de 75 % du centre commercial Saint-Sébastien à Nancy, cession par Corio à KKR/Seefar d’un portefeuille de quatre centres). Si les commerces ne représentent que 15 % des volumes investis en France depuis le début de 2014, leur part devrait toutefois retrouver, dans les mois à venir, des niveaux plus proches des dernières années (26 % en moyenne ces cinq dernières années). En effet, les volumes seront prochainement alimentés par la finalisation de la cession de centres commerciaux régionaux (Beaugrenelle à Paris) et par la vente de grands portefeuilles de centres et galeries (portefeuille Klépierre) et d'actifs mixtes (portefeuille Risanamento).

Enfin, à peine 200 millions d'euros ont été investis sur le marché de l'immobilier industriel au 1er trimestre 2014, soit 5 % de l'ensemble des montants engagés en France sur la période. Les transactions d'actifs industriels ont été très peu nombreuses, la plus significative concernant l'acquisition par Prologis d'un portefeuille de 13 sites pour près de 90 millions d'euros. Comme pour les commerces, les opérations en cours – dont la cession à Blackstone du portefeuille de Foncière des Régions pour près de 350 millions d’euros – annoncent toutefois un net accroissement des volumes investis dans les prochains mois.

L'Ile-de-France renforce sa domination

Avec 3,1 milliards d’euros – soit une hausse de plus de 30 % sur un an, l’Ile-de-France concentre 89 % des montants engagés dans l’Hexagone au 1er trimestre 2014. Cette domination est bien sûr le reflet d'un marché des grandes transactions principalement animé par des acquisitions de bureaux. Ainsi, à l'exception de la vente du centre commercial Saint-Sebastien à Nancy et de la cession à KKR/Seefar d’un portefeuille de 4 centres, toutes les transactions > 100 millions d'euros ont porté sur des bureaux en Ile-de-France. Ce segment représente également la quasi-totalité des opérations comprises entre 50 et 100 millions d'euros (Urbagreen à Joinville-le-Pont, Le Cap à Puteaux, L'Open à Issy-les-Moulineaux, etc.).

Traditionnellement plus dépendants des volumes investis sur des actifs industriels ou de commerces, les marchés de province sont en net retrait. Avec 420 millions d'euros, les montants engagés au 1er trimestre 2014 y affichent ainsi une forte baisse de 55 % sur un an.

Un début d’année principalement animé par les investisseurs étrangers

Les étrangers ont représenté 69 % de l'ensemble des montants investis dans l'Hexagone (35 % en 2013). Cette forte progression tient au recul des investisseurs français et à la présence importante d'acteurs américains, britanniques, allemands et asiatiques sur le segment des grandes transactions. L'acquisition par Lone Star de Coeur Défense explique d'ailleurs le poids prépondérant des Américains (48 % de l'ensemble des volumes investis au 1er trimestre 2014).

Principalement représentés par les compagnies d’assurances (Cardif), les OPCI/SCPI (Primonial Reim, BNP Paribas Reim) et quelques acquéreurs-utilisateurs (Klesia, Bred), les Français n'ont eux représenté que 31 % de l'ensemble des montants investis dans l'Hexagone au 1er trimestre 2014 contre 65 % sur l’ensemble de 2013. Peu présents sur le segment des grandes opérations, leur effacement tient aussi au très faible nombre de petites et moyennes transactions et au manque de vigueur du marché provincial. La part des Français devrait toutefois augmenter dans les mois à venir à la faveur de la concrétisation de grandes ou très grandes opérations dans lesquelles ils sont impliqués (Beaugrenelle, portefeuille Klepierre, etc.).

MARCHE LOCATIF DES BUREAUX D’ÎLE-DE-FRANCE

Les grandes transactions jouent de nouveau un rôle moteur

470 079 m² de bureaux ont été placés en Ile-de-France au 1er trimestre 2014. La hausse est de 24 % sur un an, même si ce volume reste encore en-deçà de la moyenne des dix dernières années (504 897 m²). Confrontés à un environnement économique difficile qui ne permet pas d’espérer mieux pour 2014 qu’une stabilisation du chômage et des défaillances d’entreprises, nombre d'utilisateurs restent prudents et privilégient une renégociation de bail à un déménagement. Ce dernier facteur semble toutefois moins décisif que l’an passé. Ainsi, l’ajustement des loyers et les mesures d’accompagnement parfois conséquentes octroyées par les propriétaires conduisent les locataires à envisager davantage qu’en 2013 un déménagement.

La multiplication par deux du volume des transactions > 4 000 m² (245 440 m² soit 52 % de la demande placée totale) et les négociations en cours confirment en effet le déblocage du marché des grands utilisateurs. Ces derniers sont ainsi plus nombreux à finaliser leurs projets immobiliers, profitant des opportunités offertes par le marché pour réduire leurs coûts. Plusieurs entreprises semblent également décidées à franchir le pas et à anticiper leur croissance future, encouragées en cela par le redressement progressif de l’économie. Enfin, le volume de la demande placée au 1er trimestre a été gonflé par la concrétisation de grands projets de regroupement initiés depuis de longs mois, comme le nouveau siège de Veolia à Aubervilliers (45 000 m²) ou l’achat par Safran des 45 000 m² de l’ancien site Nortel dans les Yvelines pour y installer plusieurs entités du groupe.

Une reprise inégale

Si les grands utilisateurs sont indéniablement plus actifs qu’en 2013, la reprise ne concerne pas, loin s’en faut, l’ensemble du marché des bureaux d’Ile-de-France. Ainsi, le nombre total de transactions (425 contre 534 un an auparavant) est au plus bas, sur un 1er trimestre, depuis 2003, soulignant l’exposition persistante à la crise des petites et moyennes entreprises.

Par ailleurs, le regain d'activité observé depuis le début de l’année 2014 bénéficie avant tout aux offres de bureaux de qualité. Quelques mouvements portent certes sur de grandes surfaces de seconde-main, permettant à de grands utilisateurs de réduire leurs coûts de façon drastique et à très court terme. Cela dit, les offres neuves, restructurées ou rénovées constituent la vaste majorité des grandes transactions du 1er trimestre 2014 (82 % du volume des mouvements > 4 000 m²) ; une tendance qui devrait même s’accentuer dans les prochains mois en raison de l’afflux d’offres de qualité dans plusieurs pôles tertiaires d’Ile-de-France, des efforts consentis par les propriétaires pour accélérer leur absorption et d’utilisateurs plus attentifs à la maîtrise de leurs charges.

Net regain d’activité dans les marchés établis

Pénalisé par le faible nombre de petites et moyennes transactions, le marché de Paris intra-muros profite en revanche du net accroissement des prises à bail de grandes surfaces (8 transactions > 4 000 m² totalisant 67 540 m² contre 2 totalisant 15 478 m² au 1er trimestre 2013). Les négociations en cours indiquent en outre que le marché parisien devrait rester l’un des principaux moteurs de l’activité en Ile-de-France en 2014. La capitale profite de fait d’un afflux d’offres de qualité inédit depuis le début de la crise. De grands utilisateurs traditionnels de Paris QCA, dans des secteurs à forte valeur ajoutée comme le conseil, tirent notamment profit de la commercialisation d’opérations de restructuration de qualité pour optimiser leur immobilier (Etude Cheuvreux Notaires au 55-57 boulevard Haussmann, McKinsey & Company au 90 avenue des Champs-Elysées).

D'autres marchés établis d'Ile-de-France ont attiré de grands utilisateurs, comme le Sud Ouest (Aldebaran Robotics dans Nouvel Air à Issy-les-Moulineaux, Carrefour Property dans Ardeko à Boulogne-Billancourt) ou le quartier des affaires de l'Ouest (Soletanche Freyssinet dans Eko à Rueil-Malmaison). La Défense continue en revanche de marquer le pas. Seuls 13 018 m² de bureaux y ont été loués au 1er trimestre 2014, dont aucune surface > 4 000 m². Pourtant, la très grande variété de solutions immobilières offertes aux entreprises, la livraison récente ou à venir de tours de très grande qualité et la correction des valeurs sont autant de conditions favorables à la reprise de l’activité locative dans le quartier d'affaires. Après une année 2013 atone, les négociations en cours y sont en effet nombreuses, promettant un rebond de la demande placée dès la fin du 1er semestre 2014.

L’afflux d’offres de qualité, l’ajustement des loyers, mais aussi le primat donné par les entreprises à la qualité du quartier environnant et à son accessibilité dessinent au final des perspectives plus favorables pour la plupart des marchés établis de Paris et de l’ouest parisien. Certains d’entre eux pourraient même s’attirer les faveurs d’entreprises issues d’autres secteurs géographiques, tirant parti des efforts consentis par les bailleurs pour s’offrir une adresse plus prestigieuse et plus centrale.

Hors des projets ponctuels de grands groupes industriels (Veolia Environnement à Aubervilliers, Safran à Magny-les-Hameaux/Chateaufort, Eiffage à Vélizy), les autres secteurs tertiaires d’Ile-de-France ont été relativement peu dynamiques.

Poursuite de la progression de l’offre disponible

Le volume de l’offre disponible à moins de six mois a poursuivi sa hausse au 1er trimestre 2014 et atteint de nouveaux records. Il totalise désormais 4,43 millions de m² soit un taux de vacance de 8,3 %. L’évolution de 1 % sur un trimestre reflète l'arrivée sur le marché de quelques grands ensembles tertiaires neufs-restructurés, principalement situés dans le QCA (1 Euler) et le QAO (Alegria et Silvergreen à Neuilly-sur-Seine), ainsi que de nouvelles libérations d'actifs de seconde-main plus difficiles à absorber.

La progression de l’offre disponible devrait se poursuivre au 2e trimestre en dépit de l’accélération des rythmes de commercialisation. Les livraisons d’actifs neufs-restructurés lancés en blanc resteront importantes dans certains marchés de l’ouest (QAO, La Défense). Elles seront en outre plus nombreuses dans la capitale, où 330 000 m² en cours de construction-restructuration sont actuellement disponibles. L'appétit des utilisateurs parisiens, dans le QCA (conseil, luxe, Internet, etc.) ou d'autres quartiers (administration) favorisera néanmoins l'absorption de ces nouveaux mètres carrés, témoignant de la vigueur retrouvée du marché des bureaux parisien.

PERSPECTIVES DU MARCHE FRANÇAIS

L'environnement du marché français de l'immobilier d'entreprise est encore loin d’être idéal : la reprise économique reste fragile, le contexte politique et fiscal de la France incertain et les risques géopolitiques se sont récemment accentués. Cela dit, plusieurs conditions semblent réunies pour assurer un redémarrage durable de l'activité locative. « L'attentisme des grands utilisateurs est en train de se dissiper : après de longues années de crise, les entreprises semblent bien décidées à accélérer leurs projets immobiliers, encouragées en cela par le redressement progressif de l’économie, l'ajustement parfois important des valeurs locatives en périphérie et le lancement d'opérations de restructuration bien situées dans la capitale. Après le point bas de 2013, et en dépit d’un début d’année encore assez moyen, le seuil des 2 millions de m² devrait donc être atteint – voire dépassé – sur l’ensemble de l'année 2014 » annonce Olivier Gérard. Gonflés par la concrétisation de très grosses opérations, les volumes investis en France en 2014 seront également supérieurs à ceux de l'an passé même si le manque d'offres de qualité entravera quelque peu l’activité. « En dépit de l'abondance des liquidités à placer sur le marché immobilier, l'appétit pour les actifs haut-de-gamme restera sans doute partiellement insatisfait. Cela dit, la diversification des types d’investisseurs présents dans l’Hexagone, la correction des valeurs sur certains types de biens et la plus grande prise de risque des investisseurs devraient en partie compenser le déficit de produits core » conclut Olivier Gérard.

Laurent Leloup

Les médias du groupe Finyear :

Lisez gratuitement chaque jour (5j/7) le quotidien Finyear.

Recevez chaque matin par mail la newsletter Finyear, une sélection quotidienne des meilleures infos et expertises de la finance d’entreprise.

Lien direct pour vous abonner : www.finyear.com/abonnement

Lisez gratuitement chaque mois :

- le magazine digital Finyear sur www.finyear.com/magazine

- la lettre digitale "Le Directeur Financier" sur www.finyear.com/ledirecteurfinancier

- la lettre digitale "Le Trésorier" sur www.finyear.com/letresorier

- la lettre digitale "Le Credit Manager" sur www.finyear.com/lecreditmanager

- la lettre digitale "Le Capital Investisseur" sur www.finyear.com/lecapitalinvestisseur

- la lettre digitale "Le Contrôleur de Gestion" (PROJET 2014) sur www.finyear.com/lecontroleurdegestion

- la lettre digitale "GRC Manager" (PROJET 2014) sur www.finyear.com/grcmanager

Un seul formulaire d'abonnement pour 7 lettres

Recevez chaque matin par mail la newsletter Finyear, une sélection quotidienne des meilleures infos et expertises de la finance d’entreprise.

Lien direct pour vous abonner : www.finyear.com/abonnement

Lisez gratuitement chaque mois :

- le magazine digital Finyear sur www.finyear.com/magazine

- la lettre digitale "Le Directeur Financier" sur www.finyear.com/ledirecteurfinancier

- la lettre digitale "Le Trésorier" sur www.finyear.com/letresorier

- la lettre digitale "Le Credit Manager" sur www.finyear.com/lecreditmanager

- la lettre digitale "Le Capital Investisseur" sur www.finyear.com/lecapitalinvestisseur

- la lettre digitale "Le Contrôleur de Gestion" (PROJET 2014) sur www.finyear.com/lecontroleurdegestion

- la lettre digitale "GRC Manager" (PROJET 2014) sur www.finyear.com/grcmanager

Un seul formulaire d'abonnement pour 7 lettres